Résultats du 4 2024

Enquête sur les conditions de l'industrie - États-Unis

Obtenez un aperçu du sentiment du marché, des conditions, des mesures et des problèmes affectant le secteur de l'immobilier commercial aux États-Unis sur la base de notre enquête du quatrième trimestre 2024.

Les résultats du quatrième trimestre indiquent un meilleur accès au capital, un intérêt accru pour les transactions et des centres de données qui gagnent en popularité

Groupe Altus a mené une enquête à travers les États-Unis pour fournir un aperçu du sentiment du marché, des conditions, des mesures et des problèmes affectant le secteur de l'immobilier commercial (CRE).

Les questions clés incluent :

Comment caractériseriez-vous les prix actuels par type de propriété ?

Quelles sont vos attentes quant à la disponibilité du capital au cours des 12 prochains mois ?

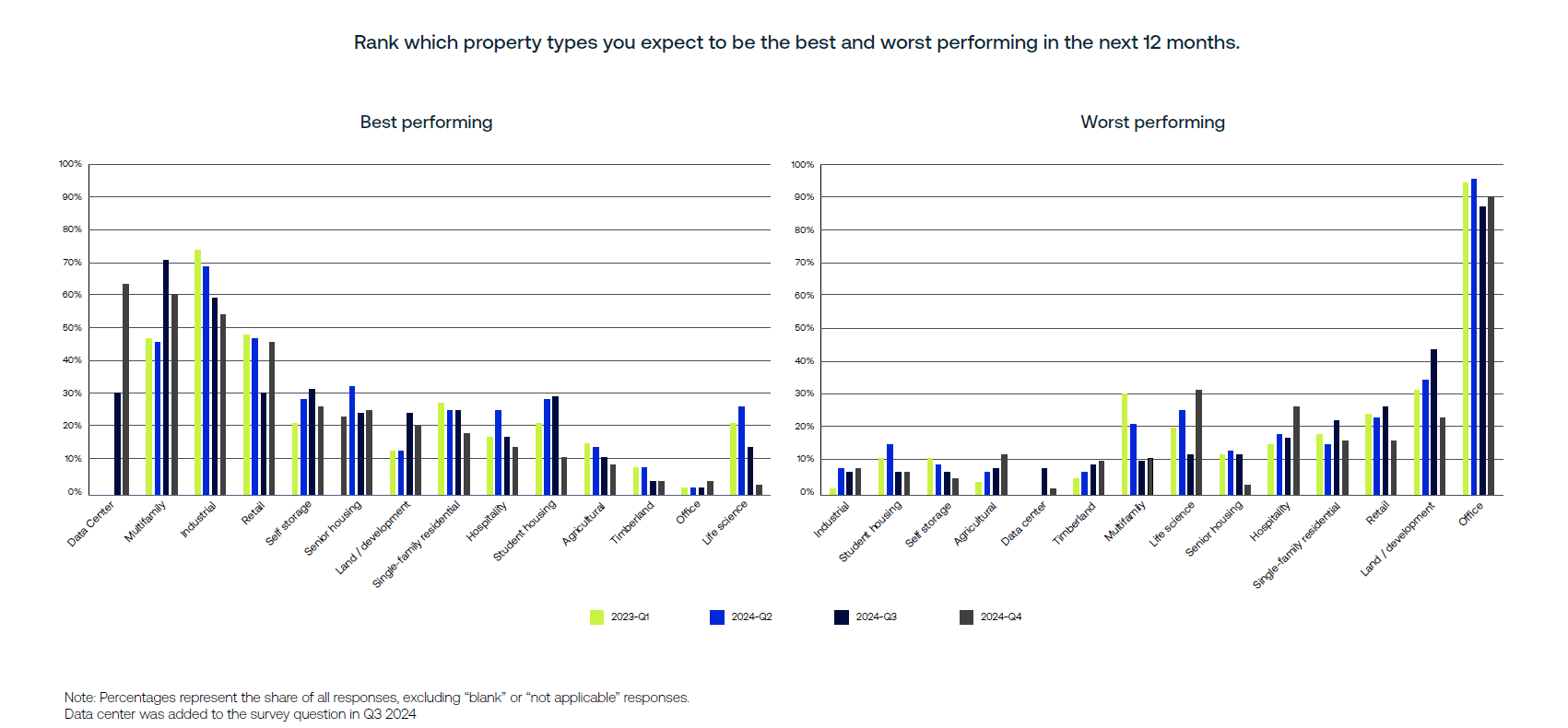

Classez les types de propriétés qui, selon vous, seront les plus/moins performants au cours des 12 prochains mois.

Nous sommes heureux d'annoncer que les résultats du quatrième trimestre 2024 pour les États-Unis sont désormais disponibles en téléchargement.

Principales conclusions du rapport

Malgré une baisse de 11 points de pourcentage par rapport au troisième trimestre, le coût du capital reste la principale préoccupation, près de la moitié des répondants américains le citant comme une priorité absolue pour les 12 prochains mois.

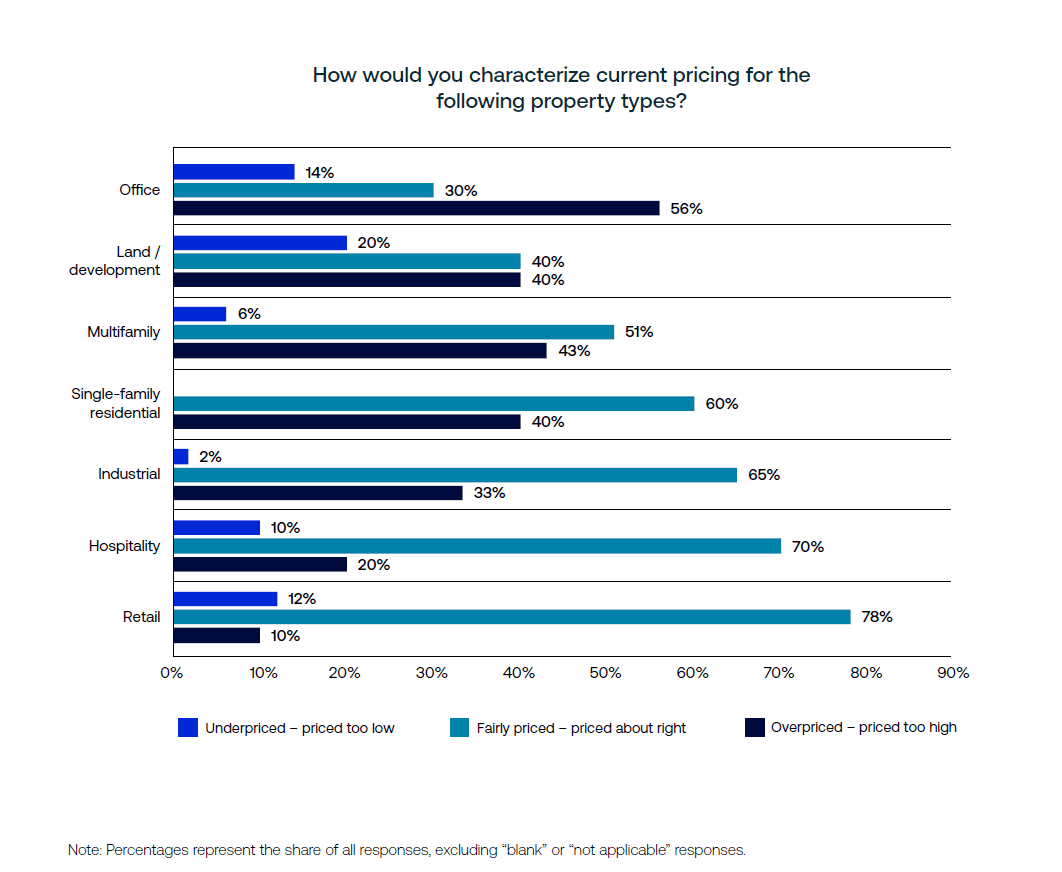

Une majorité de répondants ont indiqué qu'ils estiment que les prix actuels dans les secteurs de la vente au détail, de l'hôtellerie, de l'industrie, de la location de maisons unifamiliales et des immeubles multifamiliaux sont « à peu près corrects ».

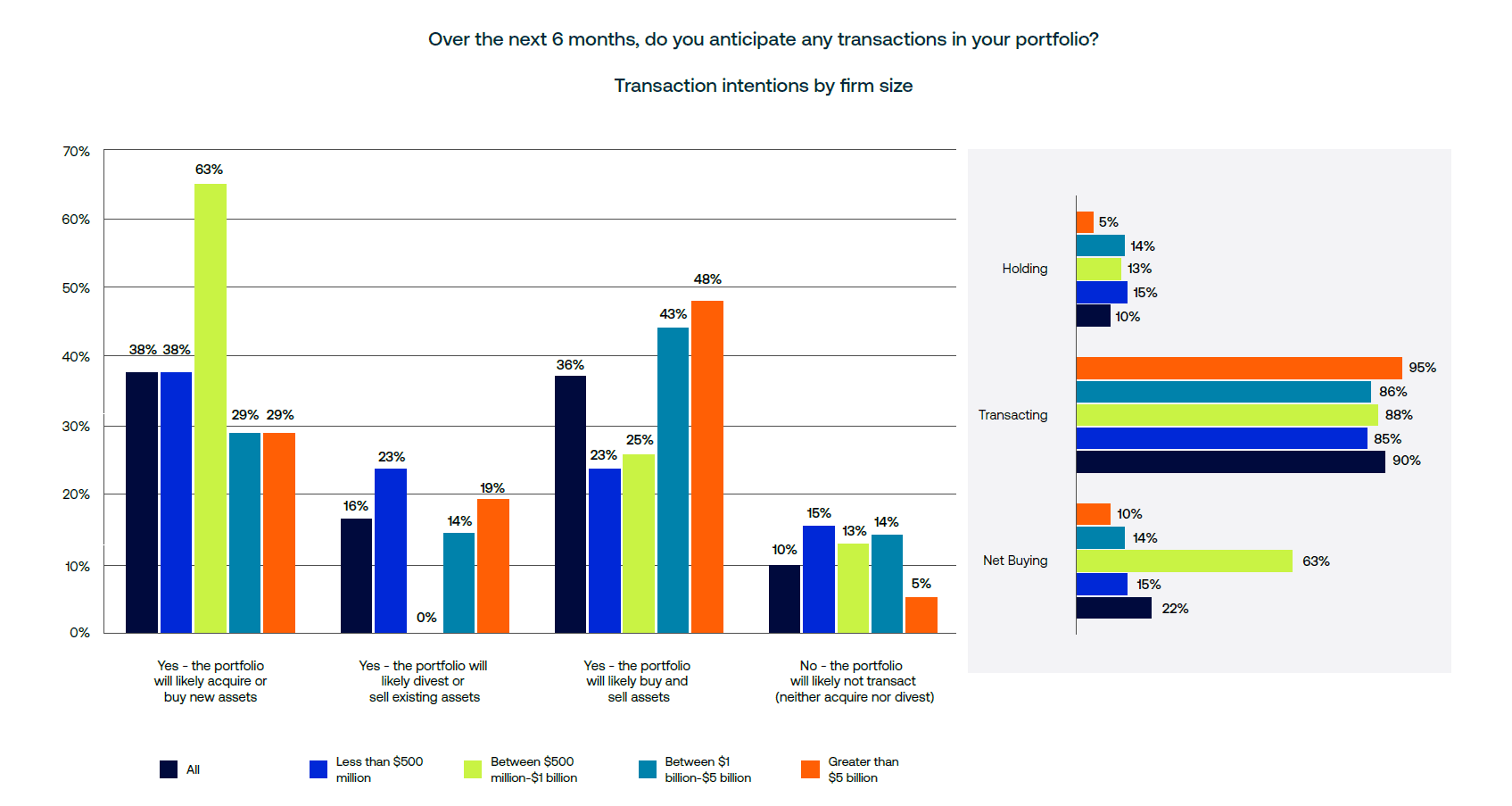

Quatre-vingt-dix pour cent des répondants ont signalé leur intention de réaliser une transaction au cours des six prochains mois, et un nombre croissant d'entre eux envisagent de vendre par rapport au trimestre précédent.

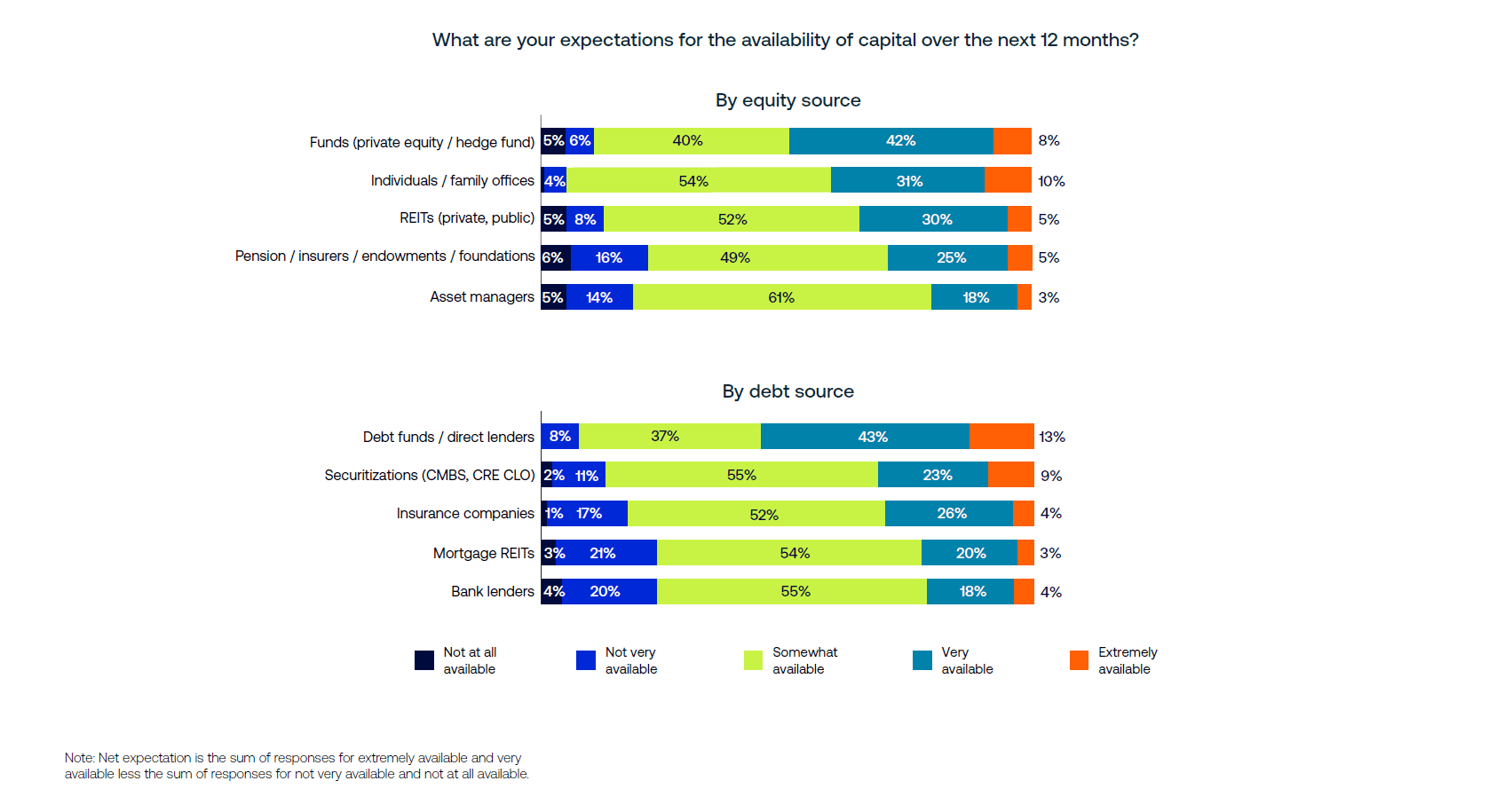

Cinquante-six pour cent des répondants ont déclaré qu'ils s'attendaient à ce que les fonds d'emprunt soient très ou extrêmement disponibles au cours de l'année à venir, soit plus que toute autre source d'emprunt.

Les centres de données sont arrivés en première position en tant que type de propriété le plus performant attendu, avec 62 % des répondants s'attendant à ce qu'ils se classent parmi les plus performants.

À propos de l'enquête

L'enquête sur les conditions et le sentiment du secteur de l'immobilier commercial est une enquête trimestrielle qui fournit un aperçu du sentiment, des conditions, des mesures et des problèmes du marché qui touchent le secteur de l'immobilier commercial au Canada et aux États-Unis.

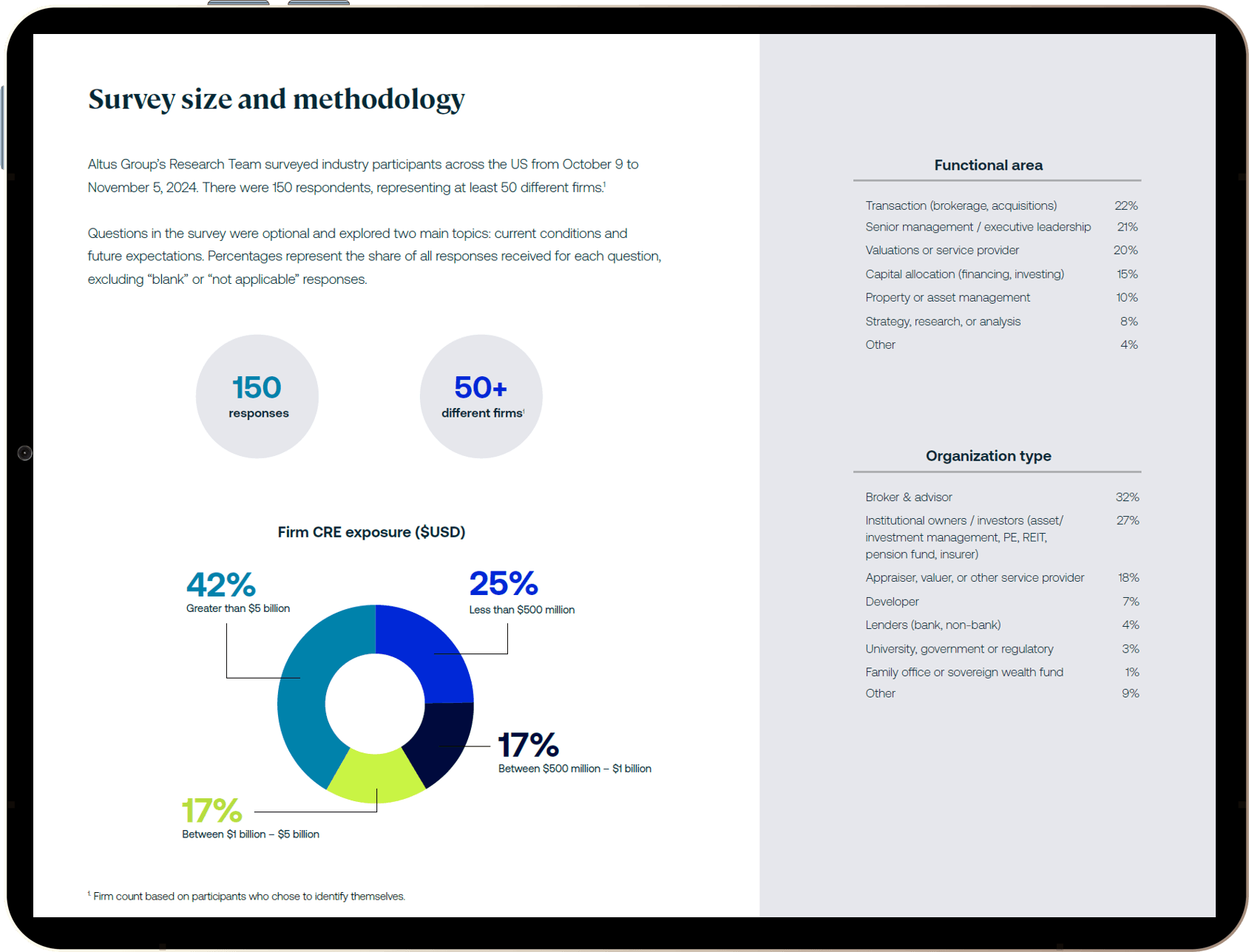

L'enquête du quatrième trimestre aux États-Unis a été menée entre le 9 octobre et le 5 novembre 2024. Elle a été menée auprès de 150 répondants, représentant au moins 50 entreprises différentes.