Les attentes en matière de disponibilité du capital de la dette immobilière aux États-Unis continuent de s'améliorer au deuxième trimestre

Points saillants

Résultats de l'enquête américaine du deuxième trimestre montre une tendance claire d'amélioration du sentiment concernant la disponibilité de capitaux d'emprunt auprès des prêteurs non bancaires

L'augmentation du sentiment des personnes interrogées qui ont cité la mobilisation ou le déploiement de capitaux comme leur objectif principal au cours des 6 prochains mois dans l'enquête du premier trimestre s'est maintenue au deuxième trimestre.

80 % des personnes interrogées prévoient d'acheter, de vendre activement, ou les deux, au cours des six prochains mois.

Les obstacles aux transactions persistent en raison des coûts d'investissement élevés et de l'opinion selon laquelle de nombreux types de propriétés restent trop chères.

Les personnes interrogées prédisent une amélioration de l'accès au financement par emprunt immobilier commercial non bancaire

Même si les taux d'intérêt élevés restent un obstacle important à la conclusion de transactions, les derniers résultats de Enquête sur les conditions et le sentiment du secteur de l'immobilier commercial du Groupe Altus au deuxième trimestre montrent des changements positifs notables dans les attentes pour l'année à venir.

À première vue, le rythme modéré des transactions au deuxième trimestre suggère que peu de choses ont changé au cours des six derniers mois. La Fed a maintenu son objectif d’inflation de 2 %, la liquidité est toujours limitée et le capital est plus cher. Pourtant, les résultats de l’enquête du deuxième trimestre indiquent que les emprunteurs s’adaptent à l’environnement actuel. En particulier, les attentes concernant la disponibilité des capitaux d'emprunt se sont considérablement améliorées pour de nombreuses sources non bancaires par rapport au trimestre précédent.

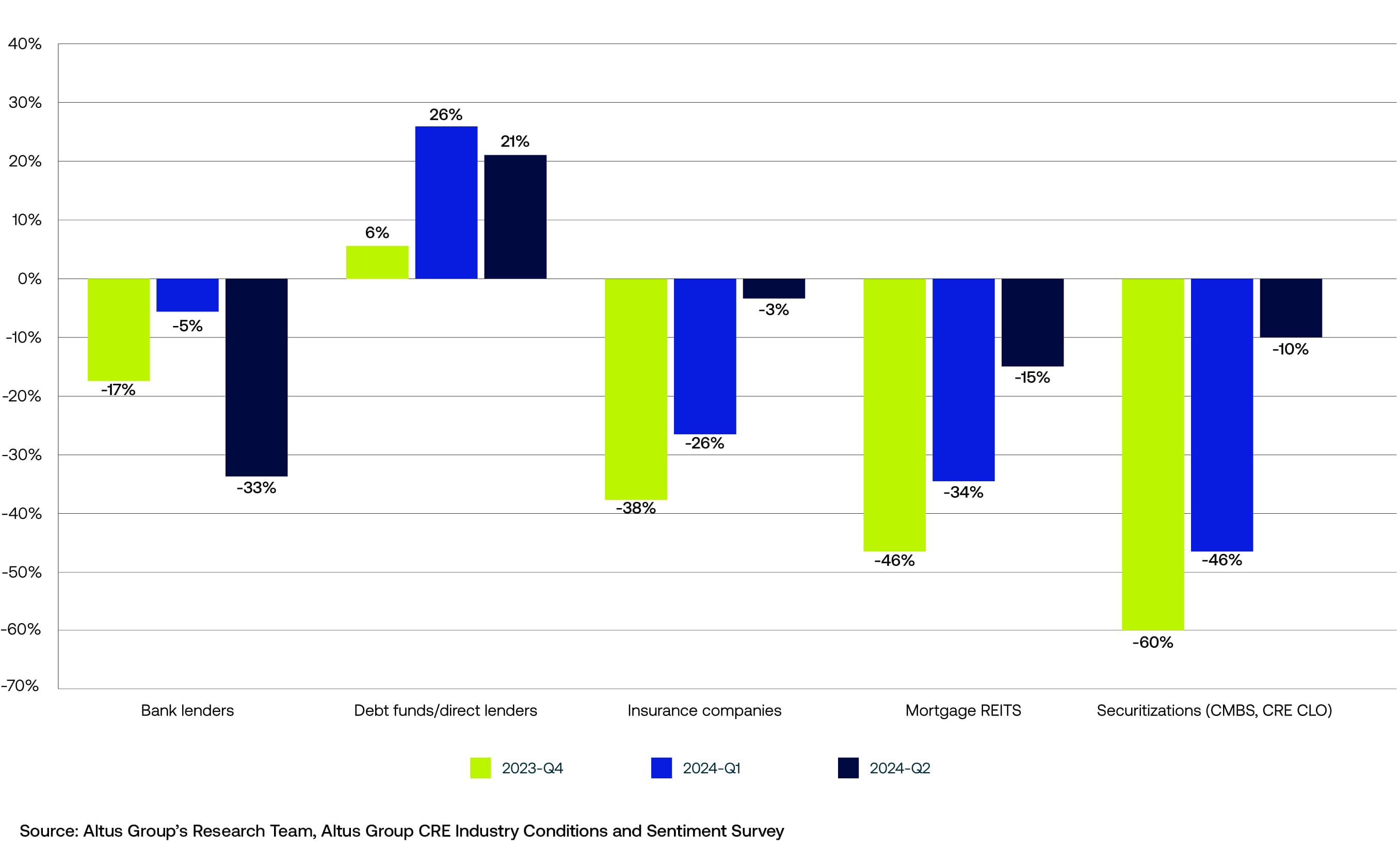

Plus précisément, les attentes en matière de disponibilité nette du capital (somme des réponses pour « extrêmement disponible » et « très disponible » moins la somme des réponses pour « peu disponible » et « pas du tout disponible ») se sont améliorées de 20 % pour les REIT hypothécaires, de 22 % pour les REIT hypothécaires. les assureurs, et 36% points pour les titrisations par rapport aux résultats de l'enquête du premier trimestre.

Améliorer l’accès aux sources de dette immobilière commerciale

Les prêteurs non bancaires reconnaissent l'opportunité de fournir les capitaux nécessaires au marché de la CRE, ainsi que de conclure des accords avec des sponsors et des actifs de meilleure qualité. Les REIT hypothécaires, les fonds de dette, les assureurs et les titrisations interviennent tous pour combler le vide en matière de prêts CRE laissé par les banques régionales. Ainsi, les attentes nettes en matière de disponibilité du capital au cours des trois derniers trimestres montrent une tendance constante à l’amélioration chez ces prêteurs. Sur seulement trois trimestres, du quatrième trimestre 2023 au deuxième trimestre 2024, les attentes de disponibilité nette ont augmenté de 15 % pour les fonds de dette, de 35 % pour les compagnies d'assurance, de 31 % pour les REIT hypothécaires et de 50 % pour les titrisations (CMBS/CLO CRE).

Figure 1 – Attentes nettes concernant la disponibilité des capitaux d'emprunt

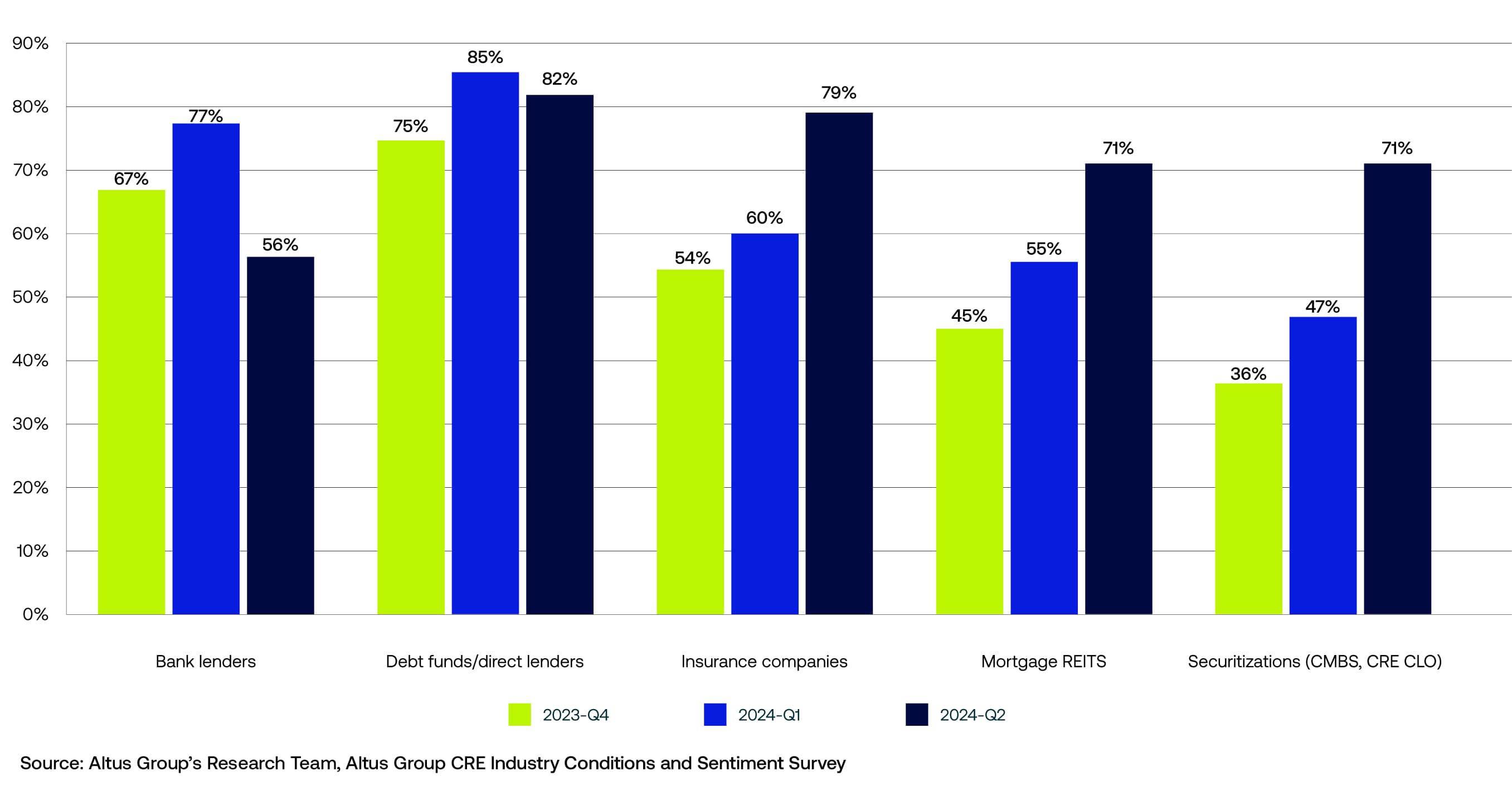

D’un autre point de vue, la majorité des personnes interrogées estiment que les capitaux d’emprunt seront au moins dans une certaine mesure disponibles auprès de toutes les sources. Les fonds de dette obtiennent la note la plus élevée avec 82 % de personnes déclarant que les capitaux seraient au moins quelque peu disponibles pour cette source au cours de l'année à venir, suivis par les compagnies d'assurance à 79 %, les REIT hypothécaires et les titrisations chacun à 71 % et les banques à 56 %. Encore une fois, nous observons que la perception globale de la disponibilité du capital auprès des prêteurs alternatifs reste stable ou augmente jusqu'au niveau de la « large majorité ». En revanche, les banques ont constaté une baisse significative des attentes en matière de disponibilité de capitaux au cours du trimestre précédent, les faisant passer du territoire de la « large majorité » à la « majorité simple ».

Figure 2 – Espérance selon laquelle la source de la dette sera au moins « quelque peu disponible »

Environ 44 % des personnes interrogées pensent qu'il ne leur sera pas possible de bénéficier d'un financement bancaire au cours des six prochains mois. Une partie du sentiment négatif autour de la disponibilité des capitaux auprès des banques pourrait être teintée par la perception donnée actualités concernant l’exposition à la CRE et contrôle réglementaire des banques, en particulier parmi les banques régionales. Les banques s'inquiètent des portefeuilles de prêts CRE, tout en ressentant la pression de la fuite des dépôts et prêts qui s'étendent et ne sort pas des livres.

Le revers de la médaille est qu’une majorité des personnes interrogées, 56 %, pensent que le financement bancaire sera au moins partiellement disponible. Même si les banques se montrent plus prudentes et tentent de réduire leur exposition à la CRE, elles peuvent toujours prêter à des clients relationnels dans de nombreux secteurs immobiliers.

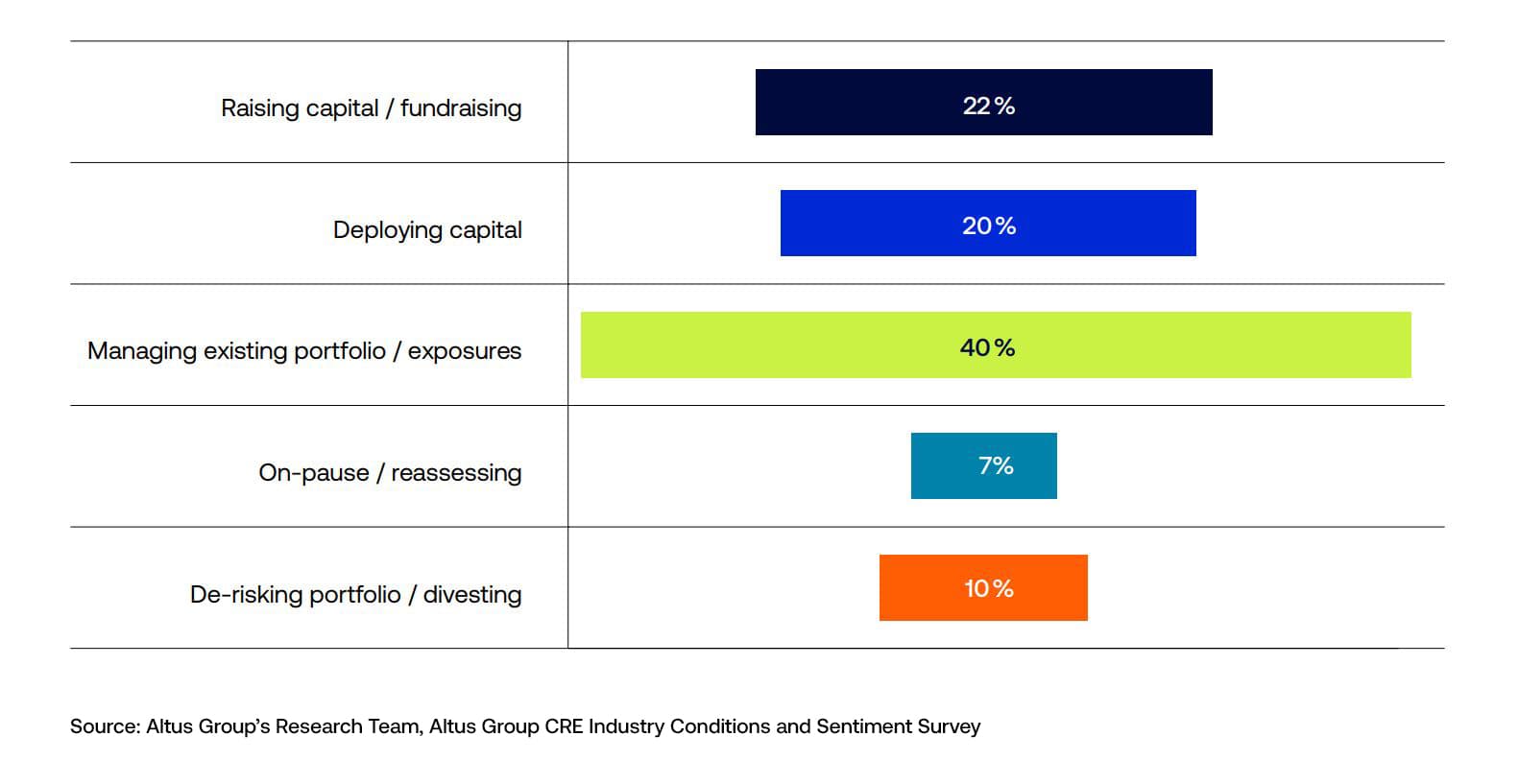

Forte intention de lever/déployer des capitaux

L’une des principales conclusions de l’ Enquête du premier trimestre Le pourcentage de répondants qui ont déclaré qu'ils allaient lever des capitaux ou les déployer a considérablement augmenté. Plus précisément, la part des répondants qui ont choisi de déployer des capitaux comme priorité au cours des six prochains mois est passée de 7 % au quatrième trimestre 2023 à 25 % au premier trimestre 2024. La levée de capitaux a également augmenté de 5 % pour atteindre 22 % au cours de la même période.

Bien que la gestion du portefeuille existant et des expositions reste une priorité pour 40 % des répondants au deuxième trimestre, ceux qui se concentrent sur la levée de capitaux/de fonds sont restés stables à 22 %, tandis que ceux qui se concentrent principalement sur le déploiement ont légèrement baissé à 20 %. Les résultats de l'enquête du deuxième trimestre renforcent un appétit sous-jacent pour conclure des transactions. Le sentiment est resté stable malgré un pessimisme accru quant au calendrier et à l'ampleur des baisses de taux de la Fed. Le secteur de l'immobilier commercial anticipait potentiellement six baisses de taux en 2024 au début de l'année, tandis que le débat actuel porte sur la question de savoir s'il y aura peut-être une, deux ou même aucune baisse de taux avant 2025.

Figure 3 – Selon vous, quel sera l’objectif principal de votre équipe au cours des 6 prochains mois ?

Il est également important de nuancer certains résultats. Les réponses à l’enquête ne reflètent pas le montant de capital que les répondants envisagent de lever ou de déployer. Ainsi, même si les réponses à l’enquête en pourcentage n’ont pas beaucoup changé, les entreprises pourraient indiquer qu’elles prévoient de lever ou de déployer des capitaux, même si ce sera dans une moindre mesure en raison du contexte de taux d’intérêt élevés.

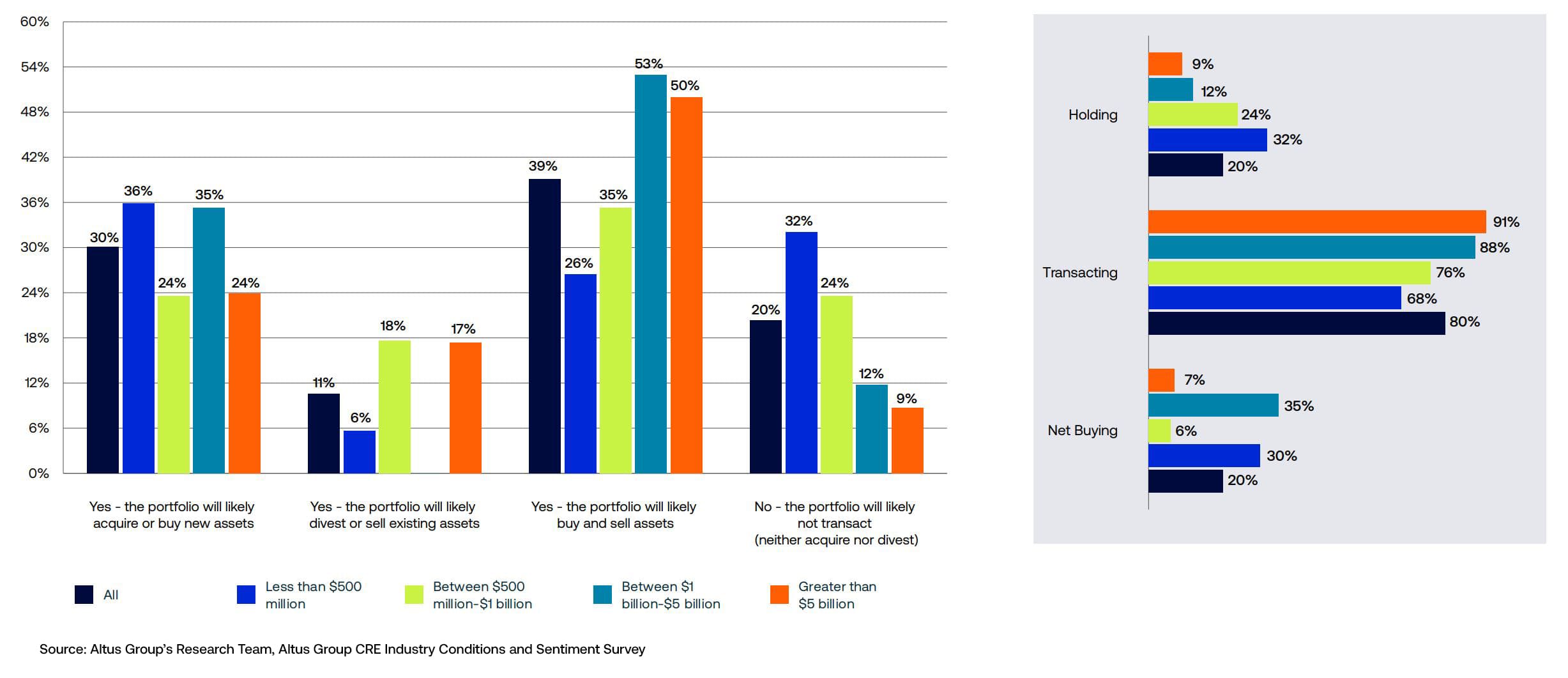

Les grandes sociétés immobilières commerciales prévoient d'être plus actives

Une autre lueur d'espoir dans l'enquête de sentiment du deuxième trimestre est qu'une grande majorité de tous les répondants, 80 %, prévoient d'acheter, de vendre ou les deux activement au cours des six prochains mois. Les grandes entreprises en particulier sont susceptibles d'être plus actives. 91 % des entreprises ayant 5 milliards de dollars ou plus d'actifs prévoient d'effectuer des transactions actives au cours du second semestre de l'année, suivies de 88 % des entreprises entre 1 et 5 milliards de dollars.

Figure 4 – Au cours des 6 prochains mois, prévoyez-vous des transactions dans votre portefeuille ?

Les acteurs de plus grande taille peuvent avoir plus de facilité à accéder aux capitaux. Certains ont des relations avec non pas une, mais plusieurs banques. De plus, ils peuvent avoir plus de facilité à faire appel aux compagnies d'assurance-vie ou au marché de la titrisation, qui peuvent être compétitifs en termes de taux.

Toutefois, les résultats du deuxième trimestre peuvent également suggérer que malgré la volonté, et peut-être le capital, de réaliser des transactions, les opportunités spécifiques recherchées par les entreprises peuvent être minces, voire inexistantes. Les personnes interrogées estiment que la plupart des types de biens, notamment les bureaux, les immeubles collectifs, l'hôtellerie, les sciences de la vie et les terrains, sont actuellement surévalués. Les capitaux ne seront peut-être pas utilisés tant que les participants ne considéreront pas que les prix des principaux types de biens sont à nouveau équitables.

S'adapter à un environnement à taux plus élevé

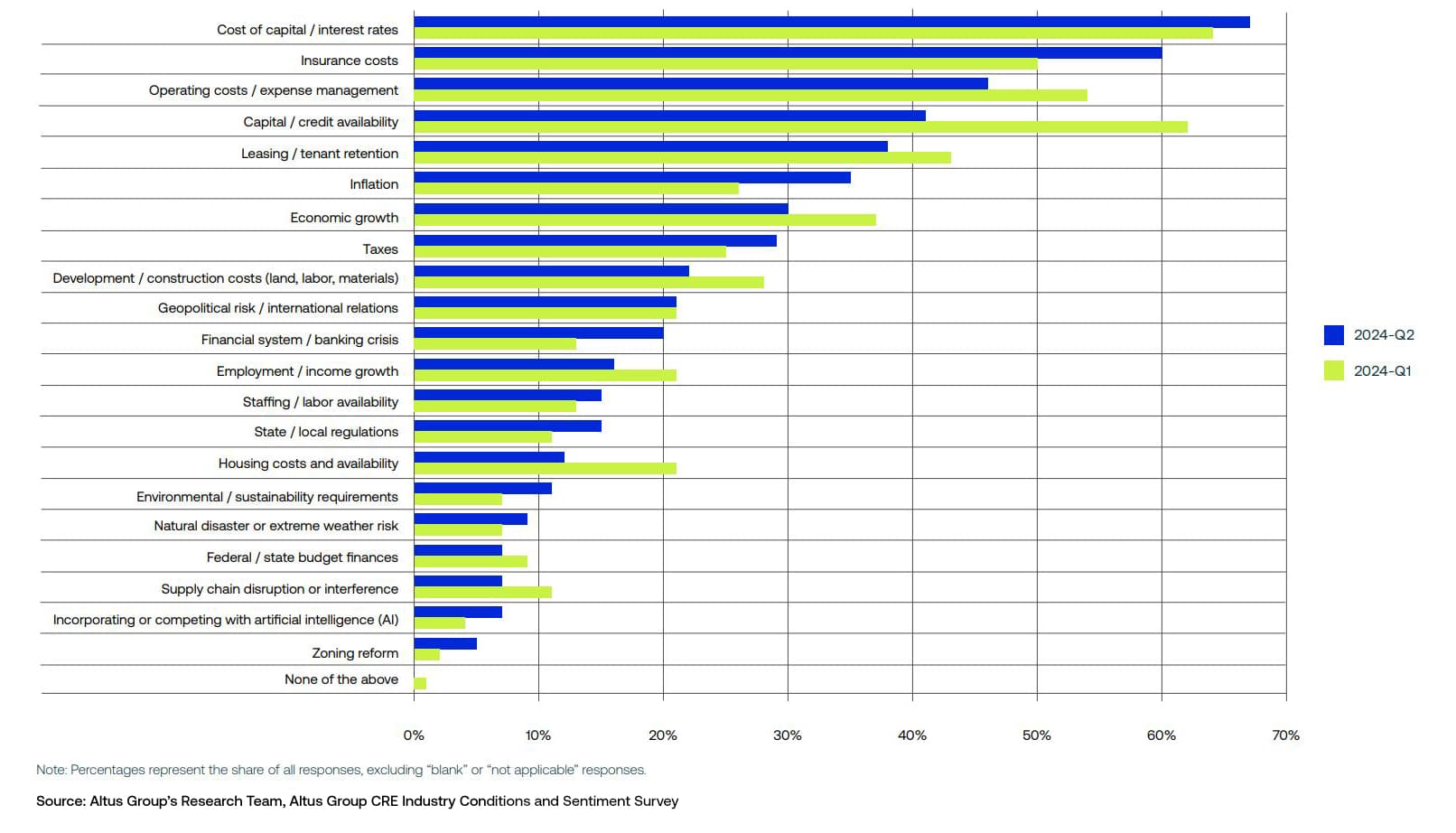

L’un des principaux enseignements de l’enquête du deuxième trimestre est que le marché de l’immobilier commercial n’est pas encore complètement paralysé. Bien que le coût du capital soit une question prioritaire pour plus des deux tiers des répondants, la disponibilité du capital est devenue une préoccupation majeure. Cette question était une priorité absolue pour un peu plus de 40 % des répondants au deuxième trimestre, soit une baisse de près de 20 % par rapport au premier trimestre.

Figure 5 – Questions prioritaires au cours des 12 prochains mois

Le dernières données de l'indice des prix à la consommation (IPC) suggère que les données sur l'inflation ralentissent à des niveaux plus proches des objectifs de la Fed, et le taux des fonds fédéraux devrait globalement se stabiliser entre 3,0 et 3,5 % en 2025. Même s'il faudra peut-être du temps pour atteindre le taux d'inflation cible de 2 %, les estimations de la Fed le placent sur une tendance à la baisse.

Le marché immobilier commercial pourrait bien se trouver dans une position très différente dans six mois. En ce qui concerne le troisième trimestre, l’équipe de recherche du groupe Altus prévoit de se concentrer sur tout changement supplémentaire dans le sentiment de disponibilité du capital pour les prêteurs alternatifs ainsi que sur tout mouvement de disponibilité du capital en tant que « problème prioritaire ». Les inquiétudes concernant la disponibilité du capital continueront-elles de diminuer, ou le sentiment reviendra-t-il dans l’autre sens ?

Auteur

Cole Perry

Directrice adjointe de la recherche

Auteur

Cole Perry

Directrice adjointe de la recherche

Ressources

Dernières informations

mars 27, 2025

EP55 - Mises à jour des tarifs, résilience du commerce de détail et pipelines de logements

mars 27, 2025

EP55 - Mises à jour des tarifs, résilience du commerce de détail et pipelines de logements

févr. 27, 2025

EP52 - Suivi des tendances : perspectives macroéconomiques et réalités immobilières

févr. 20, 2025