Dans le monde financier, une « cascade » est une méthode permettant de déterminer la répartition des rendements entre les différentes parties. Bien que techniquement, le modèle de distribution en cascade inclut le remboursement de la dette à tout prêteur impliqué dans l'investissement (car la dette est prioritaire par rapport aux capitaux propres), il est plus courant de faire référence aux cascades aux fins de distributions de capitaux propres entre les commandités et les commanditaires. (LP).

Le reste de cet article entrera plus en détail sur ce qu'est une cascade, fournira un exemple simpliste du fonctionnement d'une cascade et décrira certaines des considérations des parties impliquées.

Qu’est-ce qu’une distribution en cascade dans l’immobilier commercial ?

L’objectif de la plupart des investissements immobiliers est de procurer un rendement aux investisseurs. Et dans la plupart des investissements immobiliers commerciaux, plusieurs fournisseurs de capitaux s’attendent à recevoir un retour sur investissement. Dans une transaction simple, les fournisseurs de capitaux comprendraient un prêteur, un commandité et un commanditaire.

Les commandités et les commanditaires seront abordés plus en détail ci-dessous. Le prêteur reçoit un rendement sur le capital fourni en facturant un taux d'intérêt sur les fonds empruntés. Pour les fournisseurs de capitaux, les choses peuvent toutefois devenir un peu plus compliquées.

Dans la plupart des investissements immobiliers, plutôt que de simplement fournir une répartition directe des rendements (disons 75 %/25 % ou 80 %/20 %) aux investisseurs respectifs, les distributions de rendements sont calculées en fonction du rôle joué par les différents investisseurs, du taux du rendement obtenu sur l'investissement et d'autres facteurs. Pour mieux comprendre ces nuances, discutons de certaines d’entre elles.

Les parties impliquées

La plupart des investissements immobiliers reçoivent un certain montant de dette d’un prêteur. Disons que 70 % du montant total nécessaire à l’investissement est fourni par une banque sous forme de prêt. Cela laisse 30 % de capitaux propres qui doivent être levés par les investisseurs. Ce montant restant est souvent partagé entre deux parties : le commandité et le(s) commanditaire(s). De ces 30 % de capitaux propres, une majorité provient du ou des commanditaires avec une petite partie des capitaux propres apportée par le commandité. La répartition peut parfois atteindre 90 %/10 % ou 95 %/5 %, la plus grande partie des capitaux propres provenant du ou des commanditaires.

Rôles de chaque partie

Le commandité (GP), également parfois appelé « sponsor », est une société ou une personne qui gère une grande partie des opérations quotidiennes de la propriété, y compris la sélection initiale et l'acquisition de la propriété, la gestion opérationnelle et la disposition. les décisions. Le ou les commanditaires, également appelés « LP », sont pour la plupart des investisseurs passifs qui fournissent la majorité des capitaux propres nécessaires à l'acquisition/au développement initial de la propriété.

Concept d'une structure en cascade

Nous savons désormais que nous avons différents types d’investisseurs qui jouent différents rôles dans l’investissement. L’un des objectifs de la structure en cascade est de garantir que les incitations sont alignées pour tous les investisseurs participant à la transaction.

Par exemple, l’acquisition et l’exploitation d’une propriété stabilisée de classe A avec des locataires à long terme ne nécessiteront probablement pas une forte présence pratique de la part du GP, ce qui limitera le temps passé et les dépenses engagées par le GP pour exploiter la propriété.

En revanche, l’acquisition d’une propriété qui nécessite une rénovation majeure et dont le cheminement vers la location est difficile demandera probablement du temps, de l’expertise et des coûts importants de la part du généraliste. Les LP voudront s’assurer que les généralistes sont correctement incités à consacrer le temps et les efforts nécessaires pour obtenir un résultat positif.

Comme nous le décrirons plus en détail ci-dessous, le concept de cascade est que plus le rendement de la propriété est élevé, plus la part du rendement que le GP reçoit par rapport aux LP est élevée. Ce concept est décrit graphiquement et plus en détail ci-dessous.

Comment fonctionne une cascade ?

Les cascades peuvent devenir très compliquées. Cet article n’entrera pas dans un niveau élevé de complexité ni n’abordera certaines des nuances que l’on retrouve souvent dans les modèles en cascade. Au lieu de cela, nous nous concentrerons sur la fourniture d’un exemple simpliste qui transmet les idées et l’intention d’un modèle en cascade tel qu’il est utilisé dans une structure d’investissement. Le lecteur devrait consulter des sources contenant des informations plus détaillées sur les structures des cascades s'il le souhaite.

Considérez une cascade comme un robinet avec une série de seaux en cascade en dessous. L'eau du robinet s'écoule dans le premier seau et, une fois plein, le premier seau bascule et l'eau déborde dans le deuxième seau. Le même processus se répète ensuite avec les troisième, quatrième, etc. seaux.

Figure 1 - Illustration de la cascade

Dans cet exemple, les tranches représentent différents taux de rendement que la propriété pourrait atteindre. Par exemple, la première tranche peut représenter un rendement allant jusqu'à 7 %. La deuxième tranche un rendement compris entre 7% et 10%. La troisième tranche un rendement compris entre 10% et 14%.

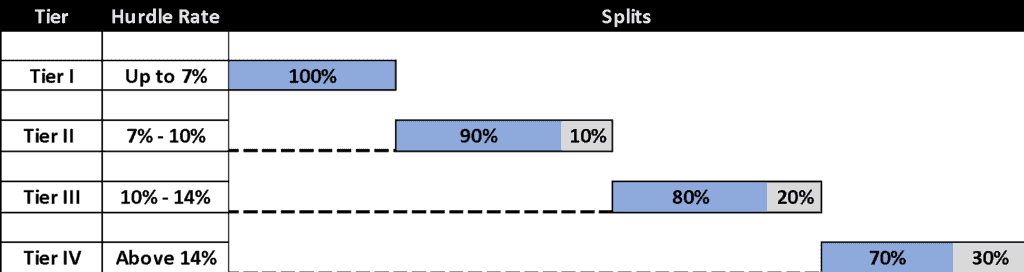

Dans les modèles en cascade, chacun des compartiments est appelé « niveaux » et chaque niveau représente un niveau de rendement, appelé « obstacle ». À mesure que chacun des niveaux (les tranches inférieures) est atteint, la répartition entre le GP et le LP change. Le tableau ci-dessous montre un exemple de structure en cascade :

Le niveau I, communément appelé « rendement préféré », distribue tous les fonds au LP (en bleu) jusqu'à un rendement de 7 % pour le LP.

Le niveau II, représentant un rendement compris entre 7 % et 10 %, distribue les fonds à hauteur de 90 % au LP et de 10 % au GP.

Le niveau III, un rendement compris entre 10 % et 14 %, distribue les fonds selon une répartition de 80 % au LP et de 20 % au GP.

La même tendance se poursuit avec le Tier IV et montre que plus le rendement obtenu sur la propriété est élevé, plus la proportion de rendement versée au GP en guise d'incitation à la performance est élevée. La deuxième colonne du tableau, intitulée « Hurdle Rate », est le taux de rendement qui doit être atteint avant que les distributions de flux de trésorerie puissent passer au niveau suivant.

Figure 2 – Niveau de cascade et taux de rendement minimum

Considérations et motivations de chaque investisseur

Évidemment, toutes les parties impliquées dans la transaction souhaitent que la propriété soit la plus réussie possible.

Ce qu'il faut pour atteindre ce succès peut cependant être différent pour chaque propriété, ce qui entraîne une structure de cascade différente pour chaque propriété. Cela signifie peut-être fournir au généraliste un taux de partage plus élevé ou un taux de rendement minimum inférieur pour l'exploitation réussie d'une propriété à plus forte intensité de temps.

Une autre considération inclut l’expérience et l’expertise des médecins généralistes qui exploitent la propriété. Les caractéristiques individuelles de chaque transaction et propriété doivent être prises en compte lors de la détermination des taux de rendement minimum et des taux fractionnés pour chaque partie.

Conclusion

J'espère que nous avons maintenant rendu le concept d'un modèle en cascade facile à comprendre. En réalité, cela peut être extrêmement compliqué et nuancé, avec toutes sortes d’exigences et de stipulations différentes, nécessitant des analystes experts dans la construction de modèles en cascade et des avocats connaissant bien l’aspect juridique des accords en cascade.

Malgré ces complications, les structures de retour en cascade peuvent profiter à tous les partenaires actionnaires et fournir un moyen documenté de distribution de l’argent aux parties impliquées.

Auteur

Groupe Altus

Auteur

Groupe Altus

Ressources

Dernières informations

juin 26, 2025

EP67 - Le pouls du marché immobilier commercial à mi-année : taux, risques et actifs réels

juin 26, 2025

EP67 - Le pouls du marché immobilier commercial à mi-année : taux, risques et actifs réels

juin 19, 2025

EP66 - De l'incertitude à la stabilité : comment l'immobilier commercial s'adapte au dernier mélange de volatilité

juin 19, 2025