Enquête sur la situation et la confiance dans le secteur de l'immobilier commercial - Résultats du quatrième trimestre 2023 aux États-Unis

Points saillants

Altus publie son deuxième volet de l'enquête sur les conditions et le sentiment du secteur de l'immobilier commercial aux États-Unis, une enquête trimestrielle auprès des professionnels de l'immobilier commercial visant à évaluer les perspectives sur les conditions actuelles et futures du secteur.

77 % des personnes interrogées s'attendent à une récession au cours des 6 prochains mois, mais indiquent également dans leur écrasante majorité (80 %) qu'il s'agira d'une récession superficielle.

Même si les attentes en matière de disponibilité de capital se sont légèrement améliorées par rapport aux résultats du troisième trimestre, l'enquête reflète toujours des contraintes liées aux sources de capitaux propres et de dette ; les sources de capitaux propres telles que les particuliers fortunés, les family offices et les fonds devraient être plus disponibles, tandis que les banques et les titrisations devraient rester limitées.

Les TRI bruts déclarés pour les nouveaux fonds étaient en moyenne de 11,9 % selon les types de propriétés – le self-stockage a eu les réponses les plus variées, avec un point médian de 11,6 %, mais un minimum de 8,0 % et un maximum de 15,2 %, et les rendements des bureaux commercialisés sont en tête du classement du TRI avec un point médian de 14 % et large éventail de réponses (bas de 10,9 % et haut de 17,2 %)

D'autres transactions sont attendues sur le marché au cours des 6 prochains mois ; la majorité prévoit de réaliser une transaction, les grandes entreprises (> 5 milliards de dollars) prévoyant de vendre et les petites entreprises (< 5 milliards de dollars) prévoyant d'acheter

Les perspectives des acteurs de l’immobilier commercial aux États-Unis indiquent certains changements dans les résultats du quatrième trimestre 2023.

Le Groupe Altus a mené une enquête à travers les États-Unis pour fournir un aperçu du sentiment du marché, des conditions, des mesures et des problèmes affectant le secteur de l'immobilier commercial (CRE). Nous sommes heureux d'annoncer que les résultats du quatrième trimestre 2023 pour les États-Unis sont désormais disponibles en téléchargement.

L'enquête a recueilli le point de vue de chaque praticien, représentant diverses fonctions et à travers l'ensemble du capital.

La tranche du quatrième trimestre de cette enquête basée aux États-Unis a été menée entre le 13 octobre et le 1er novembre 2023. Il y a eu 197 répondants, représentant au moins 51 entreprises différentes.

Les questions de l'enquête portaient sur deux sujets principaux : les conditions actuelles et les attentes futures. Les pourcentages utilisés dans les résultats de l'enquête américaine sont représentatifs de la part de toutes les réponses américaines reçues pour chaque question, à l'exclusion des réponses « vides » ou « sans objet ».

Téléchargez les résultats de l'enquête américaine du quatrième trimestre 2023

Consultez les principaux points à retenir des résultats du quatrième trimestre 2023 pour le Canada

Questions clés explorées

Conditions actuelles:

Quelle sera la priorité de votre équipe au cours des 6 prochains mois ?

Comment vos attentes concernant votre portefeuille ont-elles changé par rapport à il y a 12 mois ?

Comment décririez-vous le niveau de concurrence entre les pairs de votre entreprise ?

Comment caractériseriez-vous les prix actuels par type de propriété ?

Quelles sont vos perspectives actuelles pour les types de propriétés suivants ?

Attentes futures :

Quelles sont vos attentes quant à la disponibilité du capital au cours des 12 prochains mois ?

Qu'est-ce qui décrit le mieux vos attentes concernant l'environnement opérationnel au cours des 12 prochains mois ?

Quels changements prévoyez-vous concernant les indicateurs clés suivants au cours des 12 prochains mois ? (À la fois direction et conviction)

Classez les types de propriétés qui, selon vous, seront les plus performants/les moins performants au cours des 12 prochains mois.

Selon vous, lesquels des sujets suivants seront des problèmes hautement prioritaires pour vous professionnellement au cours des 12 prochains mois ?

Faits saillants de l’enquête

Un consensus émerge, une légère récession est attendue dans les 6 prochains mois

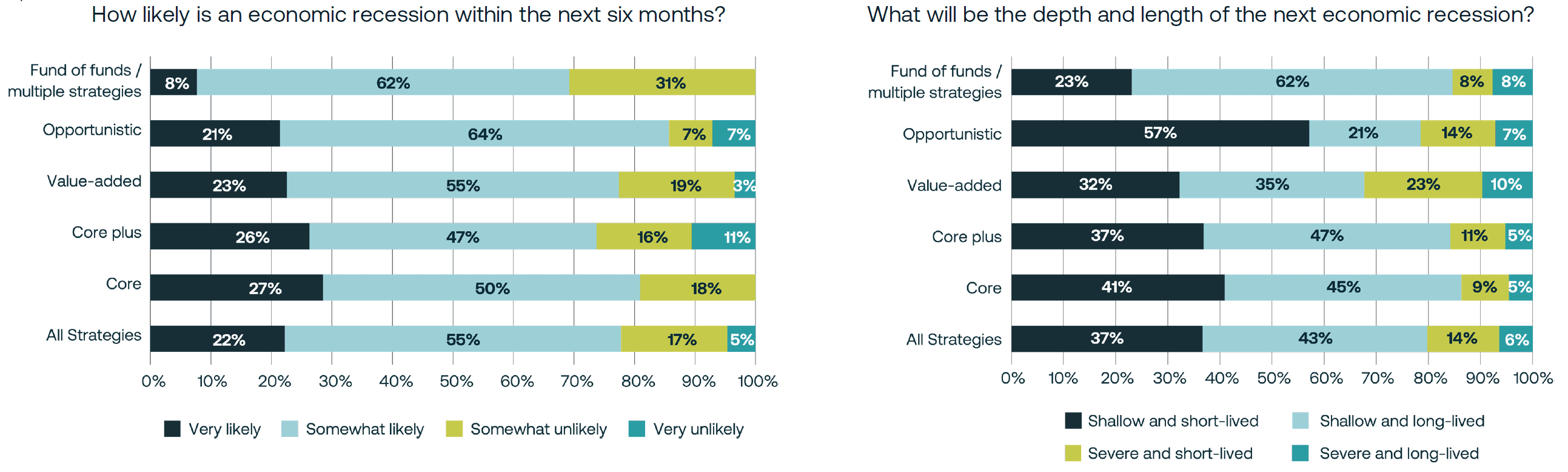

Une majorité significative des personnes interrogées (77 %) ont indiqué qu'une récession est attendue au cours des 6 prochains mois, 22 % s'attendant à ce qu'une récession soit « très probable » et 55 % s'attendant à ce qu'une récession soit « assez probable ». Les anticipations de récession étaient relativement cohérentes selon les différents profils de risque et stratégies, mais étaient plus prononcées parmi les stratégies de base et opportunistes. Plus d'un quart (27 %) des personnes interrogées ayant identifié une stratégie de base ont indiqué qu'une récession à court terme était « très probable », tandis que plus des deux tiers (64 %) des personnes interrogées ayant identifié une stratégie opportuniste ont déclaré une récession à court terme était « assez probable ». La forme de la prochaine récession devrait être superficielle. Alors qu'une majorité (80 %) des personnes interrogées s'attendent à ce que la prochaine récession soit superficielle, la durée prévue de la prochaine récession est largement divisée, 37 % des participants s'attendant à ce que la prochaine récession superficielle soit de courte durée et 43 % s'attendent à ce qu'elle soit de courte durée. de longue durée. Les attentes en matière de gravité (peu profonde ou grave) et de durée (de courte durée ou de longue durée) variaient particulièrement parmi les réponses des stratégies opportunistes et à valeur ajoutée, qui comptaient les plus grandes cohortes de stratégies « superficielles et de courte durée » et « graves ». » réponses, respectivement.

Figure 1 – Quelle est la probabilité et l’ampleur de la prochaine récession économique ?

Le capital est toujours disponible, mais difficile à trouver

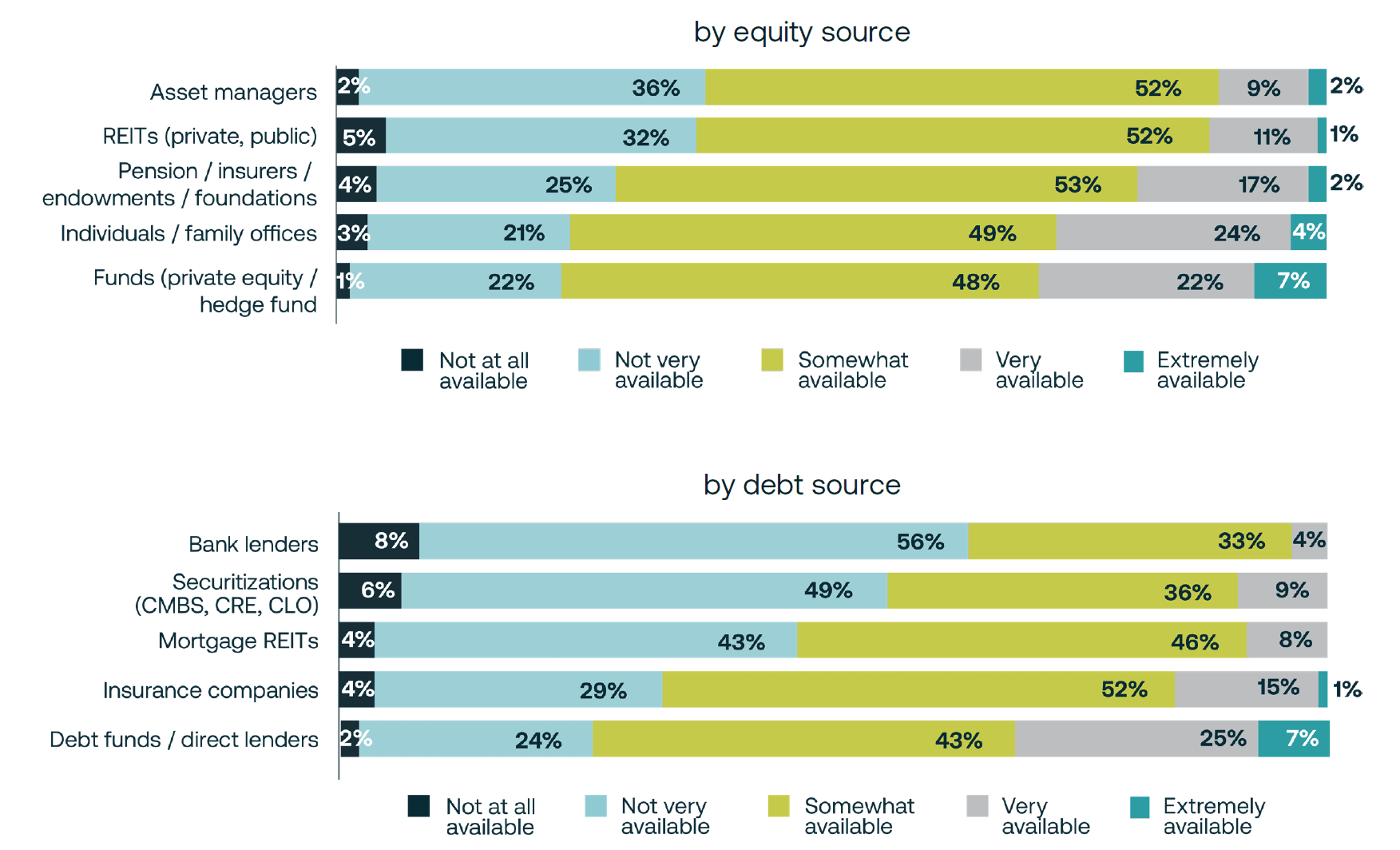

Bien qu'il y ait eu une légère amélioration des attentes concernant la disponibilité du capital par rapport au trimestre précédent, l'enquête actuelle reflète toujours des attentes limitées concernant la disponibilité du capital provenant à la fois des capitaux propres et de la dette. Concernant les sources de capitaux propres, les réponses indiquent que la majorité des capitaux propres seront « quelque peu disponibles » parmi différentes sources de capitaux propres ; les réponses allaient de 48 % (fonds) à 52 % (REIT). Les sources de capitaux propres qui devraient être les moins disponibles étaient les gestionnaires d'actifs et les REIT, et les sources de capitaux propres les plus disponibles étaient les particuliers fortunés, les family offices et les fonds (private equity/hedge funds) les plus agiles.

Du côté de la dette, les réponses indiquent qu’elles s’attendent à ce que les banques et les titrisations restent limitées, la majorité (> 55 %) des réponses s’attendant à ce qu’elles soient soit « pas du tout disponibles », soit « pas très disponibles » au cours des prochaines années. 12 mois. Les participants à l'enquête s'attendent à ce que les compagnies d'assurance (par exemple, assurance vie) et les fonds de dette/prêteurs directs soient beaucoup plus actifs, avec près de 32 % des personnes interrogées s'attendant à ce que le capital de ces derniers soit « très disponible » ou « extrêmement disponible ».

Figure 2 – Quelles sont vos attentes concernant la disponibilité de capitaux au cours des 12 prochains mois ?

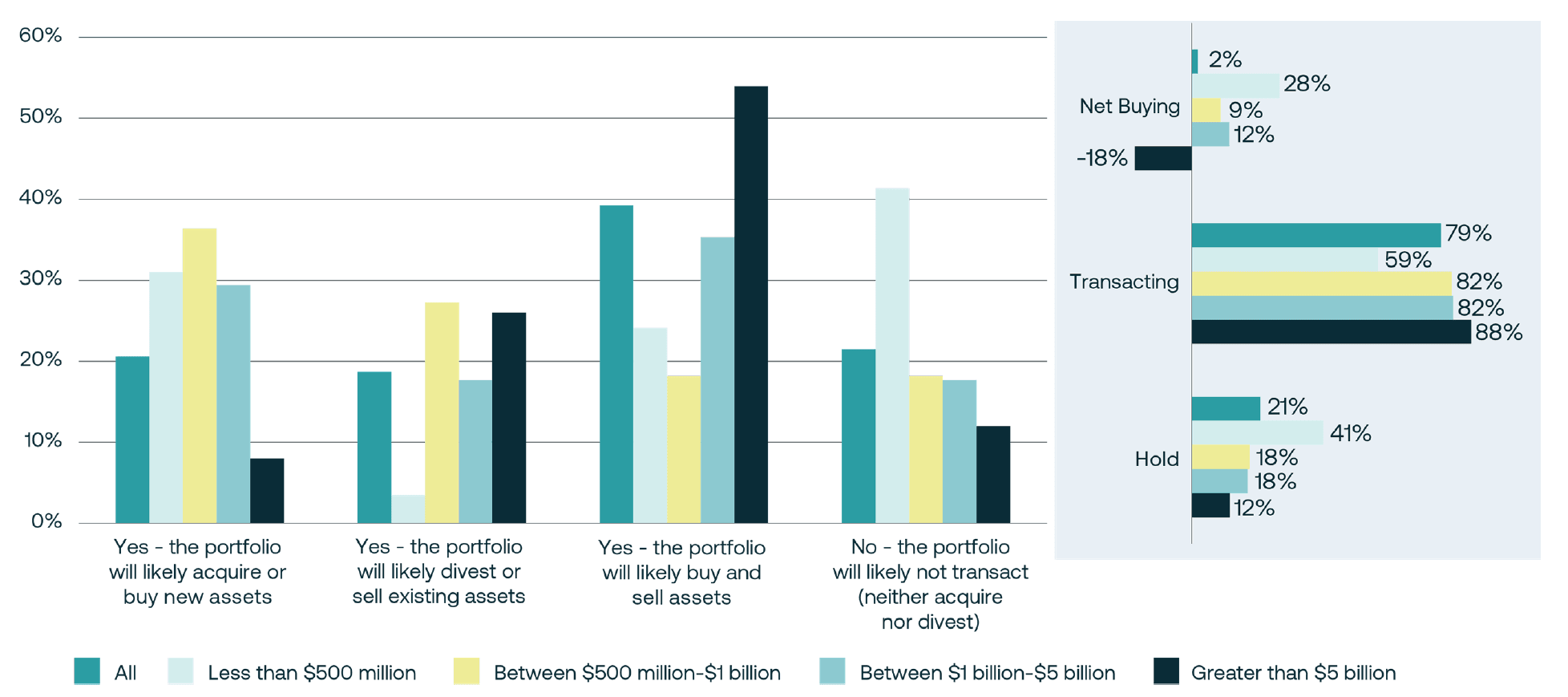

Activité de transaction à court terme à reprendre ; grosse vente aux petits

Après une période prolongée d'activité de transaction modérée, les personnes interrogées ont indiqué que l'activité du marché devrait reprendre au cours des 6 prochains mois. La majorité (79 %) des participants à l'enquête ont indiqué qu'ils prévoyaient de réaliser des transactions au cours des six prochains mois, bien que ces intentions varient considérablement selon la taille de l'entreprise. Les grandes institutions (>5 milliards de dollars) prévoient d'être des vendeurs nets, tandis que les petites entreprises (<5 milliards de dollars) prévoient d'être des acheteurs nets.

Figure 3 - Au cours des 6 prochains mois, prévoyez-vous des transactions dans votre portefeuille ?

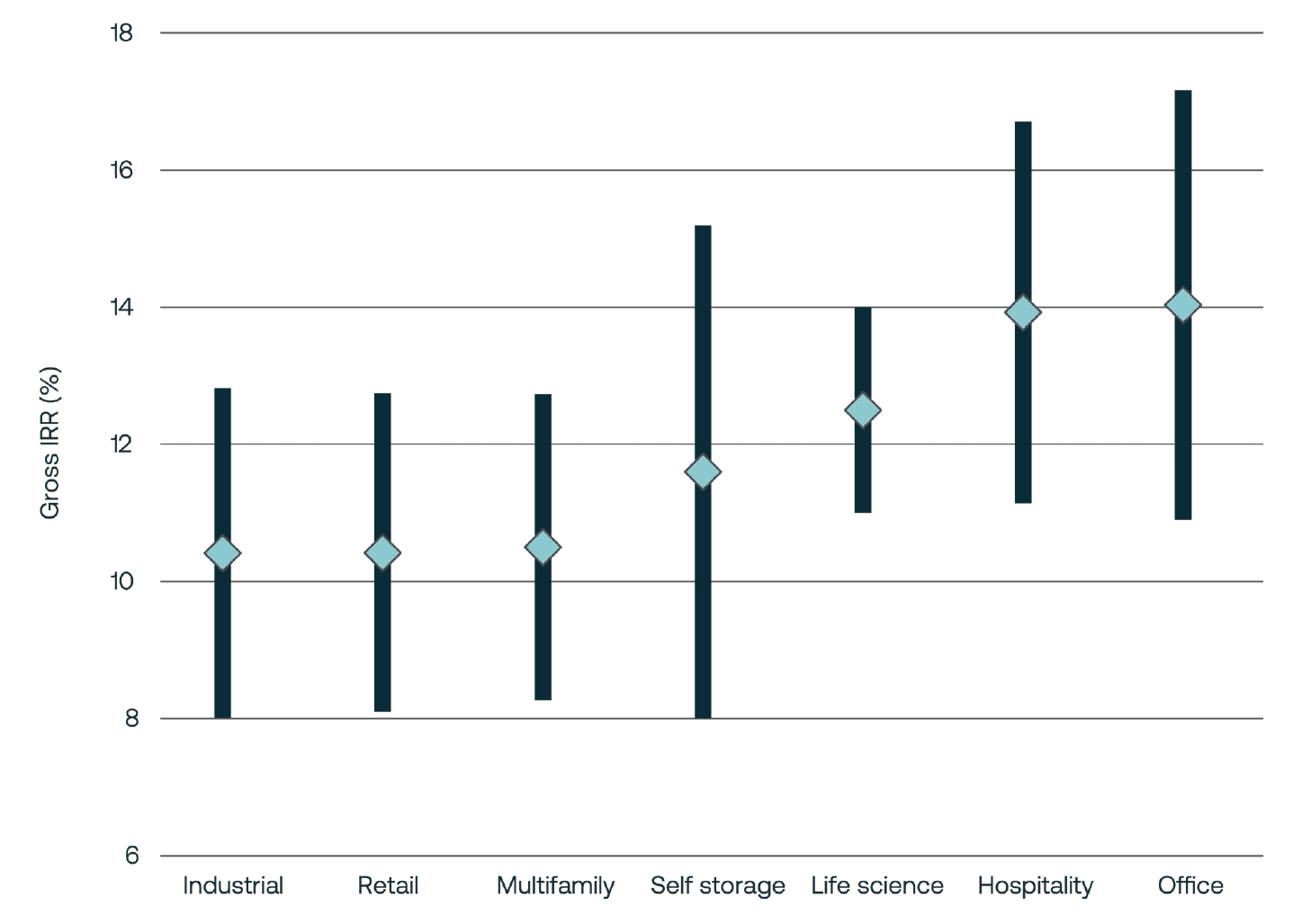

Les profils de rendement par type de propriété montrent l’émergence d’un nouveau « noyau »

Les TRI bruts déclarés pour la commercialisation de nouveaux fonds et de nouvelles transactions étaient en moyenne de 11,9 % pour tous les types de propriétés. Alors que les rendements TRI bruts déclarés variaient considérablement selon le type de propriété, les principaux types de propriétés (industrielles, commerciales et multifamiliales) présentaient des fourchettes très similaires (minimum de 8,0 % et maximum de 12,8 %, points médians de 10,4 % à 10,5 %). Les réponses variaient le plus pour le self-stockage, qui avait un point médian de 11,6 %, mais un minimum de 8,0 % et un maximum de 15,2 %. Les rendements des bureaux commercialisés sont en tête du classement TRI, avec un point médian de 14,0 % et la deuxième plus large fourchette de réponses (minimum de 10,9 % et maximum de 17,2 %) – reflétant probablement des transactions de bureaux de style plus opportuniste commercialisées.

Figure 4 – Résultats de l'enquête américaine : quelles sont les fourchettes typiques des TRI bruts observés sur le marché actuel des nouveaux fonds ?

Auteur

Omar Eltorai

Directeur de la recherche

Auteur

Omar Eltorai

Directeur de la recherche

Ressources

Dernières informations

avr. 2, 2025

Investissements et transactions dans l'immobilier commercial aux États-Unis

mars 27, 2025

EP55 - Mises à jour des tarifs, résilience du commerce de détail et pipelines de logements

avr. 2, 2025

Investissements et transactions dans l'immobilier commercial aux États-Unis

mars 27, 2025

EP55 - Mises à jour des tarifs, résilience du commerce de détail et pipelines de logements

févr. 27, 2025