Points saillants

En faisant le bilan des six premiers mois de 2023, l’économie mondiale a fait preuve de résilience face au resserrement monétaire substantiel en cours; bien que davantage de resserrement soit à venir pour de nombreuses économies nationales, y compris les États-Unis.

De nombreuses classes d'actifs ont enregistré des gains positifs au cours des six derniers mois, récupérant une partie du terrain perdu récemment, alors que de nombreuses perspectives de marché sont révisées pour repousser le risque de récession anticipé jusqu'en 2024, si celui-ci se produit effectivement.

Les perspectives pour l’immobilier commercial (CRE) restent difficiles, avec des inquiétudes concernant le risque de recapitalisation dans un environnement de taux plus élevés pendant plus longtemps

La CRE américaine semble entrer dans la prochaine phase de son propre cycle de crédit, la détresse étant un thème clé pour le second semestre 2023 et 2024.

Alors que nous clôturons le premier semestre 2023, c’est le bon moment pour réfléchir à ce semestre qui s’est avéré très mouvementé – et faire le point sur où nous en sommes actuellement alors que nous nous tournons vers le second semestre de l’année.

Mieux que prévu, mais des inquiétudes demeurent

L’économie mondiale a largement dépassé les attentes fixées fin 2022. La croissance globale dans les principales économies s’est révélée plus robuste que prévu au début de l’année, apaisant les craintes d’une forte récession en 2023 et contribuant au rebond partiel de nombreux grands indices boursiers. année à ce jour. Alors que les perspectives de mi-année sont désormais dévoilées, de nombreux économistes et stratèges de portefeuille atténuent leurs craintes initiales de récession et révisent les délais prévus, repoussant ainsi le début prévu de la récession à la fin de 2023 ou en 2024. À cet effet, le Enquête d’avril du Wall Street Journal des économistes estiment la probabilité moyenne d'une récession au cours des 12 prochains mois à 61 %.

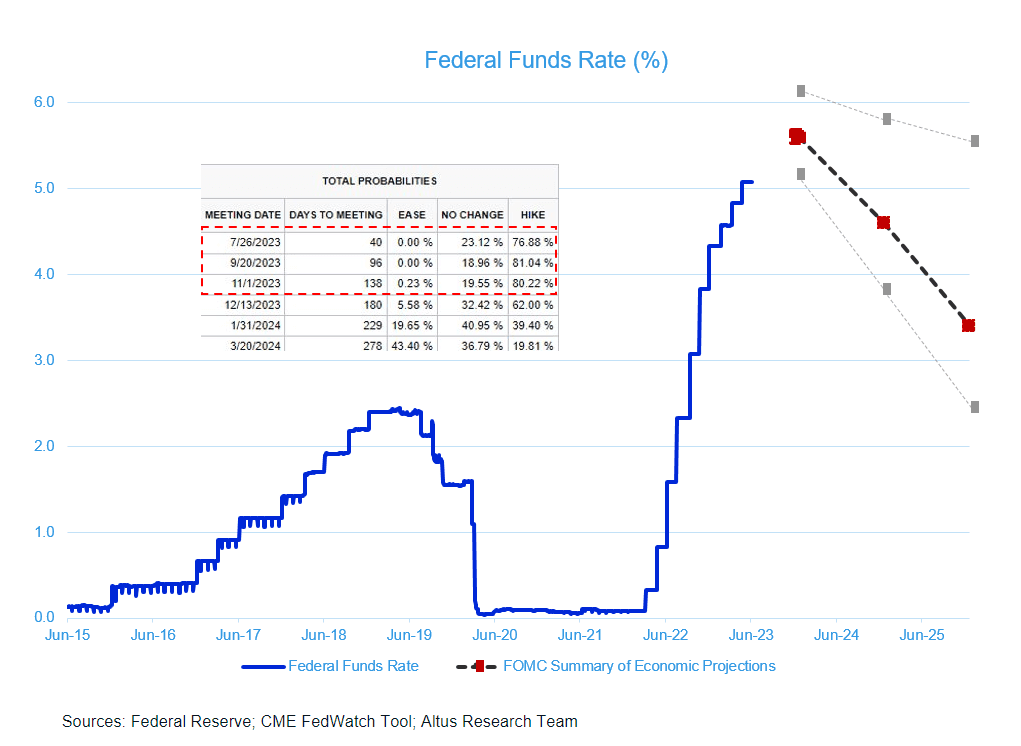

Figure 1 – À l’approche de la prochaine phase du cycle des taux d’intérêt

Sur le premier semestre 2023, les grandes banques centrales ont poursuivi leur resserrement monétaire, alors qu’ils luttaient obstinément contre une inflation tenace. Cependant, le degré de coordination des politiques entre les différentes banques centrales semble s’effondrer à mesure que chaque banque centrale réagit aux différentes conditions de ses économies respectives. La Réserve fédérale a pris sa première pause dans la hausse des taux lors de sa réunion de juin, mais a signalé que d'autres hausses étaient encore sur la table pour 2023. Au moment de la rédaction de cet article, les marchés s'attendent à au moins une augmentation supplémentaire de 25 points de base (pdb) avant la hausse des taux. fin d'année (selon le Outil FedWatch du CME).

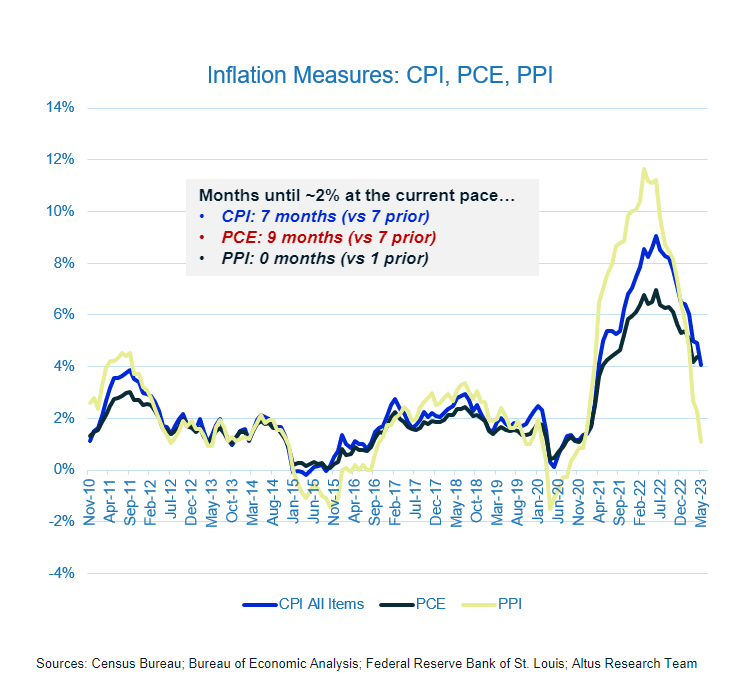

Figure 2 – Refroidissement de l’inflation – bonne direction, mauvais rythme

Activité de marché manquante

L’activité sur les marchés financiers a été modérée cette année, en grande partie due à la hausse rapide du coût du capital et à l’incertitude quant au moment et au lieu où le coût du capital atteindra. Malgré un contexte macroéconomique apparemment amélioré depuis fin 2022, les perspectives pour l’immobilier commercial restent généralement pessimistes, alourdies par les défis avérés qui nous attendent. Début 2023, des hausses rapides des taux ont contribué à une crise bancaire régionale aux États-Unis et à la faillite d’une grande banque internationale en Europe, resserrant encore les conditions de prêt – y compris pour la CRE.

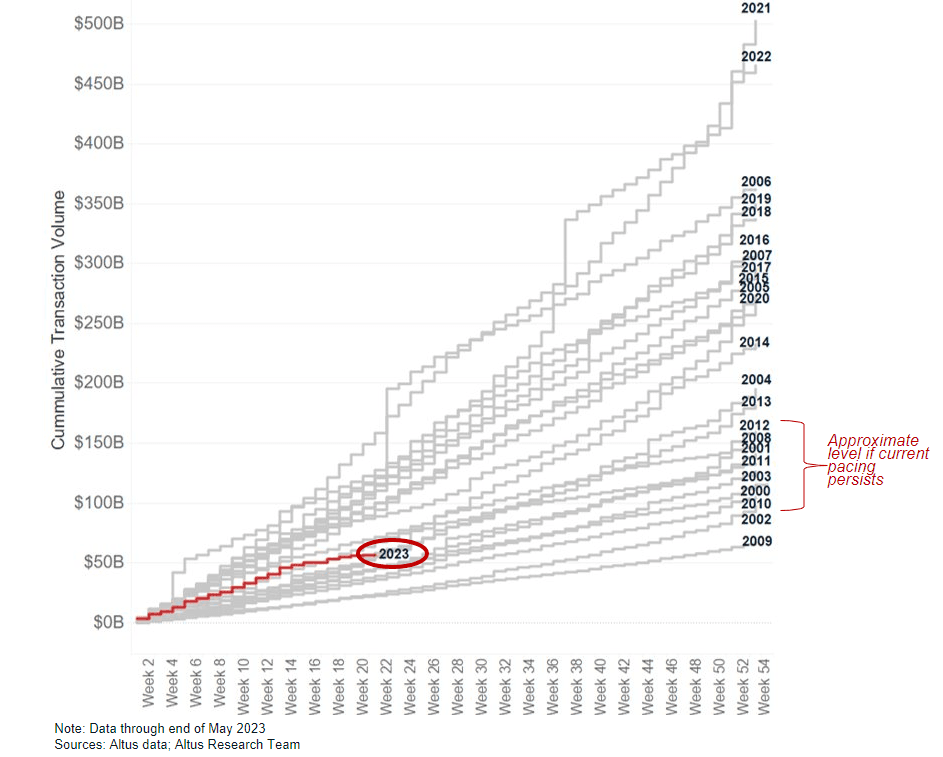

Figure 3 – Des transactions limitées remettent en question la découverte des prix

Le coût élevé et la faible disponibilité du crédit ont paralysé l’activité des transactions CRE (en baisse de près de 60 % aux États-Unis), remis en question la détermination des prix, suscité l’inquiétude des régulateurs et des investisseurs et contribué à remettre en question les perspectives de la classe d’actifs. En conséquence, l’une des principales préoccupations du secteur à l’heure actuelle est le risque de recapitalisation (ou plus précisément, l’incapacité de refinancer la dette arrivant à échéance).

La faiblesse des activités de transactions actuelles, combinée au retour incertain du capital bancaire à court terme, dresse un contexte inquiétant pour le second semestre 2023. Les mesures de performance immobilière pour tous les types de propriétés (par exemple, occupation, collections, croissance du NOI) restent généralement saines, mais beaucoup commencent à montrer des signes de détérioration.

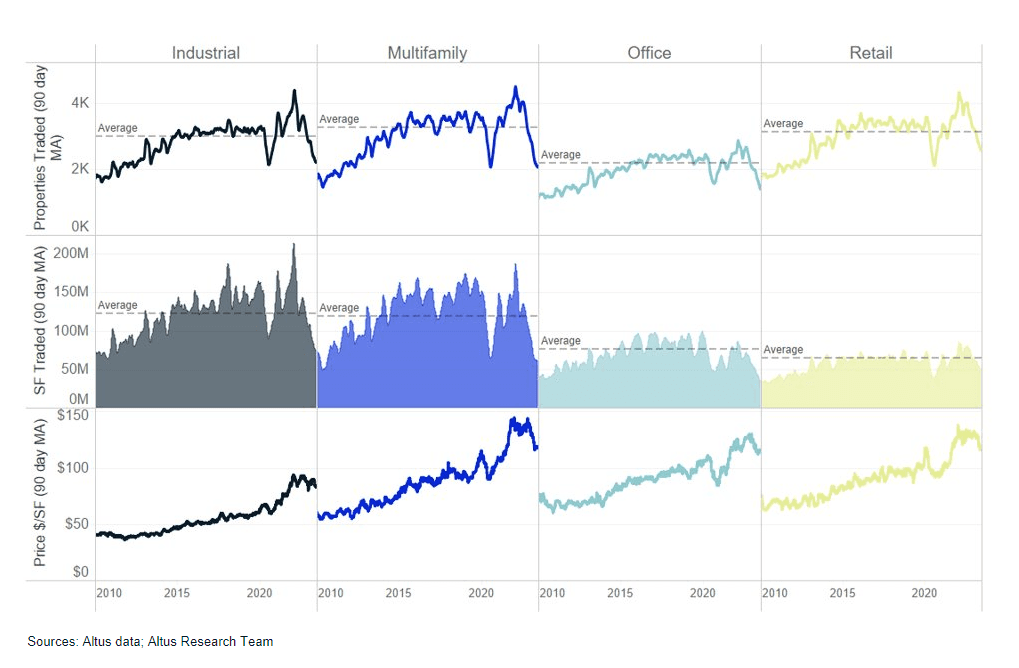

Figure 4 – L’activité de transaction évolue dans le mauvais sens

Signaux de détresse CRE

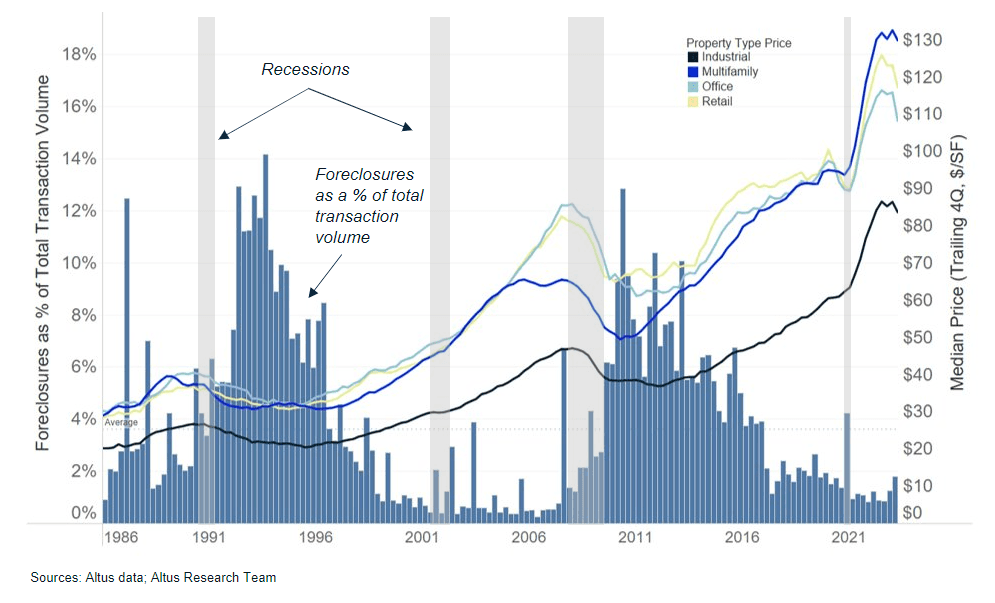

Bien qu’il existe actuellement peu de preuves suggérant que l’économie se dirige vers une expérience bouleversante comme la crise financière mondiale de 2007-09, de nombreux acteurs du secteur se préparent à un niveau de détresse jamais vu depuis. L’histoire suggère que les taux non courants sur les prêts ont tendance à culminer 9 à 12 trimestres après le pic des taux d’intérêt, et les difficultés des CRE ont également tendance à avoir un retard similaire dans leur matérialisation. L’immobilier commercial semble tout juste entrer dans la prochaine phase de son propre cycle de crédit, et si le taux des fonds fédéraux devrait atteindre un sommet d’ici la fin de l’année ou au début de 2024, les difficultés de l’immobilier commercial pourraient probablement être un thème clé en 2024.

Figure 5 – La détresse met du temps à se matérialiser

Voici quelques-uns des éléments clés qui ont attiré mon attention récemment :

Économie

Les économistes de la Banque mondiale relèvent leurs prévisions de PIB mondial pour 2023 à 2,1 % contre 1,7 %, tout en abaissant les perspectives de croissance pour 2024 à 2,4 % contre 2,7 %, citant des taux d'intérêt plus élevés et un resserrement du crédit comme moteurs du ralentissement de la croissance. Les prévisions de croissance pour 2023 sont bien inférieures au rythme de 3,1 % de l’année précédente.

Le Congrès et le président ont évité un premier défaut souverain américain quand ils ont suspendu le plafond de la dette américaine jusqu'à la fin de 2024, dans le cadre d'un accord de dernière heure. L’accord repousse le plafond de la dette au-delà du prochain cycle électoral et plafonne les dépenses à 1 650 milliards de dollars et 1 670 milliards de dollars pour les exercices 2024 et 2025, respectivement.

Lors de sa réunion de juin, la Fed s'est abstenue de toute nouvelle hausse des taux, maintenant le taux des Fed Funds dans une fourchette de 5,00 à 5,25 %, comme l'attendaient les marchés. Toutefois, les commentaires accompagnant le communiqué indiquent que de futures hausses de taux sont toujours à l'ordre du jour des prochaines réunions. On s'attendait à deux autres hausses de taux, soit une augmentation de 50 points de base (pdb) d'ici la fin de l'année.

Le marché du travail américain a continué de faire preuve de vigueur malgré le début de la hausse des inscriptions au chômage. La masse salariale non agricole a bondi de 339 000 en mai et au-dessus des attentes du marché. Si le taux de chômage officiel a atteint 3,7 %, cela est dû à de nouvelles entrées sur le marché du travail sans emploi. Enfin, les offres d'emploi aux États-Unis ont augmenté pour atteindre 10,1 millions en mai, ce qui pourrait indiquer un assouplissement des conditions de travail.

L'inflation reste bien supérieure à l'objectif et le L'indice des prix à la consommation (IPC) a augmenté de 4,0 % sur un an en mai alors que l'inflation sous-jacente était de 5,3 %. Malgré une tendance à la baisse, la Fed a jugé que le rythme de la baisse de l'inflation était insuffisant. Les ventes au détail jusqu'en mai ont augmenté de 0,3 % d'un mois à l'autre, ce qui indique une vigueur et des dépenses continues du consommateur américain.

Les marchés de capitaux

Le Wall Street Journal a rapporté que les régulateurs bancaires américains pourraient exiger des grandes banques qu'elles augmentent leurs réserves de fonds propres supplémentaires jusqu'à 20 %, ce qui, si cela était vrai, aurait des impacts majeurs sur la rentabilité des banques et les conditions globales de crédit dans tous les secteurs.

Sur les marchés obligataires, les rendements ont augmenté par rapport au mois précédent et les spreads de crédit se sont légèrement rétrécis. D'un mois à l'autre, les rendements des titres du Trésor américain à 10 ans ont augmenté de +37 points de base, de +35 points de base pour les titres AAA et de +33 points de base pour les titres BBB. Les spreads des titres AAA par rapport aux bons du Trésor américain se sont rétrécis de -24 points de base à 85 points de base, tandis que l'écart de rendement entre les titres BBB et AAA est resté stable à 118 points de base. La structure des échéances sur le marché des titres du Trésor américain reste inversée, tandis que le marché des obligations d'entreprises est stable. Les taux hypothécaires ont augmenté d’environ 35 points de base ; Le taux fixe à 30 ans se situe à près de 6,7 %.

Les indices boursiers ont globalement poursuivi leur rallye tiré par la technologie, de nombreux discours étant toujours axés sur l’efficacité et les bénéfices potentiels des applications très attendues de l’IA. Les indices boursiers généraux sont en hausse à deux chiffres, portés par des facteurs privilégiés : la croissance et les grandes capitalisations. Malgré de nombreuses inquiétudes exprimées sur les marchés, la volatilité globale du marché (VIX) est faible, près de 0,85 écart-type par rapport à la moyenne sur 5 ans.

Immobilier commercial

Le secteur immobilier est à la traîne du marché dans son ensemble. Les inquiétudes concernant l’endettement dans le secteur, les besoins de recapitalisation/refinancement et les problèmes de crédit persistent et continuent d’alimenter les médias négatifs.

Les marchés des CMBS sont restés moroses jusqu'en mai et juin. Depuis le début de l'année, les émissions ont totalisé 31,6 milliards de dollars, réparties sur 53 transactions ; bien en dessous des 156,5 milliards de dollars issus de 211 transactions à partir de 2022

Même si les REIT ont connu une légère reprise depuis les plus bas du début de l'année (en hausse d'environ 2 % depuis le début de l'année), les performances des différents secteurs des REIT ont été très variables. Les logements unifamiliaux locatifs, industriels et les centres de données sont tous en hausse à deux chiffres en début d'année, tandis que les REIT de bureaux et d'infrastructures sont à la traîne et font baisser les indices globaux avec une performance négative à deux chiffres depuis le début de l'année.

Avertissement : Le commentaire suivant représente uniquement l'opinion et l'analyse de l'auteur et ne reflète pas les points de vue ou les opinions du Groupe Altus ou de l'une de ses entités liées ou sociétés affiliées (collectivement « Altus »). Les informations fournies dans cet article sont à titre informatif uniquement. Il ne doit pas être considéré comme un conseil financier ou d’investissement. Altus n'approuve ni ne garantit l'exactitude, l'exhaustivité ou la fiabilité des informations mentionnées dans ce commentaire. L'auteur et Altus ne peuvent être tenus responsables des décisions prises sur la base des informations fournies dans ce blog.

Auteur

Omar Eltorai

Directeur de la recherche

Auteur

Omar Eltorai

Directeur de la recherche

Ressources

Dernières informations

avr. 2, 2025

Investissements et transactions dans l'immobilier commercial aux États-Unis

mars 27, 2025

EP55 - Mises à jour des tarifs, résilience du commerce de détail et pipelines de logements

avr. 2, 2025

Investissements et transactions dans l'immobilier commercial aux États-Unis

mars 27, 2025

EP55 - Mises à jour des tarifs, résilience du commerce de détail et pipelines de logements

févr. 27, 2025