Les cinq principaux points à retenir de l'enquête sur les conditions et le sentiment du secteur immobilier commercial américain au troisième trimestre 2024

Principaux points à retenir

Les participants à l'enquête du troisième trimestre 2024 prévoient que les taux d'intérêt et le coût du capital continueront de baisser pour l'immobilier commercial, ce qui entraînera de meilleures conditions de financement

La disponibilité des capitaux devrait augmenter au cours de l'année prochaine, tant au niveau des capitaux propres que des capitaux d'emprunt, mais les prêteurs bancaires et les FPI hypothécaires devraient rester quelque peu limités.

Bien que certaines perceptions du secteur immobilier restent « surévaluées », de nombreux répondants voient des propriétés à des prix plus raisonnables dans les principaux secteurs

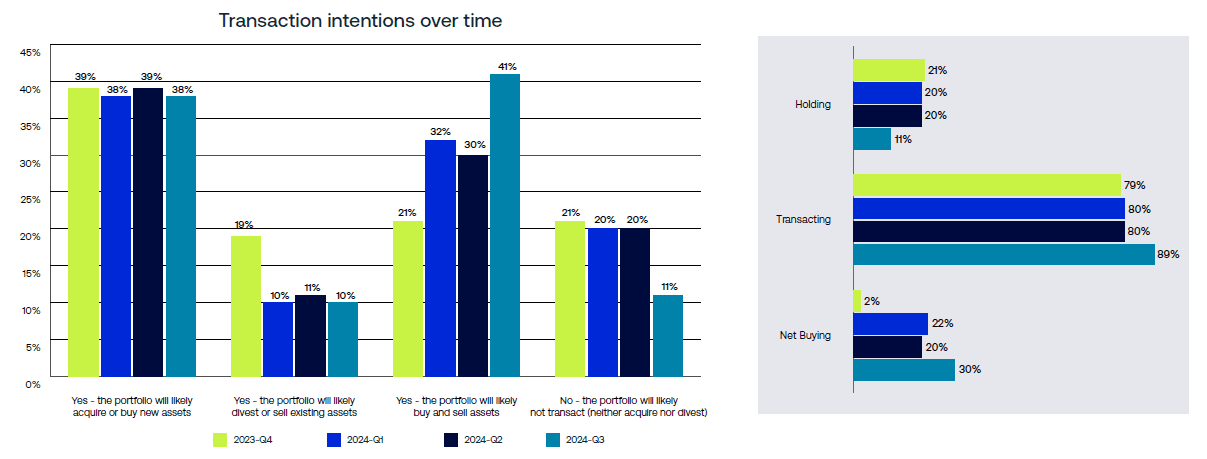

Les répondants prévoient de plus en plus de réaliser des transactions à court terme, sous l'impulsion des grandes institutions, même si les plus petites institutions ont l'intention d'être des acheteurs nets.

Les questions liées à la propriété (exploitation) et à la communauté (problèmes de logement) ont progressé dans le classement des problèmes prioritaires, même si les considérations d'investissement restent une priorité absolue

Les résultats de l'enquête montrent une amélioration des perspectives d'assouplissement des conditions de capitaux et des fondamentaux solides

Dans la dernière édition de l’enquête sur les conditions et le sentiment du secteur de l’immobilier commercial (ICSS) d’Altus Group aux États-Unis, les réponses indiquent que le secteur de l’immobilier commercial (CRE) s’attend à un environnement de financement amélioré, à des flux de trésorerie opérationnels stables, à une compression modérée du taux de capitalisation et à une augmentation de l’activité transactionnelle. Cet article présente des détails supplémentaires de l’équipe de recherche d’Altus Group sur les principaux points à retenir de l’enquête.

L'environnement financier devrait s'améliorer au cours de l'année prochaine

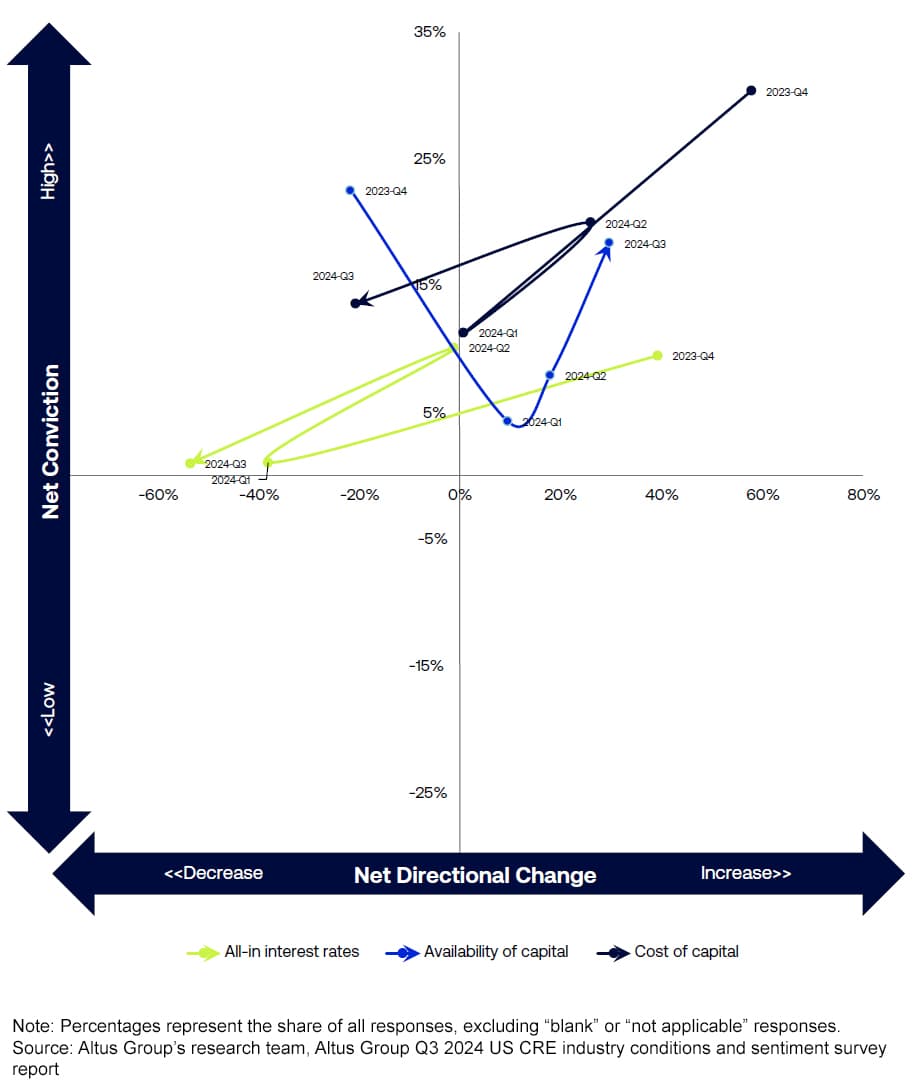

Anticipant le récent changement de cap de la Réserve fédérale visant à assouplir sa politique monétaire par le biais de baisses des taux d'intérêt, les participants à l'enquête du troisième trimestre 2024 ont indiqué qu'ils s'attendaient à ce que les taux d'intérêt globaux et le coût du capital pour l'immobilier commercial continuent de baisser de manière significative au cours des 12 prochains mois.

Figure 1 - Capital : taux d'intérêt, disponibilité, coût du capital

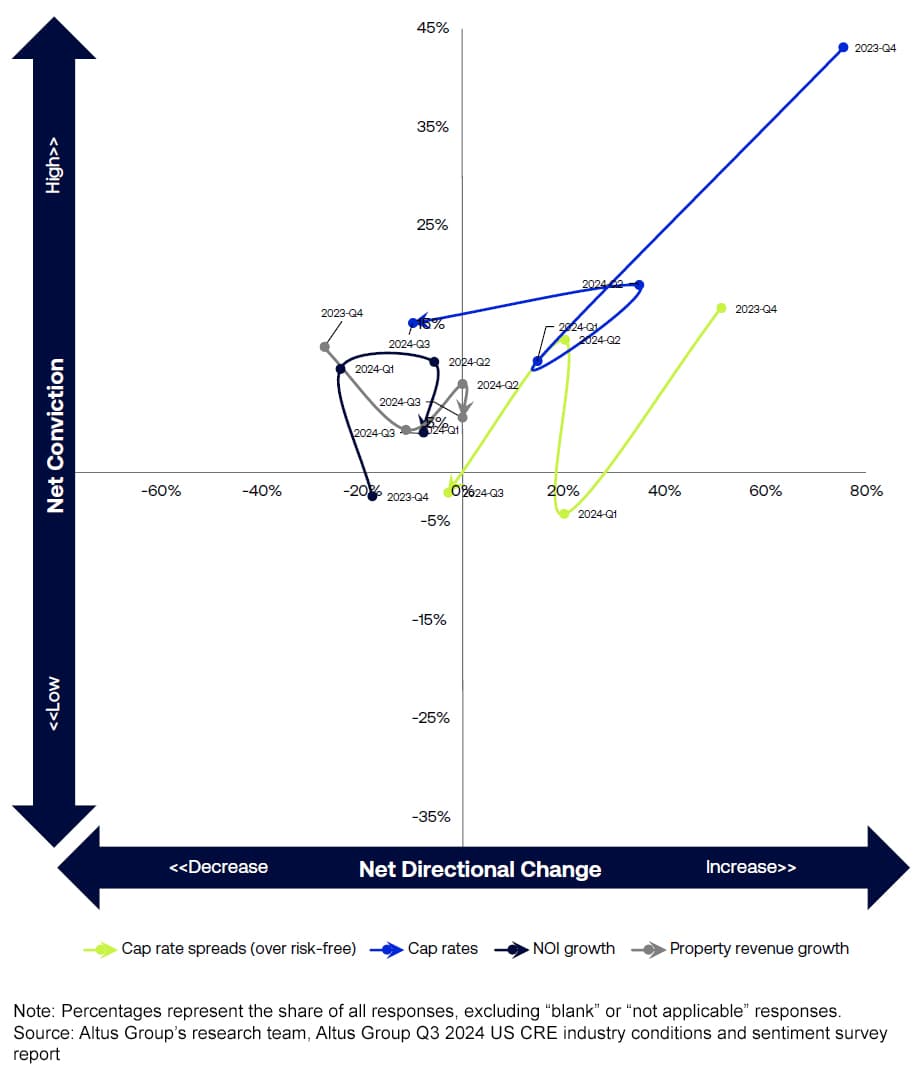

Les revenus au niveau de l'immobilier et la croissance du NOI devraient généralement rester stables au cours de l'année prochaine, ce qui suggère que l'amélioration des conditions de financement, associée à une légère compression du taux de capitalisation, pourrait soutenir les valorisations immobilières.

Figure 2 - Fondamentaux : revenus, bénéfice d'exploitation net, taux de capitalisation

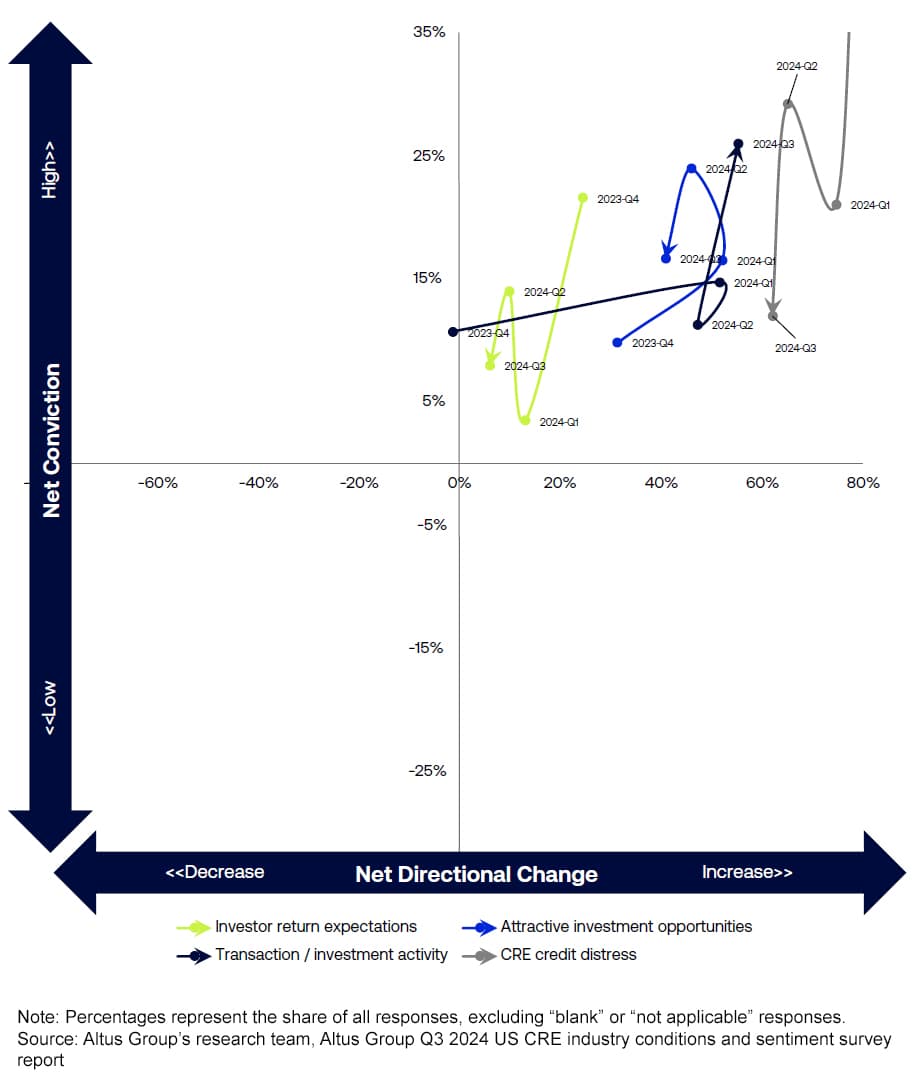

Les participants à l’enquête s’attendent toujours à une reprise de la situation des entreprises en difficulté, mais ils sont moins convaincus que lors des trimestres précédents. Une hausse des transactions en difficulté pourrait offrir des opportunités d’investissement intéressantes et contribuer à l’augmentation globale de l’activité d’investissement que les participants anticipent.

Figure 3 – Investissements, rendements, détresse, activité

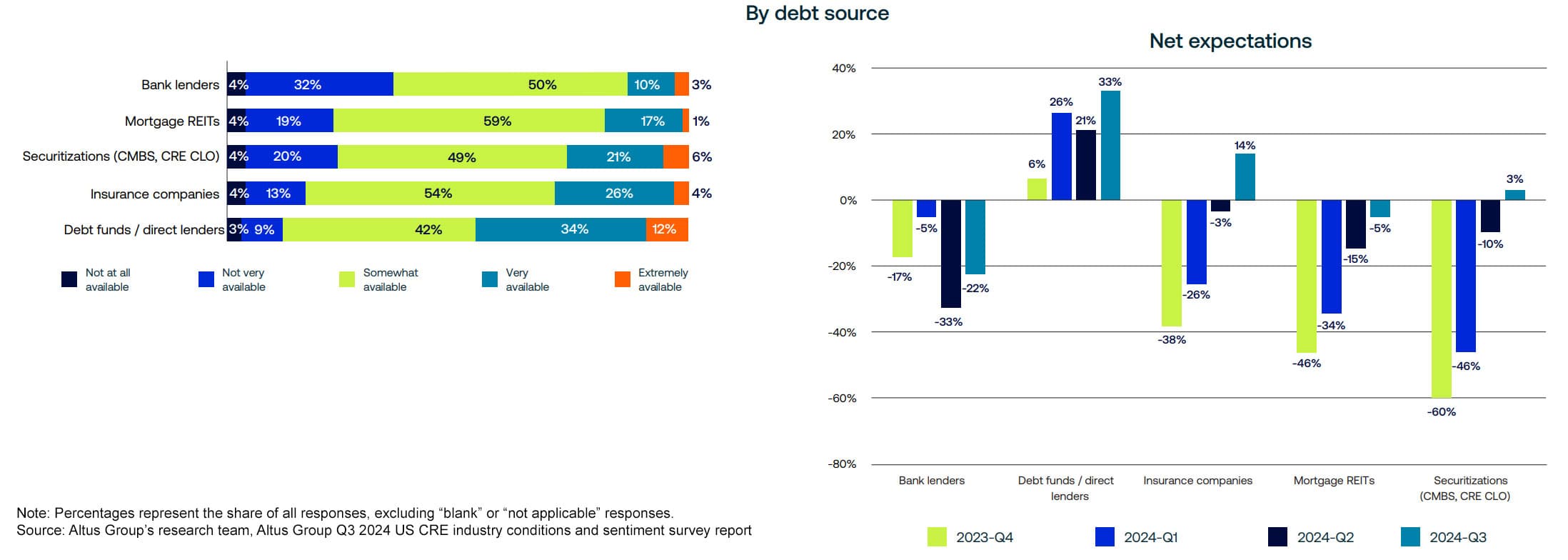

La disponibilité des capitaux devrait également s’améliorer dans toutes les sources

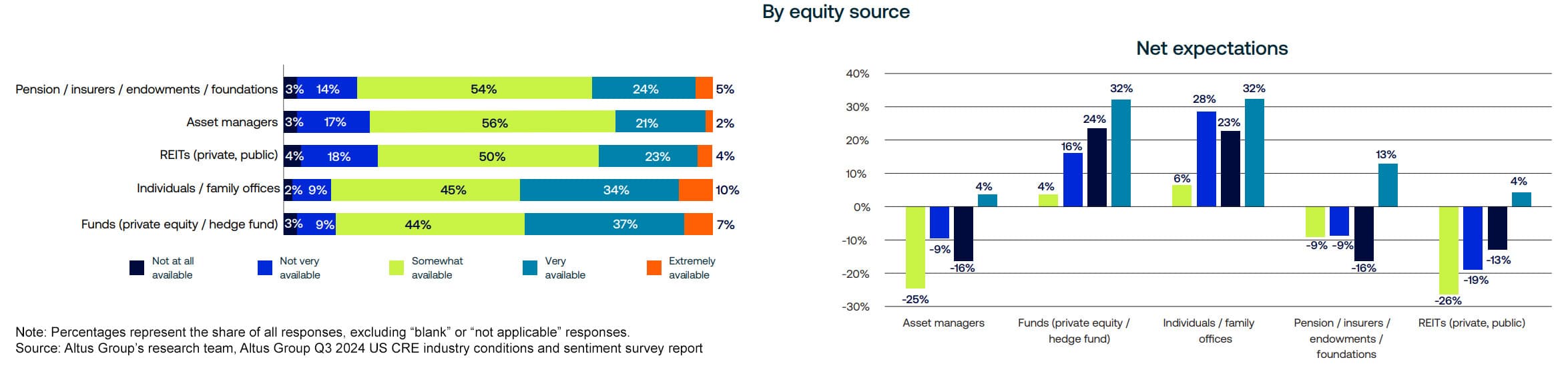

La disponibilité des capitaux, qu'ils proviennent de fonds propres ou de dettes, devrait s'améliorer au cours de l'année à venir, à mesure que les récentes baisses de taux de la Fed seront digérées et se répercuteront sur les bailleurs de fonds. Les attentes nettes en matière de disponibilité des capitaux par source ont bondi dans les derniers résultats de l'enquête.

Bien que les résultats de l’enquête indiquent une amélioration des attentes en matière de disponibilité pour presque toutes les sources de capitaux, les prêteurs bancaires et les sociétés de placement immobilier hypothécaire restent des exceptions, car les attentes nettes indiquent que ces fournisseurs de dette resteront limités. Les réponses au cours des quatre derniers trimestres ont montré de vastes améliorations des attentes nettes en matière de capital d’emprunt des assureurs vie et des titrisations, qui se sont améliorées respectivement de 52 points de pourcentage et de 63 points de pourcentage depuis le quatrième trimestre 2023.

Figure 4 - Attentes en matière de disponibilité de capitaux par source de capitaux propres

Figure 2 – Attentes nettes concernant les sources de dette

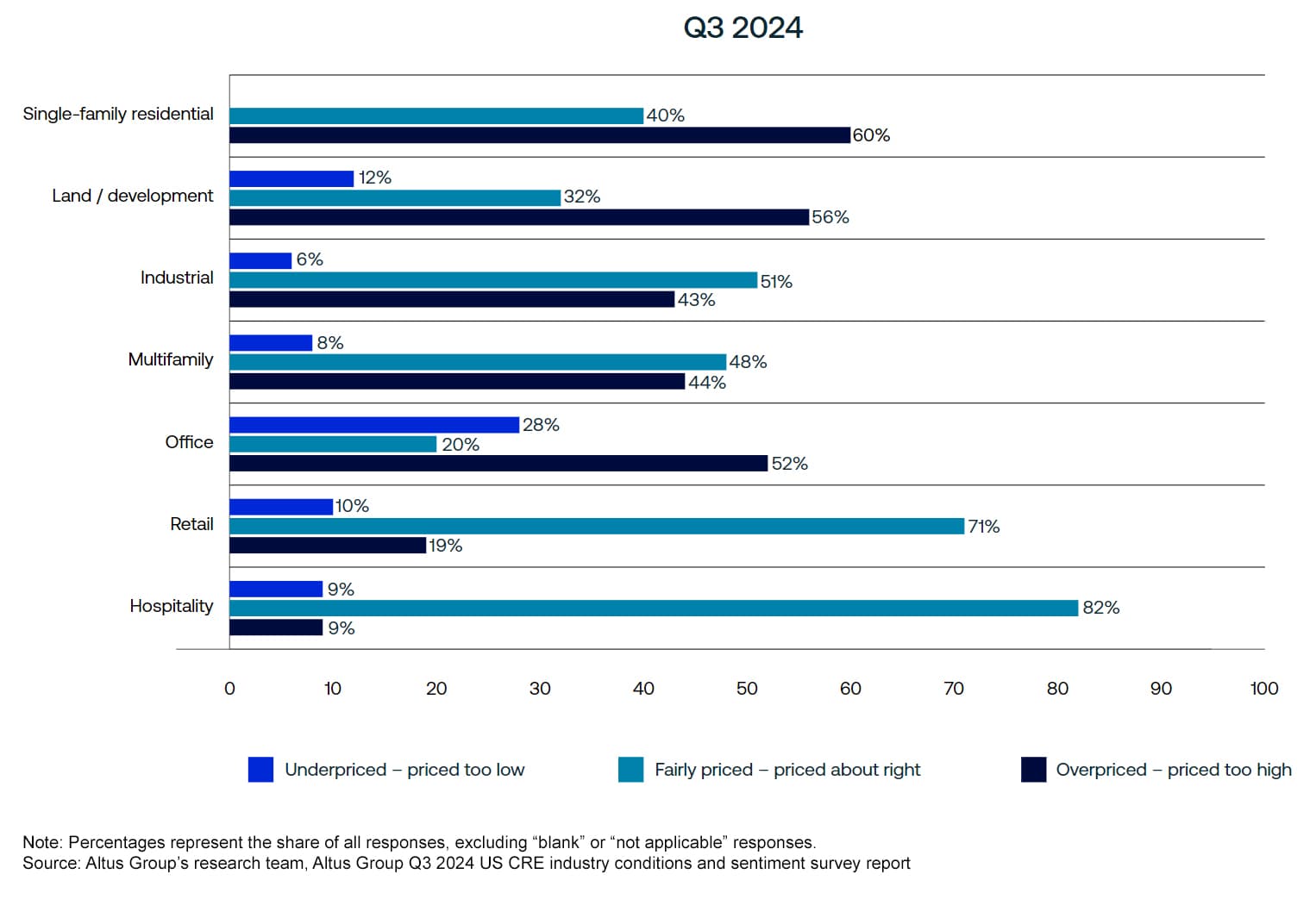

La perception des prix actuels continue d’évoluer vers un « prix équitable »

Dans les principaux secteurs de l’immobilier, les participants décrivent de plus en plus les prix actuels comme étant « à peu près corrects ». La majorité des répondants de sept des onze secteurs ont choisi la caractérisation « à prix raisonnable ». Alors que les logements unifamiliaux et les terrains/aménagements étaient toujours décrits comme étant « surévalués » au troisième trimestre, l’hôtellerie et le multifamilial ont connu des variations importantes, passant de « surévalués » à « à prix raisonnables » par rapport au deuxième trimestre.

Figure 6 – Comment caractériseriez-vous les prix actuels des types de propriétés suivants

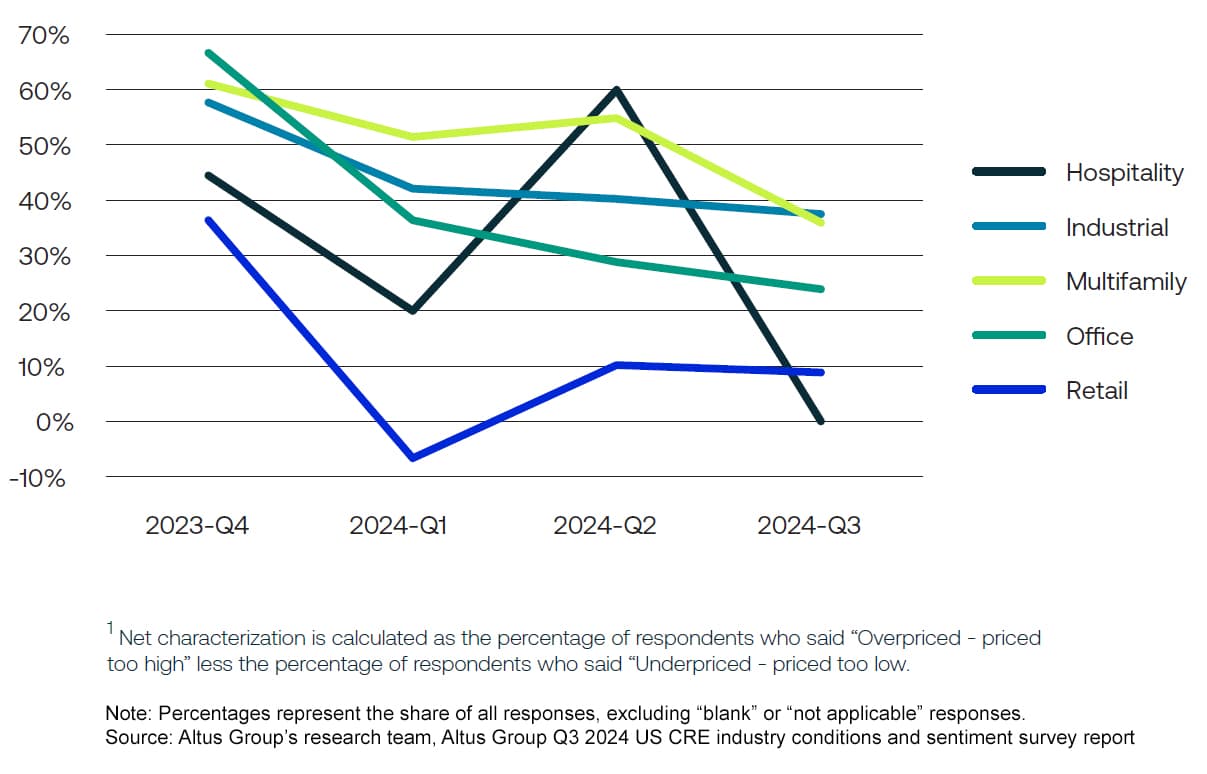

En examinant les quatre derniers trimestres, on constate que la caractérisation nette globale des prix (le pourcentage de répondants ayant sélectionné « surévalué » moins le pourcentage de répondants ayant sélectionné « sous-évalué ») a suivi une tendance à la baisse dans les principaux secteurs immobiliers.

Figure 7 - Caractérisation nette des prix actuels

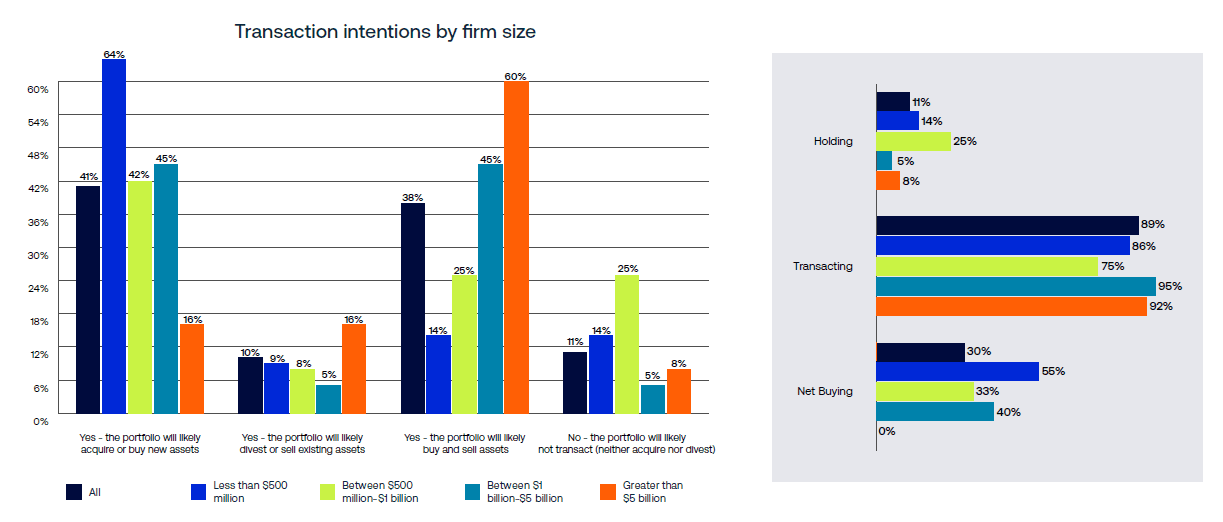

Les intentions de transactions à court terme augmentent dans toutes les tailles d'entreprises

Les intentions de transaction à court terme des répondants ont continué d’augmenter au cours du troisième trimestre. Une majorité significative (89 %) des répondants ont indiqué qu’ils prévoyaient de réaliser des transactions (achat et/ou vente) au cours des 6 prochains mois, ce qui représente le niveau le plus élevé jamais enregistré. Les plus petites institutions (moins de 500 millions de dollars) ont indiqué qu’elles avaient l’intention d’être des acheteurs nets, tandis que 60 % des plus grandes institutions (plus de 5 milliards de dollars) ont indiqué qu’elles prévoyaient d’acheter et/ou de vendre.

Figure 8 – Intentions de transaction au cours des six prochains mois par taille d’entreprise

Figure 9 – Intentions de transaction au cours des 6 prochains mois

Les problèmes localisés grimpent sur la liste des priorités anticipées

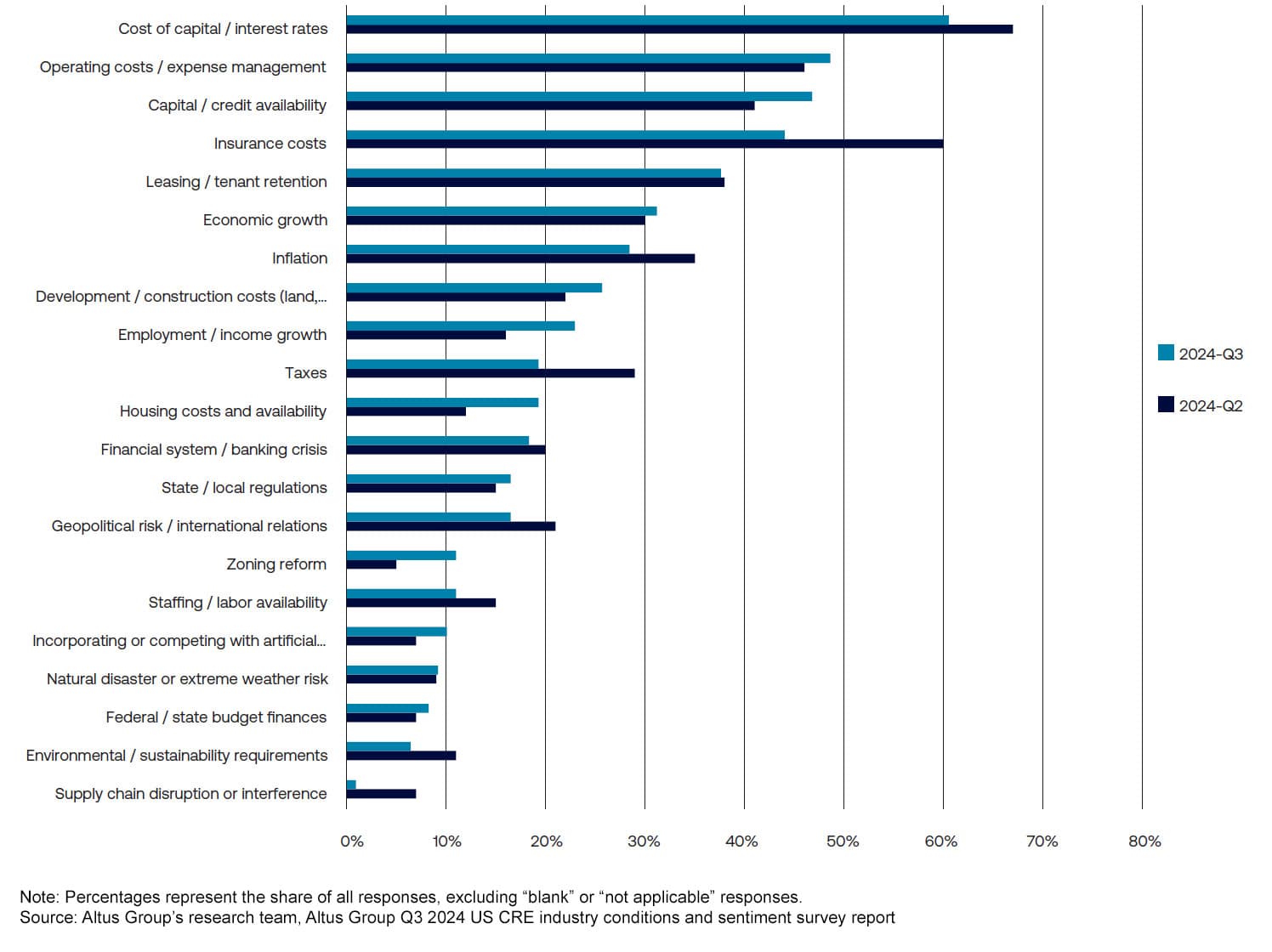

Les réponses des participants ont indiqué que les considérations relatives au capital (coût du capital, disponibilité du capital) restaient des questions prioritaires dans l’enquête du troisième trimestre – même si cela peut être dû, au moins en partie, au fait que la période de collecte de l’enquête a précédé la première annonce de baisse des taux de la Fed.

Le coût du capital est resté la principale préoccupation des répondants pour le quatrième trimestre consécutif, 60 % des répondants le citant comme une priorité, soit le seul problème identifié par une majorité au cours du troisième trimestre. La disponibilité du capital était également une préoccupation importante, se classant au troisième rang avec 47 %, et affichant une augmentation notable (+ 6 %) d'un trimestre à l'autre.

Figure 8 – Questions prioritaires pour les 12 prochains mois

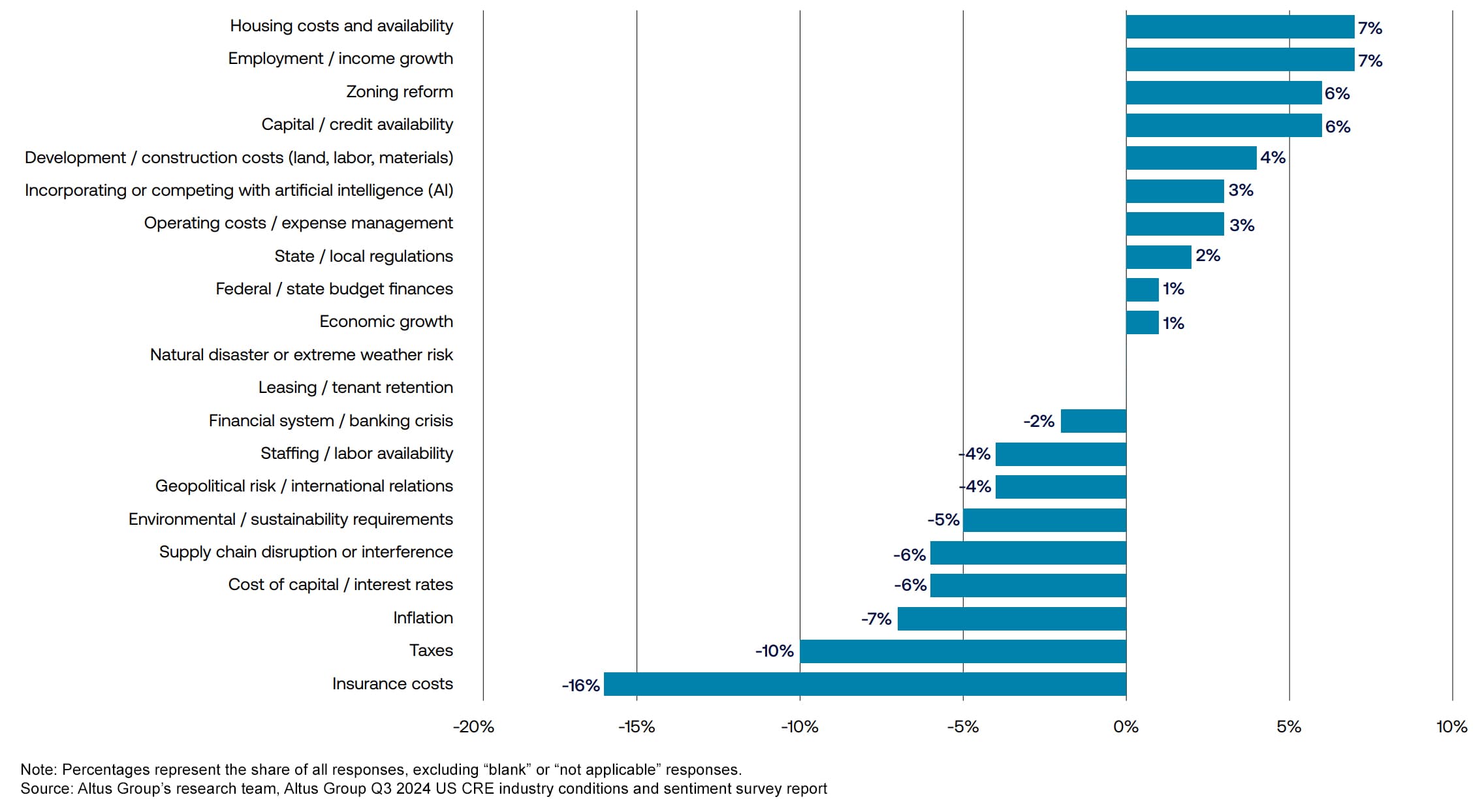

Les problèmes au niveau des propriétés ont également été largement reconnus. Les coûts d’exploitation ont été une priorité pour 49 % des répondants, ce qui reflète une augmentation de 3 % par rapport au deuxième trimestre. La fidélisation des locataires est restée une préoccupation constante, 38 % des répondants l’ayant identifiée comme une priorité, sans changement par rapport au trimestre précédent. Parmi les préoccupations au niveau des propriétés, le pourcentage de répondants citant les « coûts d’assurance » a diminué de 16 points de pourcentage au troisième trimestre, soit le pourcentage le plus élevé de tous les problèmes, tandis que la part préoccupée par les taxes a diminué de près de 10 points de pourcentage.

Les préoccupations liées à la communauté sont passées au premier plan, tandis que certaines préoccupations au niveau des propriétés, telles que les taxes et les coûts d'assurance, ont diminué. Les préoccupations au niveau de la communauté et de la région ont connu une hausse notable au troisième trimestre, les problèmes de logement étant passés au premier plan. Le coût et la disponibilité des logements ont augmenté de 7 % en tant que priorité, la croissance de l'emploi et des revenus a également augmenté de 7 %, et la réforme du zonage a augmenté de 6 %.

Figure 11 – Évolution des enjeux prioritaires depuis le deuxième trimestre 2024

Une demande de participation

Notre capacité à partager des informations précieuses sur le marché dépend de la participation active de professionnels du secteur comme vous. À mesure que nous recueillons un large éventail de voix, la richesse des données s’approfondit, ce qui nous permet de segmenter les réponses et de dresser un portrait plus détaillé des perspectives collectives du secteur chaque trimestre.

Votre participation est essentielle pour façonner le récit du paysage de l'immobilier commercial. Veuillez soutenir ce programme d'enquête en partageant votre point de vue sur notre prochain volet de l'ICSS.

Vous souhaitez être informé de nos nouveaux contenus, articles et événements CRE pertinents ?

Auteurs

Omar Eltorai

Directeur de la recherche

Cole Perry

Directrice adjointe de la recherche

Auteurs

Omar Eltorai

Directeur de la recherche

Cole Perry

Directrice adjointe de la recherche

Ressources

Dernières informations

avr. 2, 2025

Investissements et transactions dans l'immobilier commercial aux États-Unis

mars 27, 2025

EP55 - Mises à jour des tarifs, résilience du commerce de détail et pipelines de logements

avr. 2, 2025

Investissements et transactions dans l'immobilier commercial aux États-Unis

mars 27, 2025

EP55 - Mises à jour des tarifs, résilience du commerce de détail et pipelines de logements

févr. 27, 2025