Lancer un développement immobilier s’apparente à démarrer une nouvelle entreprise à partir de zéro. C’est différent de l’achat d’une action en bourse qui rapporte des dividendes immédiats ou même d’une propriété entièrement construite avec un locataire et des revenus déjà en place.

Développer un bien immobilier commercial signifie investir beaucoup d’argent pour acheter un terrain, construire le bien, puis entretenir le bien jusqu’à sa stabilisation. En fonction de la taille de la propriété, de la complexité du développement, du caractère spéculatif du développement et de nombreux autres facteurs, cela peut être une entreprise extrêmement longue et risquée. Les développeurs ont besoin de sources de financement par emprunt et par actions tolérantes à ce risque afin de financer le projet.

Dans cet article, nous discuterons des formes de dette et de capitaux propres qui pourraient être obtenues pour le développement d’un projet immobilier commercial ainsi que de certains avantages et inconvénients de chaque type de financement.

La pile de capital

Les deux principaux types de financement privé qu’un développeur peut obtenir sont la dette et les capitaux propres. La dette est généralement fournie par un prêteur, tel qu'une banque ou un autre investisseur institutionnel. Les capitaux propres peuvent être fournis par un certain nombre de parties, depuis les grandes institutions jusqu'aux family offices privés ou même par des particuliers. Et au sein de chacune des catégories de dette et de capitaux propres se trouvent des sous-catégories de chacune, telles que le capital senior ou mezzanine pour la dette. Les capitaux propres peuvent être un mélange de capitaux propres privilégiés ou ordinaires. Nous discuterons brièvement de ces sous-catégories ci-dessous.

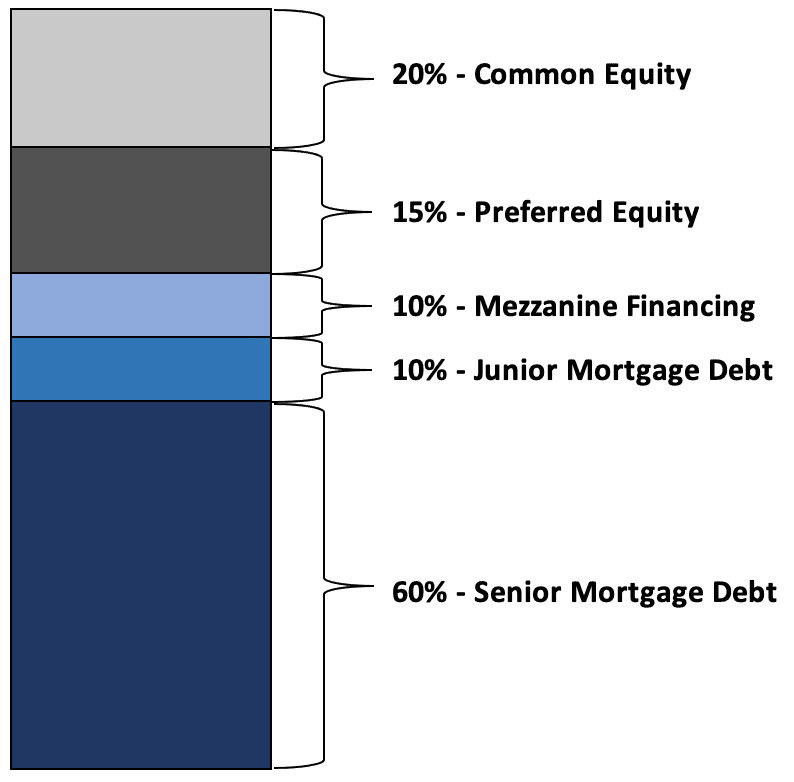

La combinaison de tous les différents types de financement pour un développement immobilier commercial est communément appelée « pile de capital » et fournit une représentation non seulement du montant de chaque type de financement fourni, mais également de l'ordre de priorité de chaque type. prend en charge le projet. L'image ci-dessous est une représentation visuelle de la pile de capital.

La répartition en pourcentage entre les différents types de capital est souvent très flexible et tous les projets n'impliquent pas tous les types de capital. Les chiffres fournis ci-dessus ne doivent donc être utilisés que pour une compréhension conceptuelle de la pile de capital. Certains projets peuvent même bénéficier d’autres types de financement, tels que des subventions gouvernementales, dans le cadre du capital investi.

L’ordre de priorité dans la pile de capital va de bas en haut, tout comme le niveau de risque pour chaque type de capital. La dette senior a la plus haute priorité en matière de flux de trésorerie parmi tous les types de capital et les actions ordinaires ont la plus faible priorité en matière de flux de trésorerie. Le revers de la priorité en matière de flux de trésorerie est le rendement potentiel.

La dette senior facture un taux d'intérêt, fixe ou variable, mais le rendement pour le prêteur est limité au taux d'intérêt facturé. Les actions ordinaires, en revanche, ont un potentiel presque illimité en termes de niveau de rendement qu’elles peuvent générer. À mesure que vous progressez dans le capital, de la dette hypothécaire senior à la dette hypothécaire junior, etc., chaque type de capital comporte plus de risques et un rendement potentiel plus élevé. Comme vous pouvez le constater, la règle fondamentale du risque par rapport au rendement s’applique au financement de l’immobilier commercial. Les apporteurs de capitaux qui sont exposés aux niveaux de risque les plus faibles sont également limités dans leur rendement.

Les types de financement

Dette hypothécaire senior

La dette hypothécaire senior est souvent fournie par des prêteurs institutionnels (grandes banques ou fonds de pension, par exemple) et constitue généralement la majeure partie du capital destiné aux développements immobiliers commerciaux.

Le prêteur facture une certaine forme de taux d’intérêt sur les fonds fournis, soit sous la forme d’un taux d’intérêt fixe, soit sous la forme d’un taux d’intérêt variable. Dans la pile de capitaux présentée ci-dessus, le prêteur senior fournit 60 % du capital nécessaire au développement du projet.

Encore une fois, gardez à l’esprit que ces pourcentages ne sont utilisés qu’à titre d’exemple et que la plupart des projets auront des répartitions de pourcentage différentes entre les types de capital.

La dette senior est garantie par un acte de fiducie sur la propriété, ce qui signifie que le prêteur peut saisir et devenir propriétaire de la propriété dans le cas où le propriétaire/parrain ne parvient pas à maintenir la dette en règle. Cela signifie que le prêteur a la possibilité de reprendre la propriété de la propriété, puis de vendre la propriété ou le prêt pour récupérer autant de capital que possible, réduisant ainsi l'exposition au risque du prêteur senior.

Dette hypothécaire junior

La dette hypothécaire junior est simplement un prêt plus petit qui se situe au-dessus du prêt senior dans le capital. Certains projets auront une dette hypothécaire de premier rang et d’autres non.

La grande différence entre la dette hypothécaire senior et la dette junior est que la dette junior a une priorité moindre sur les flux de trésorerie que la dette senior (bien que toujours plus prioritaire que les capitaux propres) et facture un taux d'intérêt légèrement plus élevé sur le capital fourni.

Souvent, le capital au-dessus du prêt senior prendra la forme d'une dette mezzanine ou de capitaux propres privilégiés au lieu d'un prêt hypothécaire junior (discuté ci-dessous), mais sert souvent le même objectif, à savoir combler l'écart entre le montant des capitaux propres nécessaires et le montant de la dette fournie par le prêteur principal.

Financement mezzanine

Le financement mezzanine se situe au milieu de la pile de capitaux entre la dette et les capitaux propres et peut prendre la forme de l’un ou l’autre type de capital. Si le financement mezzanine d'un bien immobilier est structuré davantage comme un type de dette, il facture un taux d'intérêt plus élevé que le prêt hypothécaire senior (similaire à celui de la description de la dette hypothécaire junior ci-dessus).

S’il est structuré sous forme de capitaux propres, il peut prendre la forme d’une participation privilégiée (discutée ci-dessous). Le capital mezzanine a une priorité moindre sur les flux de trésorerie et dispose de droits de saisie plus limités que le prêteur principal. Les fournisseurs mezzanine concluent des accords avec le prêteur hypothécaire principal, appelés « accords entre créanciers », qui définissent les options offertes au prêteur mezzanine en cas de défaut de paiement de l'emprunteur.

Actions privilégiées

Les actions privilégiées sont un type unique de capital, offrant certaines caractéristiques de la dette et certaines caractéristiques des capitaux propres. Les actions privilégiées ont un taux de rendement requis et participent généralement à la hausse des rendements de la propriété.

Par exemple, l'accord sur les actions privilégiées pourrait prévoir que le fournisseur de capitaux propres privilégiés reçoive un rendement de 7 % avant qu'un flux de trésorerie ne soit fourni aux détenteurs d'actions ordinaires. Le détenteur d’actions privilégiées peut alors recevoir une partie de toute hausse réalisée par la propriété au-delà du taux de rendement requis de 7 %.

Équité commune

Les actions ordinaires sont les dernières en ligne dans la pile de capital. Les capitaux propres ordinaires sont généralement fournis par deux parties : un commandité et un ou plusieurs commanditaires.

Le commandité (GP) d'un projet est un partenaire actif, gérant les opérations quotidiennes du développement, telles que l'identification et l'acquisition de la propriété, le développement et la construction, la location (ou la vente) et les aspects opérationnels. de la propriété une fois le développement terminé. Le ou les commanditaires, également appelés « LP », sont généralement des investisseurs passifs dans le projet.

Comme mentionné ci-dessus, les actions ordinaires arrivent en dernière position en termes de flux de trésorerie, ce qui en fait la partie la plus risquée du capital. Mais cela peut aussi être le plus lucratif, avec un potentiel de rendement presque illimité si le projet connaît un grand succès.

Comparaison de la dette et des capitaux propres

De nombreux facteurs doivent être pris en compte pour déterminer comment structurer le capital nécessaire à un développement immobilier commercial. En réalité, la plupart des projets n’incluent pas tous les types de financement décrits ci-dessus.

Il n’est pas rare qu’un projet ne comporte que de la dette senior et des capitaux propres ordinaires, ou peut-être également une partie du capital mezzanine. Chaque projet sera structuré différemment et devra être basé sur les caractéristiques spécifiques du projet et des parties impliquées. De plus, les modalités de chaque type de financement joueront un rôle majeur pour déterminer quel type de financement convient à chaque projet.

Souvent, les propriétaires/sponsors du projet choisiront de rechercher des capitaux au milieu de la pile, comme une mezzanine ou des capitaux propres privilégiés, en raison d'un manque de capitaux propres suffisants de la part du commandité ou simplement parce qu'ils ont essayé obtenir un rendement plus élevé en plaçant davantage de levier sur le projet. Cependant, un effet de levier plus élevé pourrait augmenter le risque de défaut et éliminer complètement toute composante actions en cours de route.

La structuration du capital doit être basée sur une analyse holistique du projet, des parties, du marché et de la tolérance au risque de tous les acteurs. De plus, une compréhension approfondie du rôle stratégique que chaque type de financement peut jouer dans la réussite du projet est essentielle.

Vous souhaitez être informé de nos nouveaux contenus, articles et événements CRE pertinents ?

Auteur

Groupe Altus

Auteur

Groupe Altus

Ressources

Dernières informations

nov. 12, 2024

Un regain d'optimisme pour les promoteurs immobiliers résidentiels britanniques

nov. 12, 2024

Un regain d'optimisme pour les promoteurs immobiliers résidentiels britanniques

juil. 24, 2024