Le paysage changeant du financement de l’immobilier commercial – Une opportunité pour les prêteurs alternatifs ?

Points saillants

Les récentes difficultés bancaires régionales font écho à la crise des institutions d’épargne et de crédit des années 1980, caractérisée par une inflation élevée, une hausse des taux d’intérêt et de nombreuses faillites bancaires.

Une activité limitée de prêt bancaire pourrait ouvrir la voie à des prêteurs alternatifs pour prendre des parts de marché ou à de nouveaux mécanismes de financement créatifs, comme l’a fait le CMBS dans les années 1990 à la suite de la crise S&L.

La concurrence en matière de prêts continue de s'affaiblir. Les montages de prêts hypothécaires commerciaux et les émissions de CMBS sont à leurs plus bas niveaux depuis une décennie, avec des baisses d'une année sur l'autre dépassant 50 %

Les banques représentaient récemment plus de 60 % des prêts hypothécaires commerciaux, et bien qu’il n’y ait aucune menace existentielle évidente pour le secteur, le paysage de la dette des CRE semble prêt à être remanié.

Une crise familière et une nouvelle opportunité

Pour les professionnels chevronnés de l’immobilier commercial, l’environnement actuel peut sembler étrangement familier. Tout au long des années 70 et 80, une inflation incontrôlée a incité la Réserve fédérale à augmenter les taux d'intérêt, créant ainsi des problèmes majeurs pour les institutions d'épargne et de crédit, les « S&L » ou « thrifts », qui étaient alors un prêteur majeur pour l'immobilier, y compris l'immobilier commercial. (CRE). Accablé par des milliers de prêts hypothécaires à long terme à taux fixe et par l'incapacité d'attirer de nouveaux dépôts, les pertes se sont accumulées et les insolvabilités sont devenues inévitables. Avec ça, le la crise de l'épargne et du crédit a commencé.

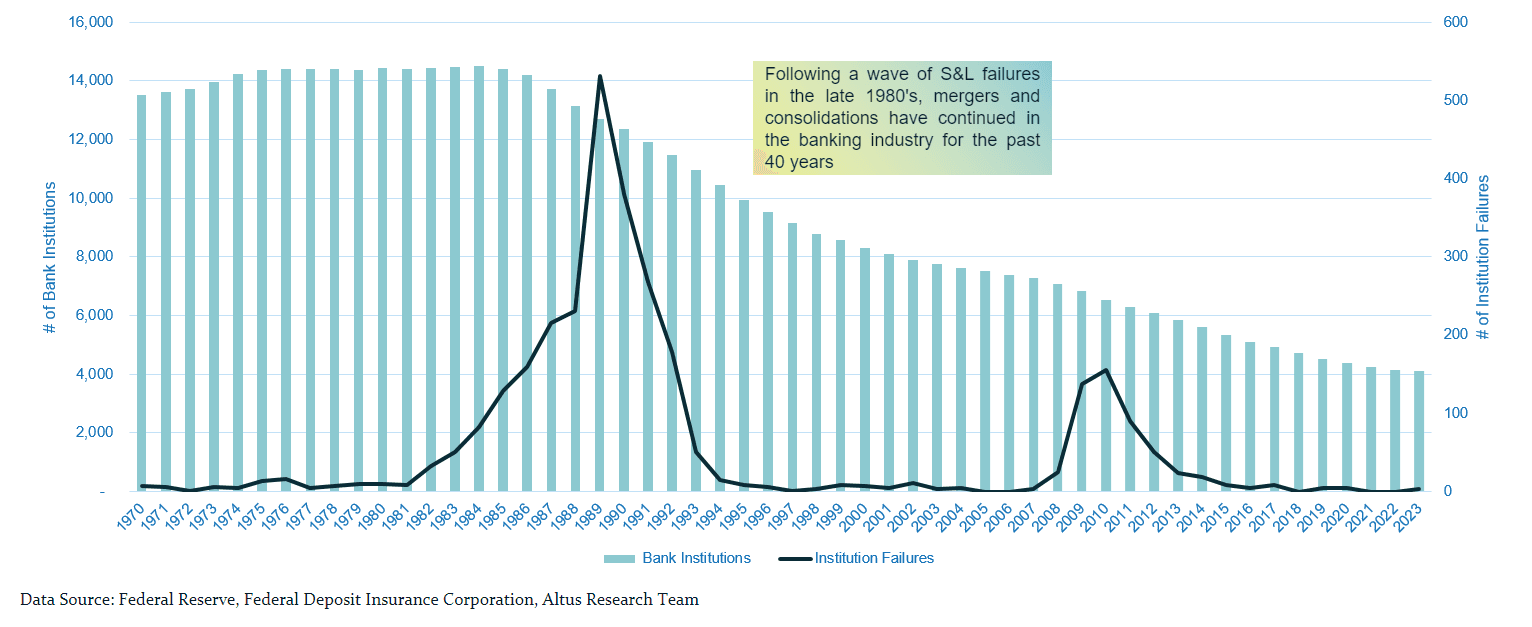

Figure 1 - Nombre d'institutions bancaires assurées par la FDIC

La crise S&L a été caractérisée par un nombre croissant d’épargnes ratées et par des perturbations dans le financement immobilier. Mais de la crise, une opportunité est née. Les prêteurs non épargnants ont commencé à prendre la place là où les épargnants dominaient autrefois et de nouvelles sources de capitaux ont été trouvées à l'aide de véhicules de financement structuré. Le résultat normalisation généralisée des produits d’investissement institutionnels adossés à l’immobilier tout au long des années 1990 a donné naissance à ce que l'on appelle aujourd'hui le marché moderne des titres adossés à des créances hypothécaires commerciales (CMBS).

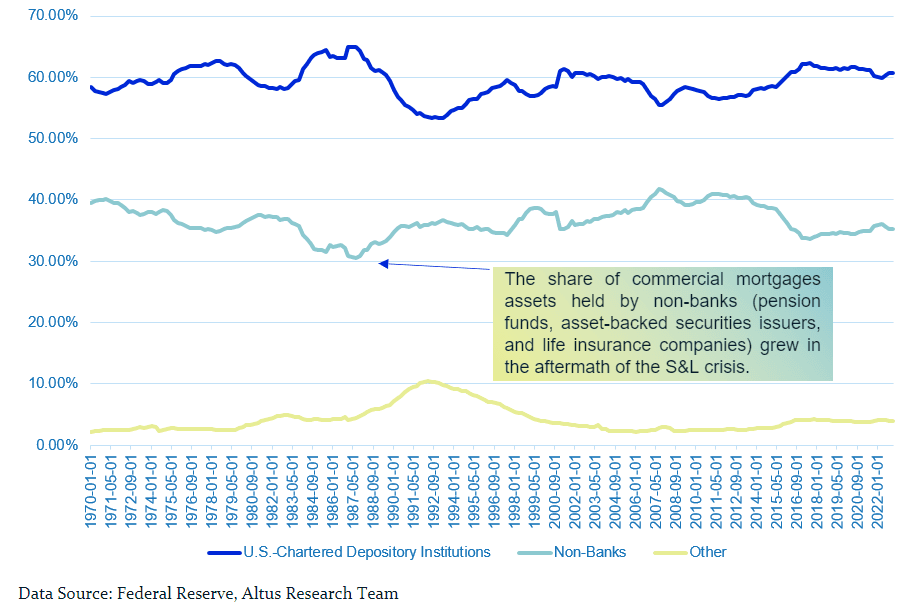

Figure 2 – Pourcentage du total des actifs hypothécaires commerciaux (banques vs non bancaires)

Aujourd’hui, la récente crise bancaire régionale (marquée par l’effondrement de la Silicon Valley Bank, de Signature Bank et de Silvergate Bank début 2023) a déclenché un retrait des entités bancaires traditionnelles des prêts CRE. Participants en Conférence du CREFC de juin 2023 a noté qu'un changement de marché similaire à celui qui a suivi la crise S&L pourrait avoir lieu maintenant. En conséquence, une fenêtre s'est ouverte pour que les prêteurs non bancaires tels que les compagnies d'assurance-vie, les fonds de pension et les fonds de placement immobilier (REIT) hypothécaires puissent entrer dans le sillage d'une concurrence réduite.

La concurrence continue de s'affaiblir

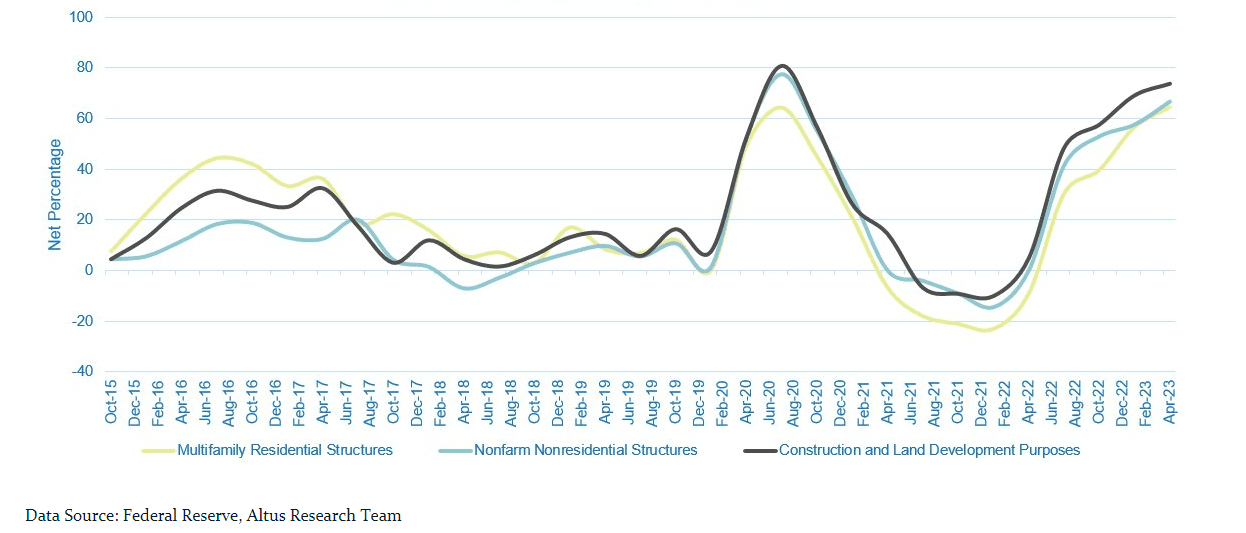

Depuis le premier trimestre 2022, lorsque la Fed a entamé son cycle de resserrement, les prêteurs bancaires ont réduit leurs prêts à la CRE. Même si la crise des banques régionales de mars 2023 n’a pas motivé le retrait des banques, elle a suscité une surveillance accrue de la part des investisseurs et des régulateurs sur ces institutions et a exacerbé le ralentissement. Selon la Réserve fédérale, le pourcentage net de banques traditionnelles déclarant des normes de souscription renforcées a augmenté chaque trimestre entre le premier trimestre 2022 et le deuxième trimestre 2023 pour tous les types d’actifs commerciaux. Au deuxième trimestre 2023, le pourcentage net de banques déclarant avoir resserré leurs normes atteignait +73,8 % pour les prêts à la construction et au développement, +64,5 % pour les prêts multifamiliaux et +66,7 % pour tous les autres prêts CRE.

Figure 3 - Pourcentage net de durcissement des normes pour la CRE

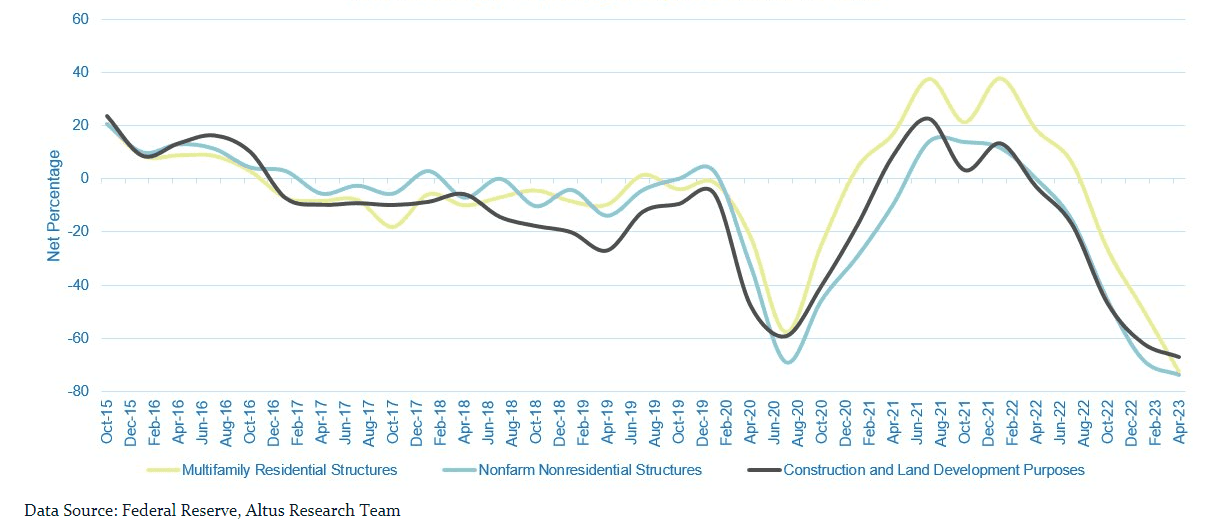

De même, le pourcentage net de ces entités déclarant une forte demande diminué chaque trimestre sur la même période pour tous les types de propriétés CRE. Au deuxième trimestre 2023, le pourcentage net était de -67,2 % pour la construction et le développement, de -72,6 % pour les immeubles multifamiliaux et de -73,8 % pour tous les autres CRE.

Figure 4 – Pourcentage net déclarant une demande plus forte pour la CRE

Cette tendance se confirme dans les volumes de montages de prêts hypothécaires commerciaux – le secteur a connu les plus fortes baisses d’une année sur l’autre depuis une décennie. Selon S&P Global, après avoir atteint un sommet de 505 milliards de dollars au quatrième trimestre 2021, la baisse des prêts hypothécaires commerciaux s’est accélérée au cours des trimestres successifs. Au deuxième trimestre 2023, les émissions ont totalisé 176 milliards de dollars, soit une baisse de 55,2 % sur un an.

Figure 5 – Créations de prêts hypothécaires commerciaux par les banques traditionnelles

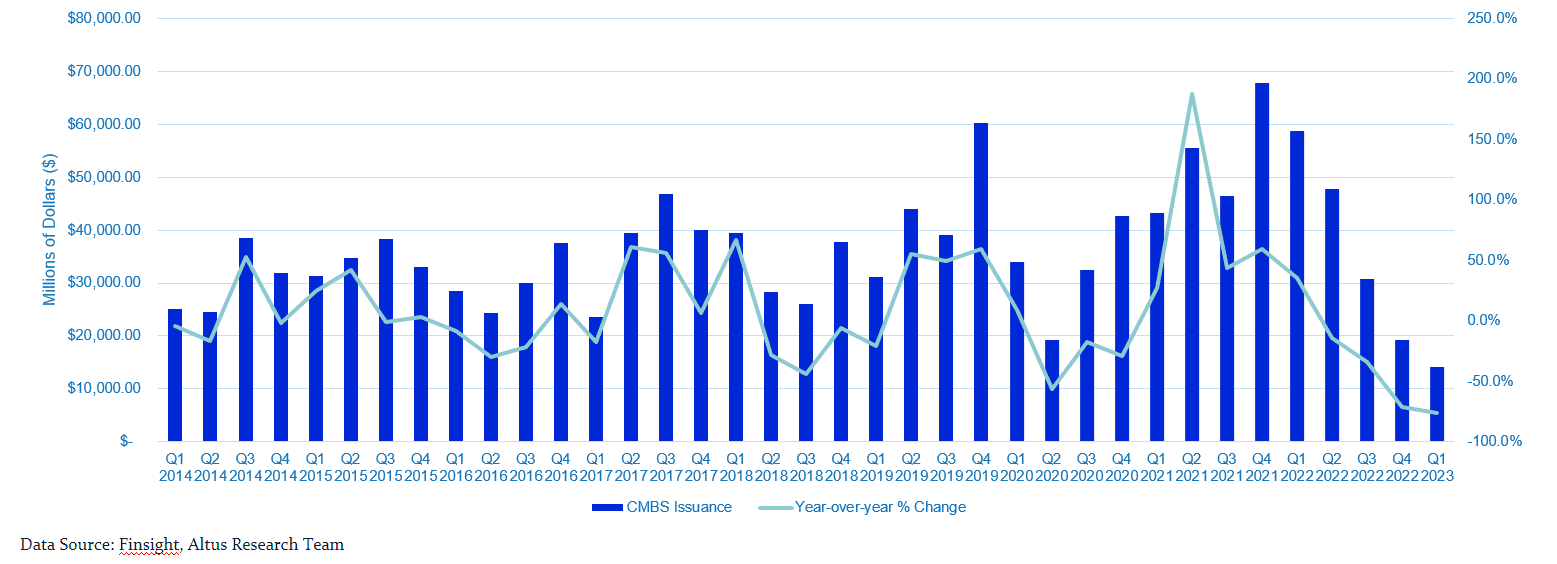

Mais d’autres subissent encore les effets de la hausse des taux d’intérêt. Selon Finsight, CMBSLes émissions de *$* ont été également perturbées, passant de 67,8 milliards de dollars à 14,1 milliards de dollars, soit une baisse surprenante de 76,0 % sur un an au premier trimestre 2023. Cependant, le marché des CMBS pourrait bien être prêt à mieux résister à la tempête actuelle que les banques traditionnelles. entités. Les baisses d’une année sur l’autre des émissions de CMBS sont importantes mais décélérent, les émissions augmentant d’un trimestre à l’autre au deuxième trimestre 2023.

Figure 6 – Émissions totales de CMBS

Que va-t-il arriver ?

Malgré l'absence de toute menace imminente évidente pour le système bancaire, le marché actuel, le crédit et conditions réglementaires limitera probablement l’activité de prêt bancaire à court terme. Cela affectera de nombreux secteurs qui dépendent du capital bancaire pour leur financement, y compris la CRE, où les banques ont représenté plus de 60 % des prêts hypothécaires de la CRE ces dernières années. Qu’il y ait un déplacement de la part de marché des prêteurs bancaires vers les prêteurs non bancaires, ou l’introduction d’une nouvelle source de capital innovante similaire au lancement du marché des CMBS à la suite de la crise S&L, l’espace de financement par emprunt des CRE semble prêt à être remanié.

Auteur

Cole Perry

Directeur associé de la recherche, Groupe Altus

Auteur

Cole Perry

Directeur associé de la recherche, Groupe Altus

Ressources

Dernières informations

déc. 11, 2025

Quels sont les facteurs qui stimulent la demande pour les secteurs alternatifs de l'immobilier commercial en 2026 ?

juil. 24, 2025

EP70 - Au cœur du marché de la titrisation de l'immobilier commercial : tendances, risques et optimisme à venir

déc. 11, 2025

Quels sont les facteurs qui stimulent la demande pour les secteurs alternatifs de l'immobilier commercial en 2026 ?

juil. 24, 2025

EP70 - Au cœur du marché de la titrisation de l'immobilier commercial : tendances, risques et optimisme à venir

juin 26, 2025

EP67 - Le pouls du marché immobilier commercial à mi-année : taux, risques et actifs réels