Les cinq principaux points à retenir de l’enquête sur les conditions et le sentiment du secteur de l’immobilier commercial au Canada au troisième trimestre 2024

Principaux points saillants

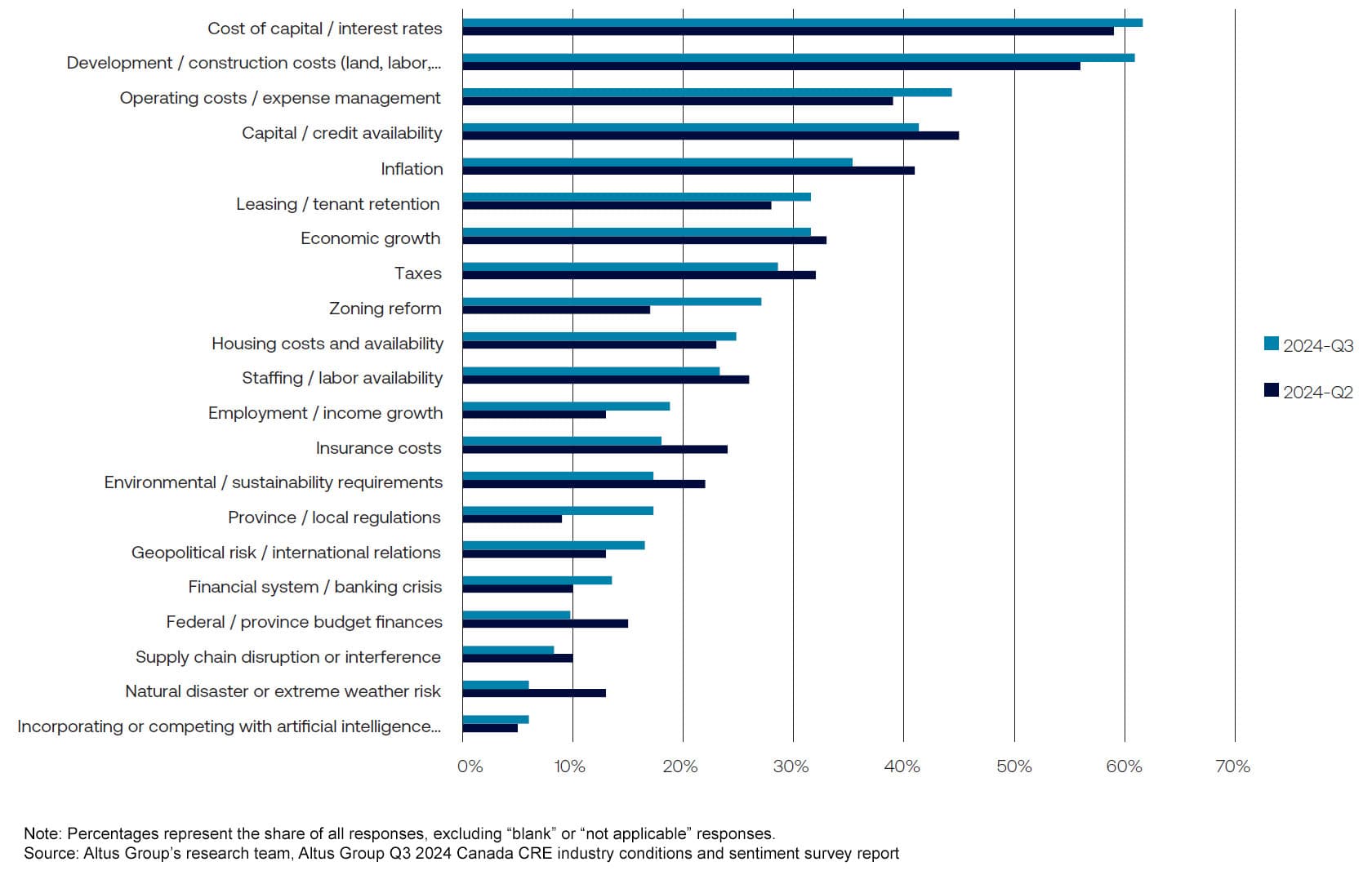

Les préoccupations communautaires et régionales ont changé, la réforme du zonage, les réglementations provinciales/locales et la croissance de l'emploi et des revenus devenant des priorités absolues

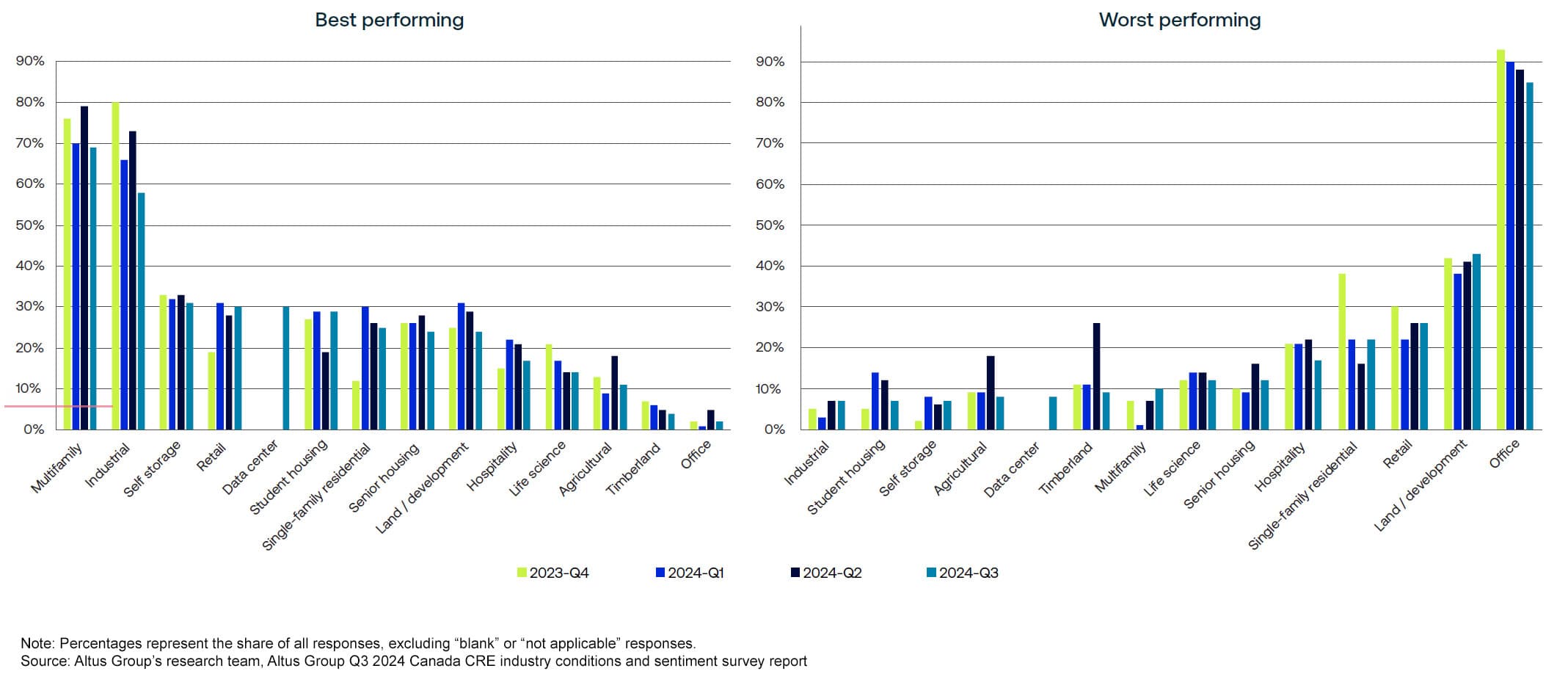

Les propriétés industrielles et multifamiliales ont perdu du terrain en tant que secteurs immobiliers les plus performants, tandis que les attentes en matière de logements étudiants ont bondi

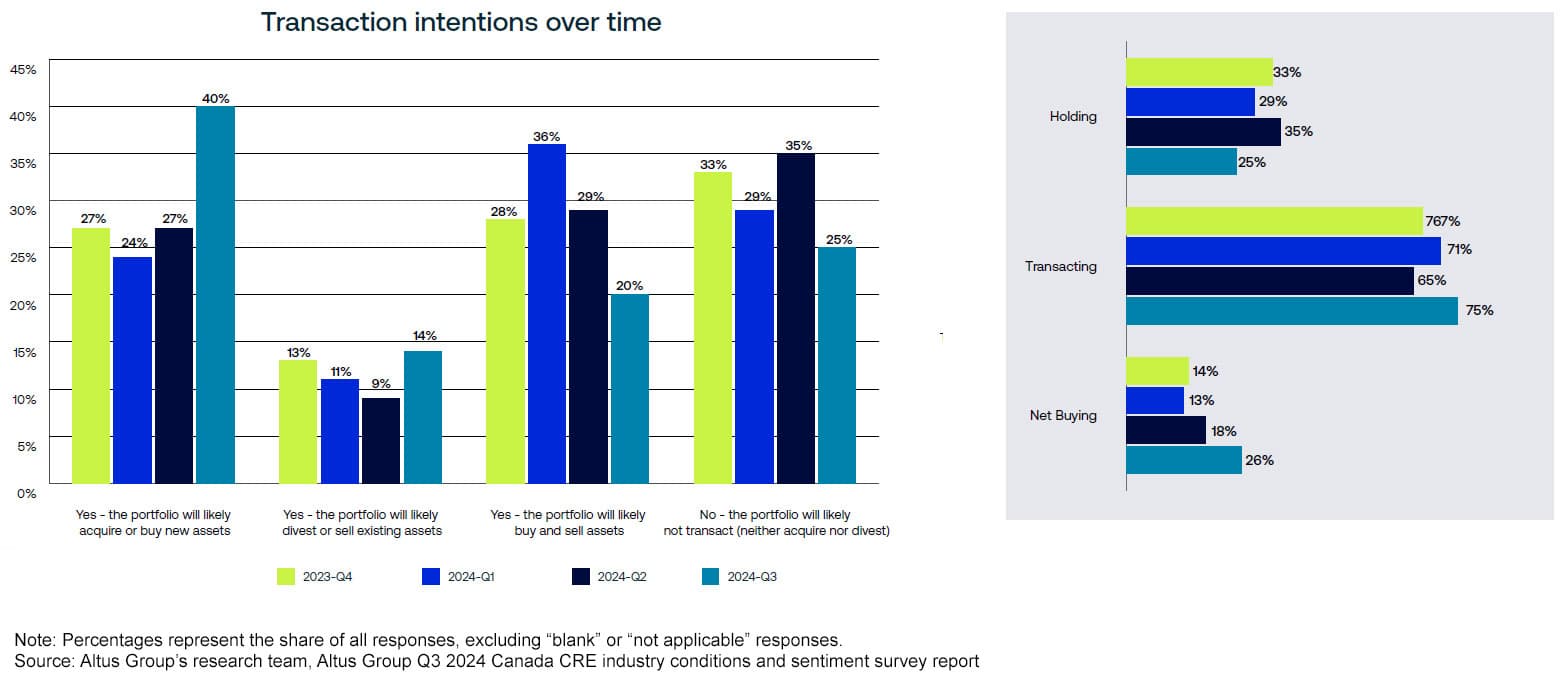

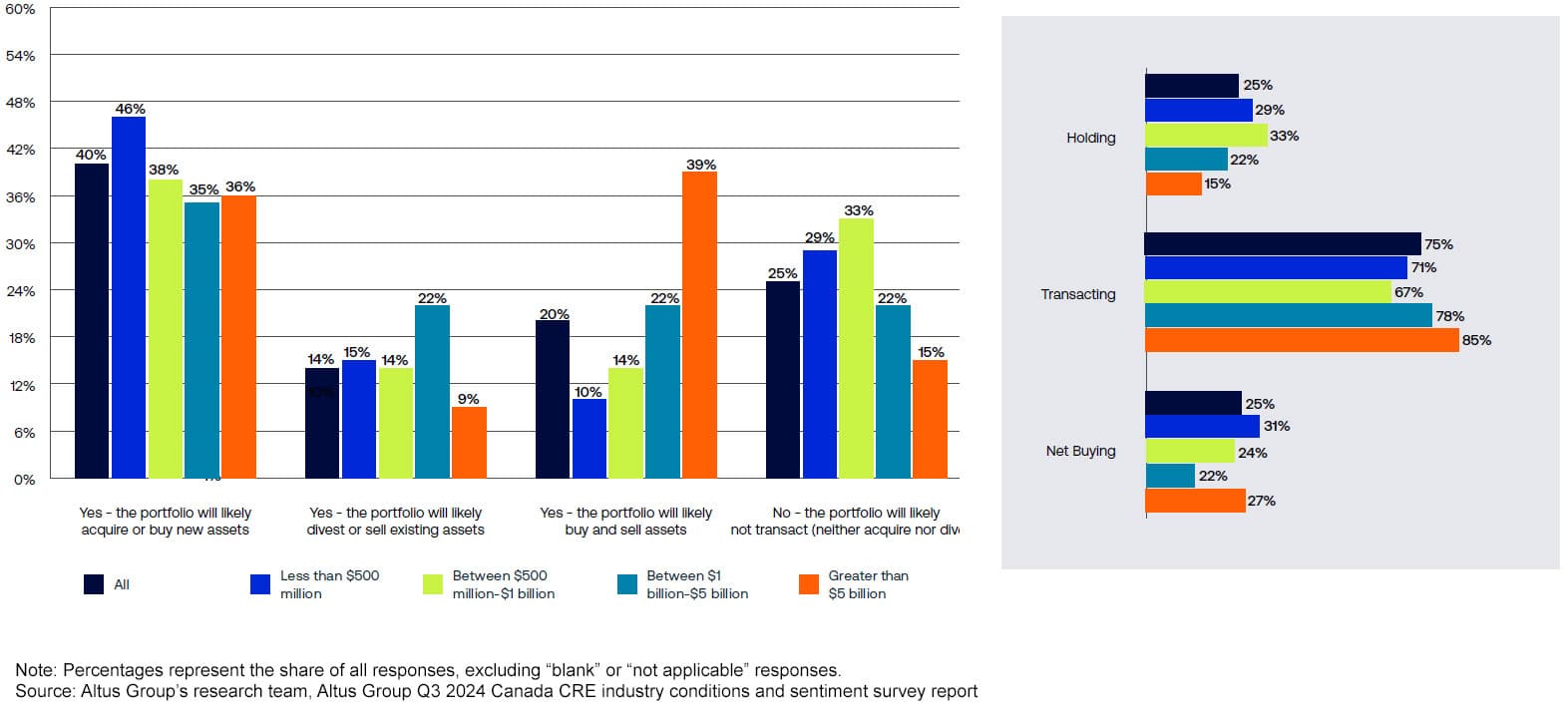

Les intentions globales de transaction et les intentions nettes d'achat ont connu une augmentation significative par rapport au trimestre précédent

Les prix perçus pour la majorité des secteurs immobiliers sont considérés comme surévalués

Les perspectives à 1 an concernant les indicateurs clés d'exploitation et de performance sont modérées, tandis que la confiance collective dans les perspectives diminue

Les résultats de notre étude de marché du troisième trimestre 2024 révèlent une augmentation des préoccupations communautaires et régionales, des changements dans la perception des prix et les intentions de transaction, ainsi qu'une conviction croissante quant à un faible changement dans les principaux indicateurs d'exploitation et de performance.

Dans la dernière enquête sur les conditions et le sentiment du secteur de l'immobilier commercial au Canada au troisième trimestre 2024 menée par Groupe Altus, les résultats mettent en lumière des informations clés liées à la disponibilité du capital, aux questions prioritaires, à la performance des propriétés, aux intentions de transaction et aux attentes concernant les indicateurs clés. Cet article partage des détails supplémentaires de l'équipe de recherche d'Altus Group sur ces points clés.

Les préoccupations communautaires et régionales ont connu des changements importants, la réforme du zonage, les réglementations provinciales/locales et la croissance de l'emploi et des revenus étant devenues des priorités absolues.

Au troisième trimestre 2024, les préoccupations liées à la communauté ont augmenté de façon notable par rapport au trimestre précédent. La réforme du zonage est devenue une priorité absolue, avec une hausse de 10 points de pourcentage par rapport aux résultats du trimestre précédent, suivie d'une augmentation de 8 points de pourcentage des réglementations étatiques/locales et d'une augmentation de 6 points de pourcentage de la croissance de l'emploi et des revenus.

Au niveau de la propriété, on a observé une baisse du pourcentage de répondants mentionnant le "risque météorologique" et les "coûts d'assurance" comme préoccupations, ces deux problèmes ayant chuté respectivement de 7 et 6 points de pourcentage au troisième trimestre par rapport au deuxième trimestre, marquant ainsi les baisses les plus significatives parmi tous les problèmes.

Figure 1 – Questions prioritaires pour les 12 prochains mois

Les secteurs industriels et multifamiliaux restent les plus favorisés, mais perdent du terrain en tant que secteurs immobiliers les plus « performants », tandis que les attentes en matière de logements étudiants ont augmenté

Au cours du trimestre, le sentiment à l'égard de la performance des différents types de biens immobiliers a changé. Bien qu'ils soient considérés comme les deuxièmes meilleurs résultats au cours des trois derniers trimestres, les personnes qui considèrent les propriétés industrielles comme les "meilleurs résultats" potentiels ont chuté de 73 % à 58 % par rapport au trimestre précédent. Le sentiment à l'égard des propriétés les mieux notées, les propriétés multifamiliales, a également subi une baisse de 10 points de pourcentage par rapport au trimestre précédent, pour atteindre 69 %.

Sur une note plus positive, les logements étudiants ont connu la plus forte hausse des attentes de performance, progressant de 10 points de pourcentage à 29 %. Ce changement de sentiment s'explique également par le fait que la part des personnes qui considèrent les logements étudiants comme un secteur potentiellement le moins performant est passée de 12 % à 7 %.

Figure 2 – Attentes pour les types de propriétés les plus et les moins performantes

Les intentions de transaction globales et les intentions d'achat nettes augmentent au cours du trimestre

Les participants à l'enquête ont été interrogés sur les intentions de transaction de leur entreprise pour les six prochains mois. Au cours du dernier trimestre, une majorité significative (75 %) des répondants ont déclaré qu'ils prévoyaient de réaliser des transactions (achat et/ou vente) à court terme, soit 10 points de pourcentage de plus que le trimestre précédent et le niveau le plus élevé depuis quatre trimestres.

De plus, les intentions d'achat nettes ont connu une hausse substantielle pour atteindre 26 %, soit une hausse de 8 points de pourcentage par rapport au deuxième trimestre 2024. Les répondants des petites entreprises (celles dont l'exposition à l'immobilier commercial est inférieure à 500 millions de dollars) ont déclaré qu'ils prévoyaient d'être des acheteurs nets, tandis que les plus grandes entreprises (celles dont l'exposition est supérieure à 5 milliards de dollars) ont déclaré les plus grandes intentions d'achat et de vente.

Figure 3 – Intentions de transaction au cours des 6 prochains mois

Figure 4 – Intentions de transaction au cours des 6 prochains mois par taille d'entreprise

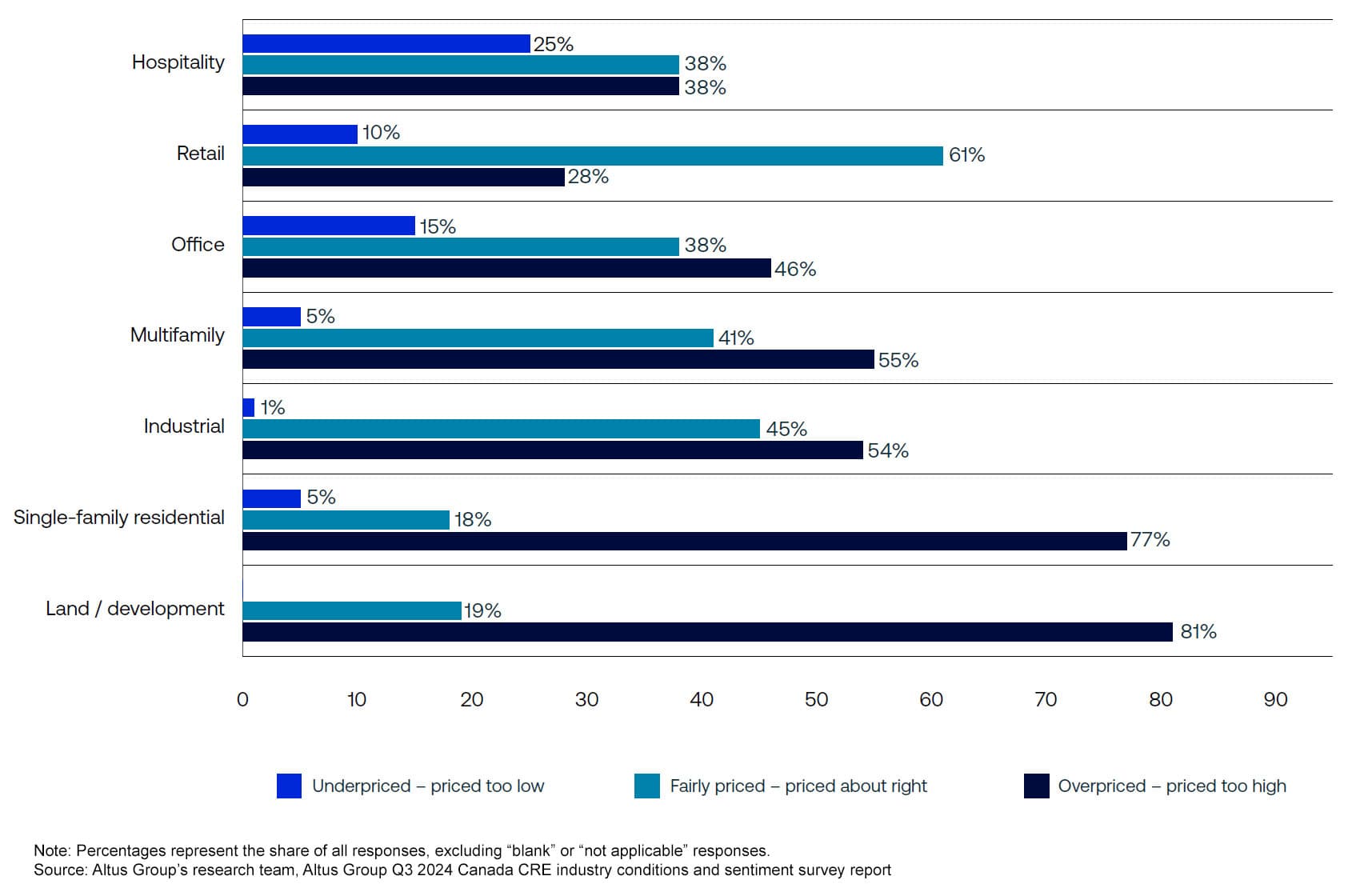

Les prix perçus varient considérablement selon les secteurs immobiliers, une écrasante majorité considérant que les terrains/aménagements et les propriétés résidentielles unifamiliales sont surévalués

Les participants ont été invités à classer les différents types de biens immobiliers en fonction de la façon dont ils percevaient leur prix. La majorité des répondants considéraient les terrains/aménagements et les propriétés résidentielles unifamiliales comme étant "trop chères", avec respectivement 81 % et 77 % des réponses. Les propriétés multifamiliales et industrielles suivaient de près, avec 55 % et 54 % des participants les qualifiant également de trop chères. Le commerce de détail était le seul type de propriété considéré comme "à un prix raisonnable" par une majorité (61 % des répondants).

Figure 5 – Comment caractériseriez-vous les prix actuels des types de propriétés suivants ?

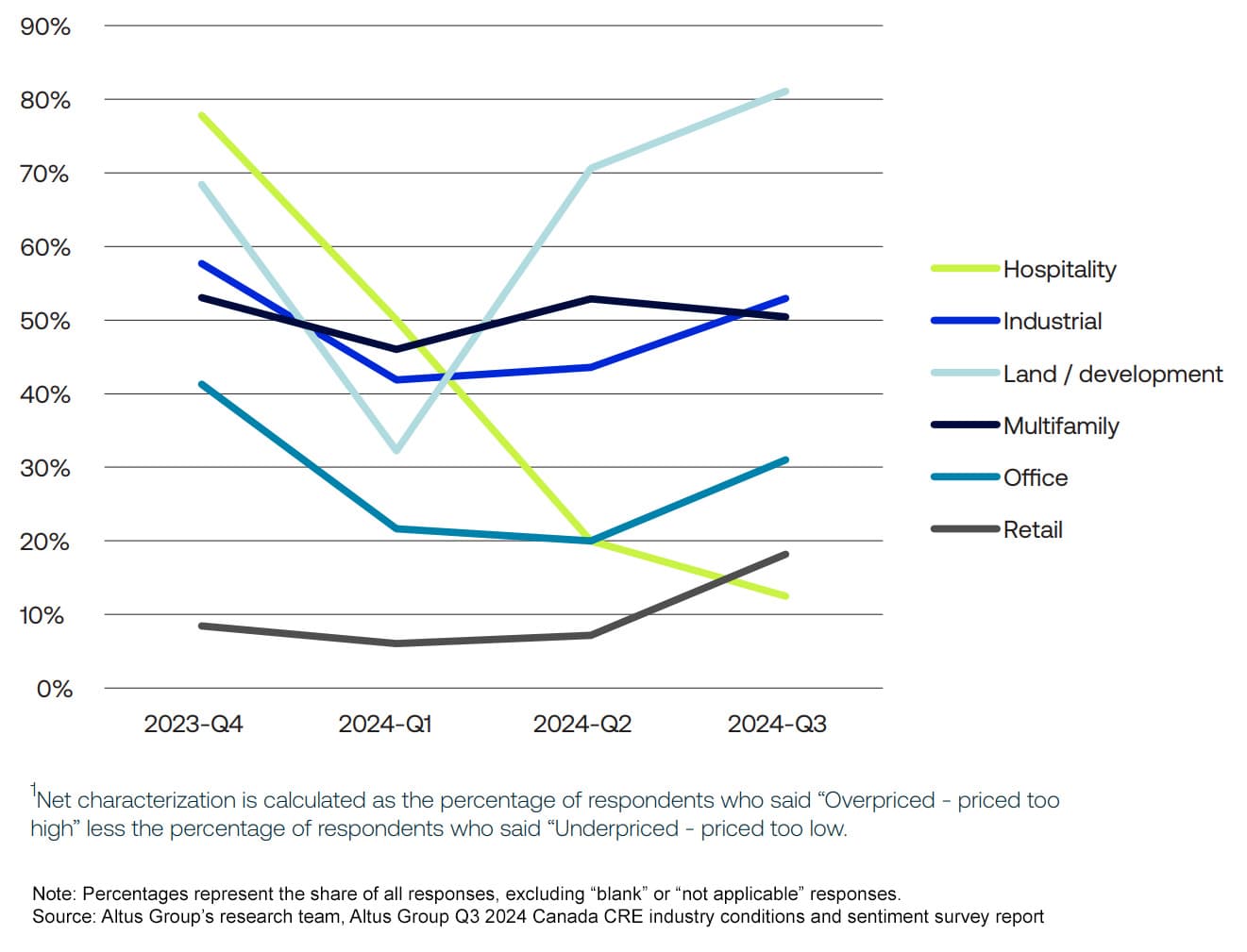

La caractérisation nette des propriétés d'accueil a poursuivi sa tendance à la baisse sur quatre trimestres, avec près de 23 % des participants passant d'un statut de « prix raisonnable » à un statut de « sous-évalué » (augmentation de 15 points de pourcentage) ou de « surévalué » (augmentation de 8 points de pourcentage), ce qui représente le plus grand changement trimestriel parmi tous les types de propriétés.

Figure 6 - Caractérisation nette des prix actuels

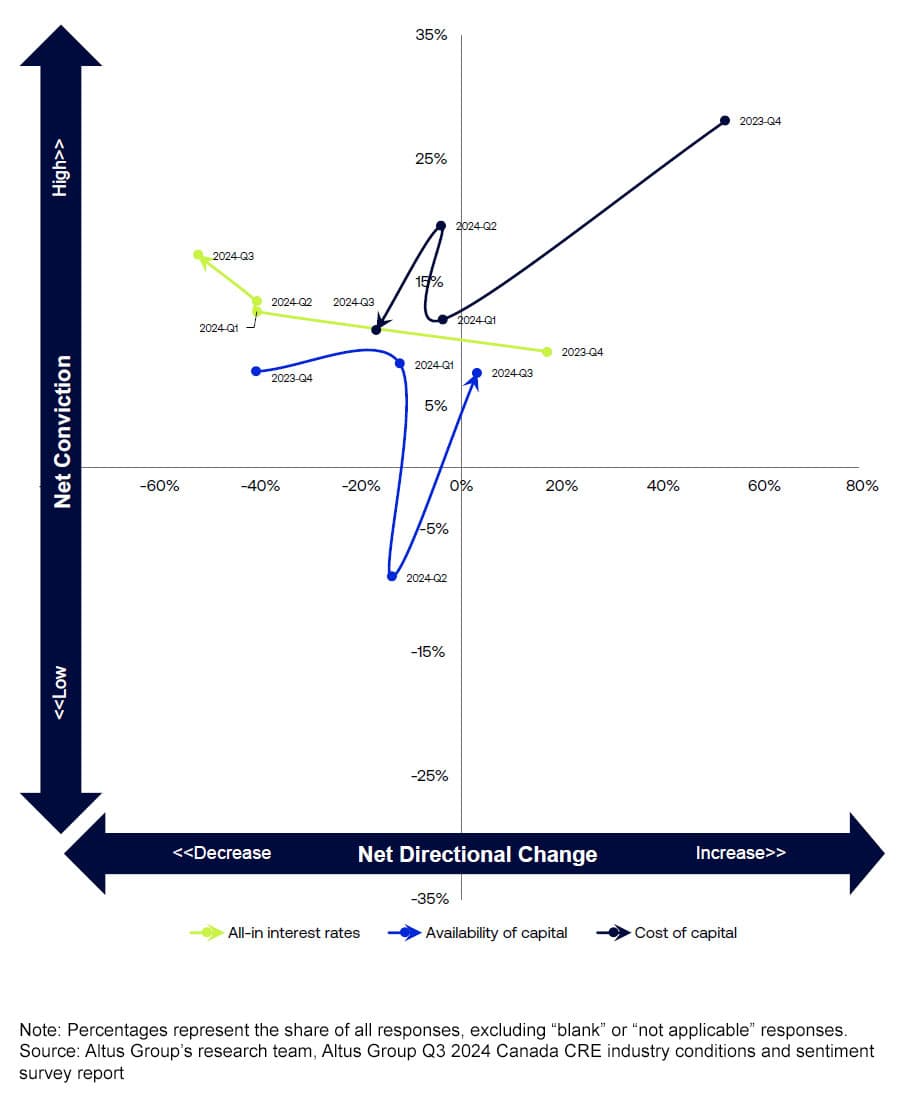

Les attentes à un an pour les indicateurs clés se modèrent tandis que la conviction diminue

Les participants à l’enquête ont été interrogés sur leurs attentes et leurs convictions concernant divers indicateurs clés. Les participants s’attendent globalement à une amélioration des conditions de capital au cours des 12 prochains mois, car les taux d’intérêt globaux et le coût du capital devraient baisser. Bien que ces prévisions laissent entrevoir des perspectives positives et soient favorables à une augmentation de l’activité transactionnelle, les résultats du troisième trimestre ont montré que la disponibilité du capital ne devrait pas s’améliorer de manière aussi significative, ce qui pourrait poser un défi à ceux qui cherchent à accéder au capital dont ils ont besoin.

Figure 7 - Capital : taux d'intérêt, disponibilité, coût du capital

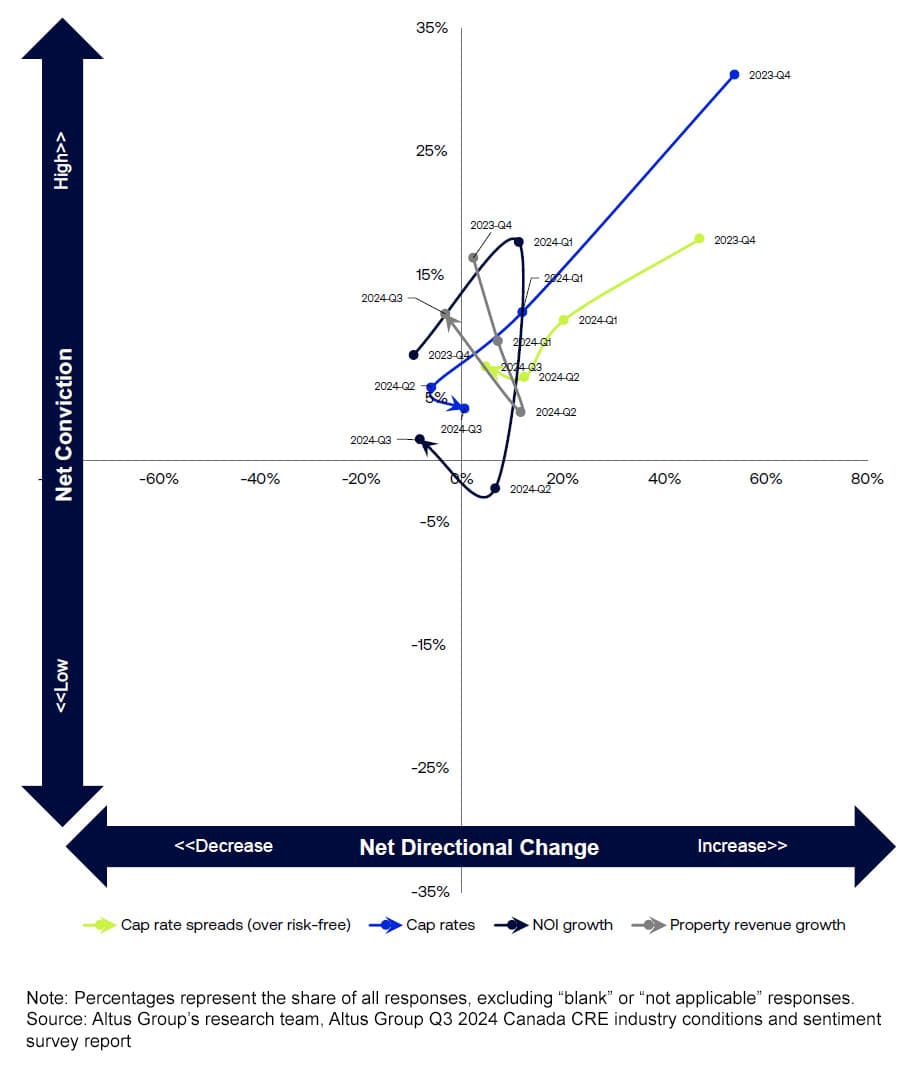

En ce qui concerne les indicateurs fondamentaux, les participants à l'enquête ne s'attendent pas à des mouvements significatifs dans les indicateurs de flux de trésorerie de l'immobilier (tels que la croissance des revenus et la croissance du NOI). Les résultats du troisième trimestre ont également montré que les taux de capitalisation (écarts par rapport au taux sans risque et taux de capitalisation absolus) devraient rester stables au cours de l'année à venir.

Figure 7 - Fondamentaux : revenus, bénéfice d'exploitation net, taux de capitalisation

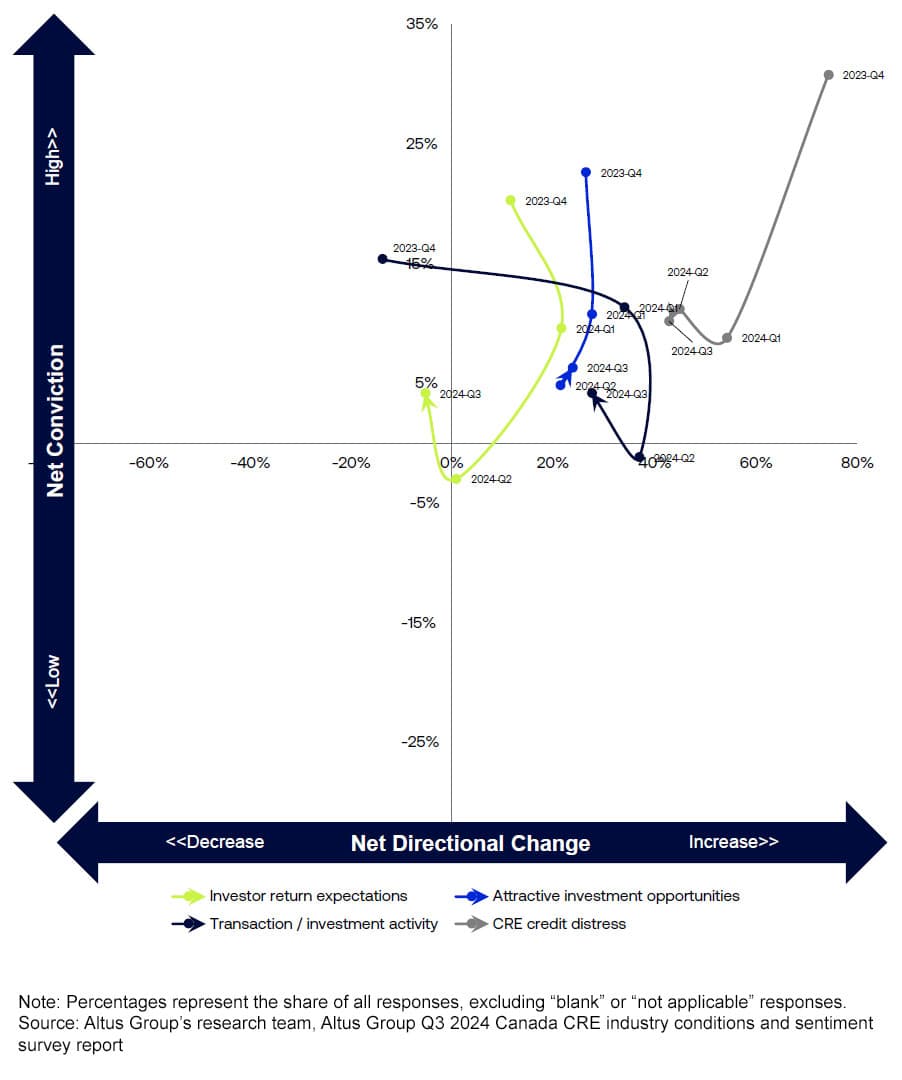

Dans un contexte de coût du capital plus faible et de contraintes persistantes sur la disponibilité du capital, ainsi que de paramètres de flux de trésorerie sains mais stables et de taux de capitalisation en stabilisation, les perspectives d’activité d’investissement et de rendement demeurent incertaines. Bien que les résultats du troisième trimestre aient montré des zones de positivité en termes d’attentes d’une augmentation des opportunités d’investissement attrayantes et de l’activité transactionnelle globale, celles-ci étaient accompagnées d’une anticipation d’une augmentation des niveaux de détresse du crédit immobilier commercial et d’une baisse globale du rendement attendu des investisseurs. Au cours des quatre derniers trimestres, tous ces indicateurs ont connu une baisse notable de la conviction des répondants – ce qui pourrait être interprété comme un signe d’incertitude quant à l’année à venir pour l’immobilier commercial canadien.

Figure 9 - Investissements : rendements, difficultés, activité

Une demande de participation

Notre capacité à partager des informations précieuses sur le marché dépend de la participation active de professionnels du secteur comme vous. À mesure que nous recueillons un large éventail de voix, la richesse des données s’approfondit, ce qui nous permet de segmenter les réponses et de dresser un portrait plus détaillé des perspectives collectives du secteur chaque trimestre.

Votre participation est essentielle pour façonner le récit du paysage de l'immobilier commercial. Veuillez soutenir ce programme d'enquête en partageant votre point de vue sur notre prochain volet de l'ICSS.

En guise d’avantage supplémentaire, les participants à l’enquête recevront les données sous-jacentes et historiques associées au rapport dès sa publication.

Vous souhaitez être informé de nos nouveaux contenus, articles et événements CRE pertinents ?

Auteurs

Omar Eltorai

Directeur de la recherche

Cole Perry

Directrice adjointe de la recherche

Auteurs

Omar Eltorai

Directeur de la recherche

Cole Perry

Directrice adjointe de la recherche

Ressources

Dernières informations

avr. 2, 2025

Investissements et transactions dans l'immobilier commercial aux États-Unis

mars 27, 2025

EP55 - Mises à jour des tarifs, résilience du commerce de détail et pipelines de logements

avr. 2, 2025

Investissements et transactions dans l'immobilier commercial aux États-Unis

mars 27, 2025

EP55 - Mises à jour des tarifs, résilience du commerce de détail et pipelines de logements