Des amortissements plus longs comme solution à court terme à la crise de l’abordabilité du logement au Canada

Le budget fédéral 2024 propose une période d’amortissement de 30 ans pour les prêts hypothécaires non assurés pour les maisons nouvellement construites. Cela aura-t-il un impact sur l’abordabilité du logement ?

Points saillants

Le budget fédéral de 2024 propose de prolonger à 30 ans la période d’amortissement des prêts hypothécaires assurés pour les maisons nouvellement construites

La portée limitée de la proposition vise à améliorer l'abordabilité du logement sans stimuler artificiellement le marché du logement.

Certains acheteurs et promoteurs immobiliers bénéficieront probablement de ce changement, mais l’impact sera largement limité aux zones déjà considérées comme abordables.

La proposition pourrait réduire de quelques centaines de dollars les frais hypothécaires mensuels de l’acheteur, même si un taux d’intérêt plus bas aurait un impact plus important sur l’abordabilité.

La période d’amortissement prolongée peut être considérée comme une solution à court terme, car la croissance des prix sur le marché pourrait annuler les avantages du taux d’amortissement prolongé d’ici un an.

Pas de solution facile pour les premiers acheteurs de maison

Une offre insuffisante et une demande refoulée – voilà, en un mot, la description du marché immobilier canadien, du moins en ce qui concerne bon nombre des plus grandes zones urbaines du pays. Bien sûr, identifier le problème est facile, mais trouver la solution est un défi que les développeurs et les gouvernements à tous les niveaux sont sous pression pour accomplir. Les acheteurs d’une première maison se retrouvent pris au milieu, avec des prix qui augmentent plus vite qu’ils ne peuvent épargner, menaçant de rendre l’accession à la propriété encore plus hors de portée.

Dans sa dernière tentative pour remédier au problème, Ottawa a inclus une proposition dans le budget fédéral de 2024 visant à augmenter la période d'amortissement des prêts hypothécaires assurés sur les maisons nouvellement construites de 25 à 30 ans. Cette décision vise à aider davantage d’acheteurs d’une première maison à se qualifier pour un prêt hypothécaire assuré en réduisant leurs versements hypothécaires mensuels et en prolongeant la période de remboursement. L’année dernière, 230 000 achats de maisons – soit 30 % de toutes les maisons achetées avec une hypothèque – ont été financés par des prêts hypothécaires assurés. Au cours de la même période, nous avons enregistré 117 000 ventes de maisons neuves contre 445 000 maisons existantes, selon la Société canadienne d'hypothèques et de logement (SCHL).

La portée limitée de la proposition est révélatrice de l’état délicat du marché immobilier. Même si le gouvernement souhaite augmenter l’offre et rendre les logements plus abordables, il ne veut pas non plus introduire de changements qui pourraient involontairement bouleverser le marché en ouvrant la porte à une vague d’acheteurs qui pourrait faire monter les prix encore plus.

Cette décision vise à améliorer l’accessibilité financière, mais elle pourrait n’être qu’une solution à court terme. Pendant que l'ajustement à Les amortissements des maisons neuves pourraient aider à écouler une partie du stock en cours de construction, mais ce n’est pas nécessairement un changement majeur dans une perspective à long terme. Cela ne veut pas dire que la proposition n’aura aucun impact. Les constructeurs et les acheteurs de maisons en bénéficieront, mais tout nouveau développement lancé par les promoteurs pour profiter de ce changement pourrait se situer dans des villes déjà considérées comme plus abordables et où il pourrait être moins nécessaire d'avoir un amortissement plus long, ce qui limiterait le potentiel. de ce programme à une petite population de nouveaux acheteurs potentiels.

Les marchés abordables ont une offre limitée

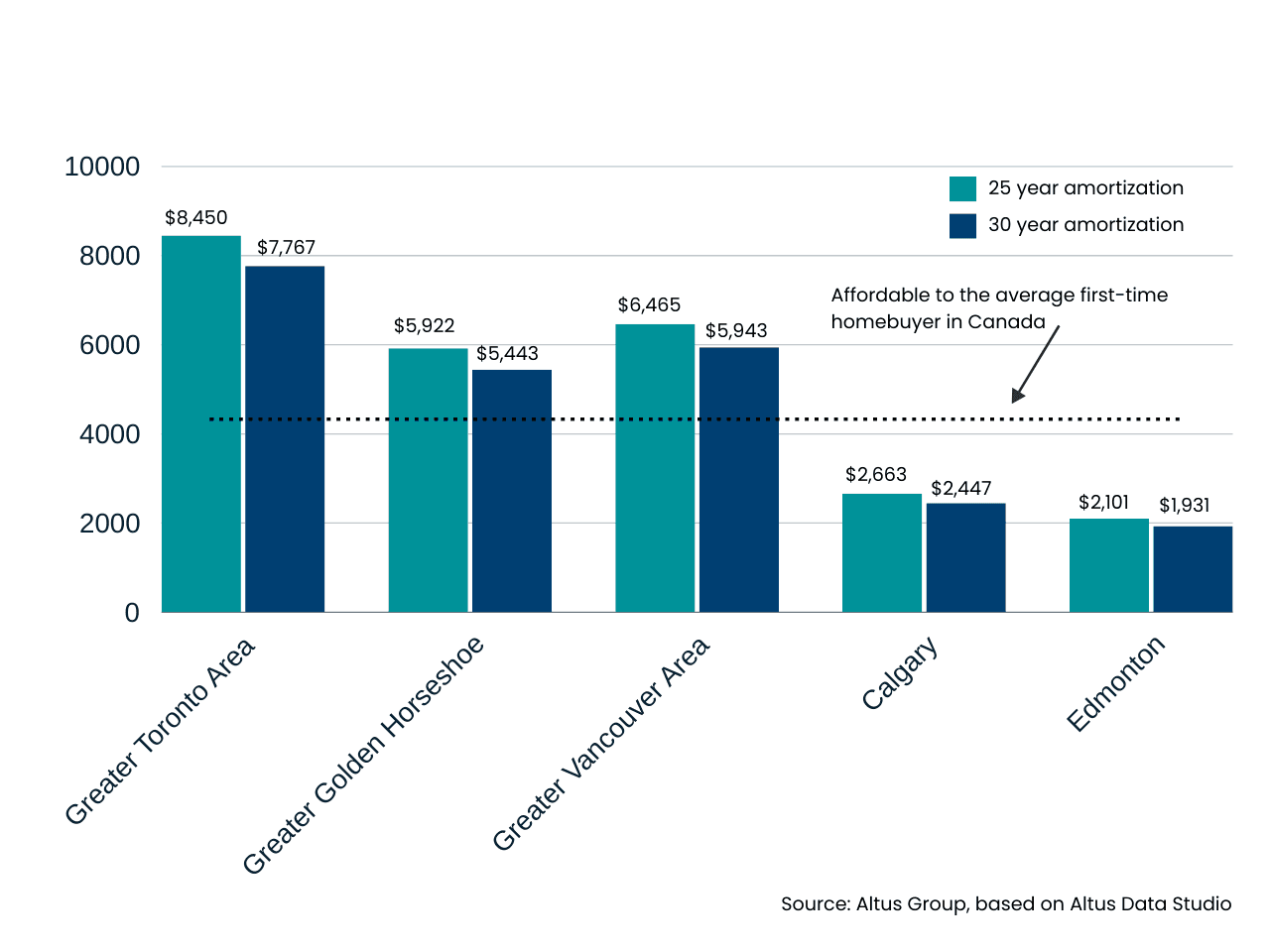

La période d’amortissement prolongée devrait avoir une incidence plus importante sur l’abordabilité sur le marché des appartements en copropriété, rendant ainsi accessibles aux premiers acheteurs des logements qui auraient été inabordables. Pourtant, les communautés les plus chères du Canada, comme la région du Grand Toronto (RGT), certaines parties de la région métropolitaine du Golden Horseshoe, Vancouver et les régions environnantes, seront largement exclues de ce changement, car la valeur de vente moyenne d'une maison neuve dépasse la vente maximale admissible. prix pour une assurance hypothécaire de 1 million de dollars.

Au lieu de cela, les primo-accédants qui cherchent à profiter d’un amortissement sur 30 ans sont plus susceptibles de trouver des opportunités dans les petites villes, où les ventes sont les plus faibles et où les maisons de faible hauteur restent relativement abordables. Ainsi, les avantages d’une période de remboursement plus longue seront moins prononcés. Par exemple, à Calgary, où les prix des maisons sont plus bas que dans la région du Grand Toronto, prolonger l'amortissement à 30 ans ne réduirait les versements hypothécaires mensuels que d'environ 200 $, contre près de 700 $ dans la région du Grand Toronto.

Figure 1 - Versements hypothécaires mensuels moyens pour l'achat d'une maison de prix moyen sur le marché du neuf (faible hausse, T1 2024, RMR sélectionnées)

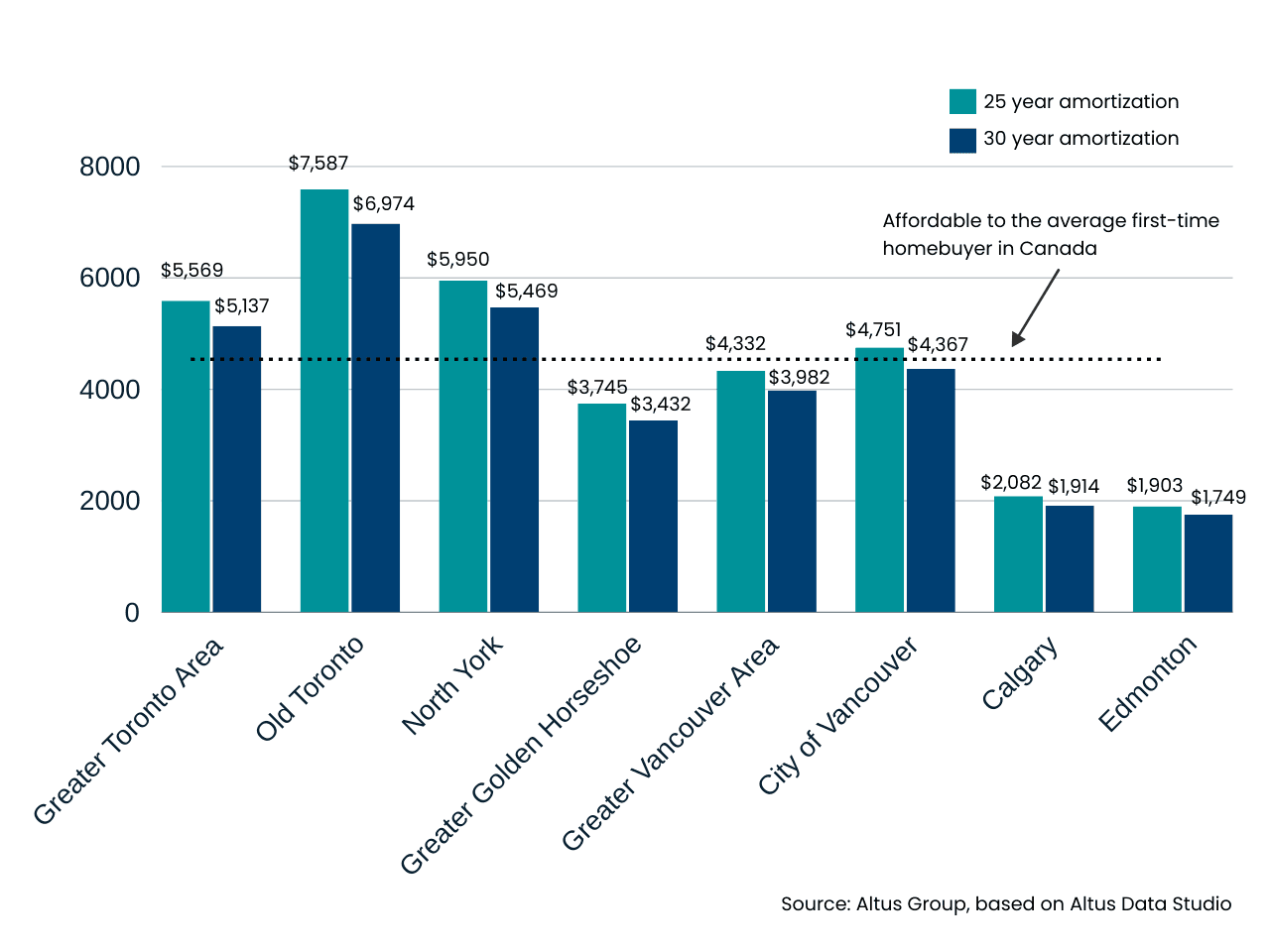

Versements hypothécaires mensuels moyens pour l'achat d'une maison de prix moyen sur le marché du neuf (Appartements, T1 2024, RMR sélectionnées)

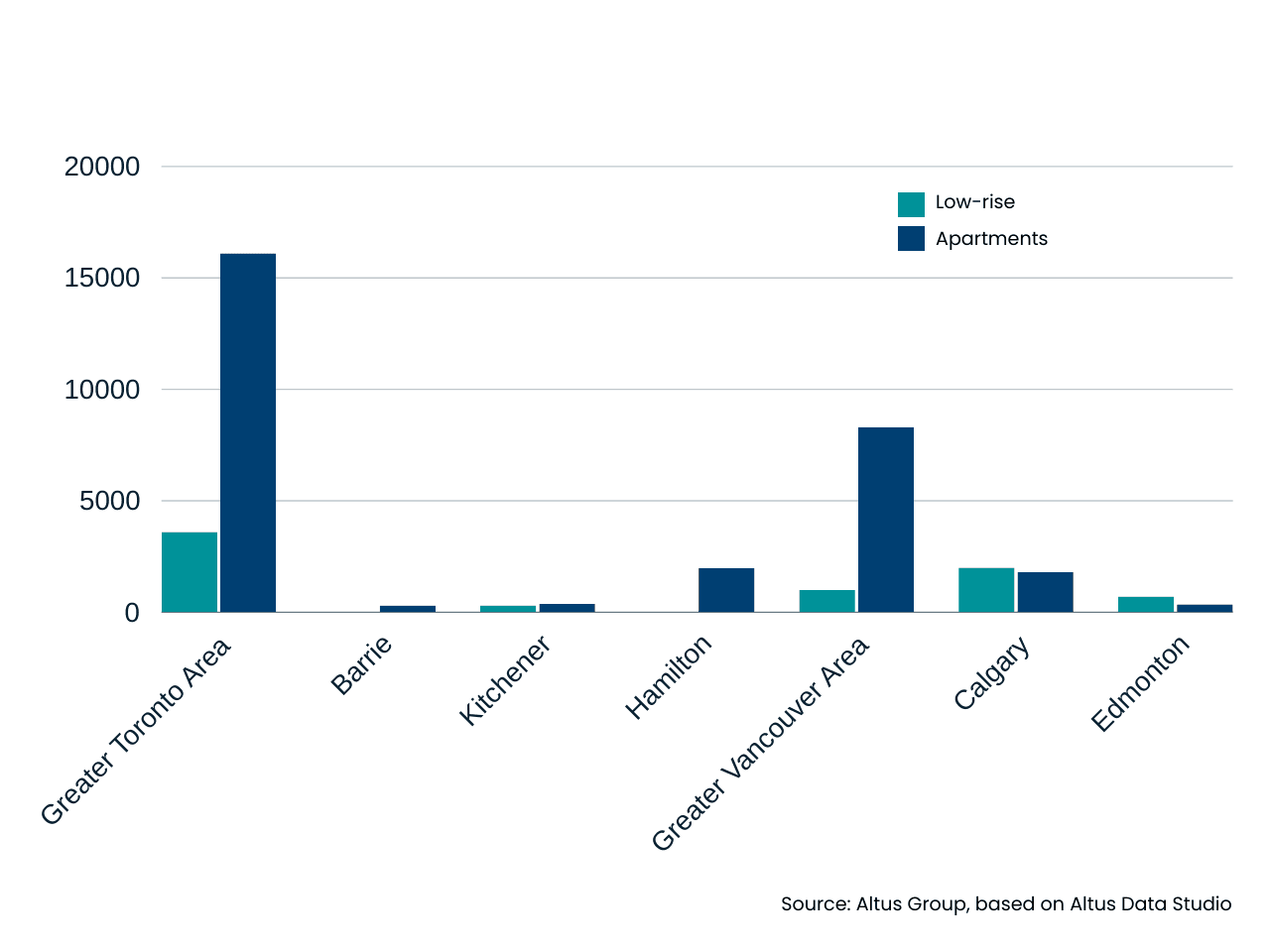

Paradoxalement, les régions où un taux d’amortissement sur 30 ans devrait avoir le plus grand impact connaissent également actuellement des niveaux plus faibles de nouvelles constructions mises sur le marché. Les données d'Altus indiquent que le plus grand stock de maisons neuves à vendre se trouve dans les centres à prix élevés comme la région du Grand Toronto, où quelque 16 000 appartements et près de 4 000 unités de faible hauteur sont disponibles. Environ 80 % de ce parc d'appartements à Toronto est concentré dans les quartiers chers du centre-ville de Toronto et de North York. Comparez cela avec 327 nouveaux logements à Barrie, en Ontario, une communauté-dortoir située à environ une heure au nord de Toronto, où les logements sont plus abordables.

Les promoteurs pourraient modifier leurs plans en intensifiant leurs projets dans des domaines qui, selon eux, pourraient attirer davantage d'acheteurs d'une première maison, même si cela ne suffira peut-être pas à aider ceux qui recherchent déjà une maison abordable en ce moment. Les nouveaux développements peuvent prendre des années pour passer la phase d’approbation et de construction. Cela pourrait être trop long pour les millennials, qui représentent la majorité des acheteurs d’une première maison, car beaucoup sont également à une étape de leur vie où ils fondent une famille. Au lieu de cela, ils pourraient être plus motivés à se tourner vers un marché abordable plutôt que vers un marché qui pourrait devenir plus abordable grâce à une période d’amortissement légèrement plus longue.

Figure 3 - Inventory of new homes for sale across key regions in Canada

Les taux d’intérêt l’emportent sur des périodes d’amortissement plus longues

Il est important de noter que même si une période d’amortissement plus longue peut réduire le coût mensuel d’un prêt hypothécaire, le coût à vie de la possession d’une maison sera plus élevé. Les prêts hypothécaires avec un amortissement de 30 ans remboursent le capital à un rythme plus lent, ce qui, à son tour, augmente le coût des intérêts sur la durée du prêt hypothécaire. Ces économies mensuelles pourraient être mises en péril si le propriétaire doit renouveler à un taux d’intérêt plus élevé.

Pourtant, des taux d’intérêt élevés constituent un facteur d’accessibilité financière plus important que des taux d’amortissement plus longs. Par exemple, le paiement sur un taux d'amortissement sur 30 ans pour un appartement en copropriété moyen à Toronto à un taux d'intérêt de 5 % serait de 5 137 $, soit environ 600 $ de moins que le coût mensuel d'un amortissement sur 25 ans. En revanche, réduire le taux d’intérêt de deux points de pourcentage à 3 % sur un taux d’amortissement sur 30 ans réduirait les coûts de 1 000 $ par mois.

La récente réduction du taux directeur de la Banque du Canada à 4,75 % – et la possibilité de réductions futures des taux – contribueront à ramener une certaine accessibilité sur le marché au cours de la prochaine année.

Étant donné le temps nécessaire à la concrétisation des nouveaux projets, l’augmentation de la demande pourrait d’abord faire monter les prix des logements neufs, annulant ainsi les avantages d’abordabilité liés à la période d’amortissement prolongée. Une simple augmentation de 6 % du prix de vente moyen d’une maison neuve pourrait annuler l’impact des cinq années supplémentaires d’amortissement sur les mensualités. Alors que certains marchés connaissent des augmentations de cette ampleur, il est raisonnable de croire que l’impact du changement proposé pourrait ne durer qu’un à trois trimestres. Même si le changement en matière d’amortissement pourrait inciter les promoteurs à accélérer les projets plus loin dans le processus de planification, il se peut qu’il ne stimule pas d’autres projets à terme.

À la recherche de réponses

L’augmentation des amortissements pour les nouveaux acheteurs ne se produit pas de manière isolée. En 2023, le gouvernement fédéral a lancé le First Home Savings Account (FHSA), un compte libre d'impôt qui permet aux acheteurs potentiels d'économiser jusqu'à 40 000 $ pour l'achat d'une maison au Canada. Cette année, Ottawa a donné suite en permettant aux Canadiens de retirer jusqu'à 60 000 $ de leur régime enregistré d'épargne-retraite (REER) dans le cadre du Régime d'accession à la propriété (RAP), contre 35 000 $ auparavant.

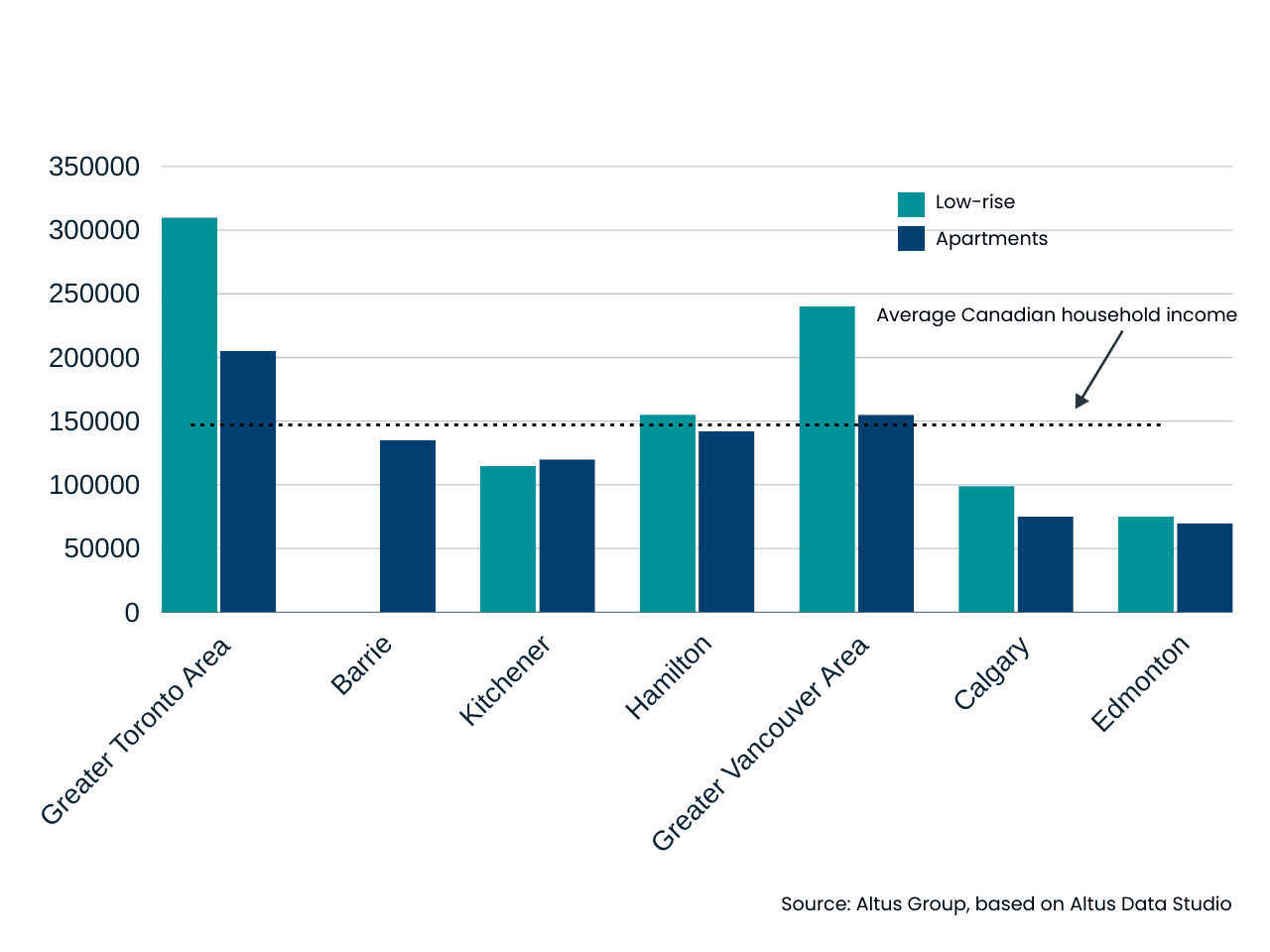

Ensemble, ces changements élimineront les obstacles auxquels se heurtent de nombreux primo-accédants, mais cela prendra du temps. Les données d'Altus montrent que le revenu moyen des ménages pour acheter une maison dans de nombreuses régions du sud-ouest de l'Ontario dépasse 100 000 $, dépassant les 200 000 $ dans la région du Grand Toronto. La région du Grand Vancouver arrive ensuite en deuxième position la plus chère, exigeant un revenu familial supérieur à 150 000 $.

Figure 4 - Revenu moyen nécessaire pour acheter une nouvelle maison dans diverses régions du Canada

Étant donné que la FHSA permet uniquement aux Canadiens de cotiser jusqu'à 8 000 $ par an, aucun Canadien ne pourra profiter pleinement du compte avant 2028 au plus tôt. Bien que les cotisations à un REER ne soient pas limitées de la même manière, bon nombre de ceux qui ont profité du RAP dans le passé n'ont pas eu d'épargne dans leur compte au-delà de ce qu'ils pourraient retirer pour acheter une maison.

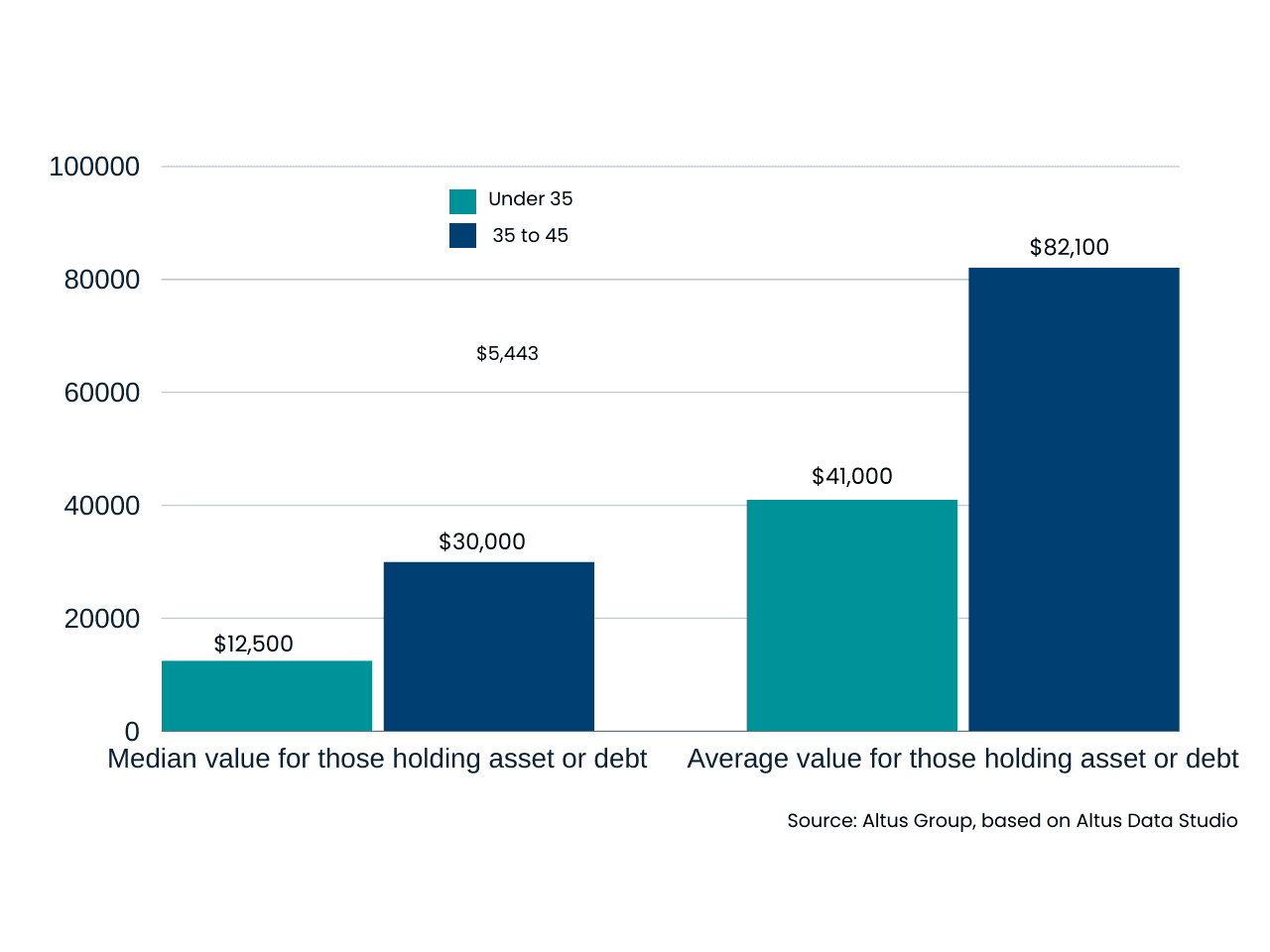

Le ménage médian dans la catégorie d’âge des acheteurs d’une première maison détient entre 12 000 $ et 41 000 $ d’actifs, il n’y a donc pas exactement d’argent sur lequel puiser immédiatement pour effectuer un achat. Les jeunes pourraient augmenter leurs cotisations à un REER, ce qui augmenterait leur revenu après impôt pour l’année d’imposition 2024, mais le bénéfice financier de cette épargne ne se concrétisera qu’en 2025.

Figure 5 - 2019 Canadian household RRSP savings by age

Conclusion

Seulement 62 % des prêts hypothécaires assurés ont une période d’amortissement de plus de 20 ans, ce qui est logique étant donné que les acheteurs de maison admissibles à un prêt hypothécaire assuré n’ont pas le droit de contracter des prêts de plus de 25 ans. Contracter des prêts plus longs pourrait avoir un impact sur la stabilité financière d’un propriétaire, ce qui limite sa capacité à constituer la valeur nette de sa maison, ce qui le rend plus sensible aux variations des taux d’intérêt. Statistique Canada a découvert qu'il existe un lien direct entre la valeur nette de votre maison et la faillite.

En fin de compte, si le gouvernement fédéral souhaite soutenir l’accession à la propriété, l’objectif primordial devrait être de favoriser un environnement propice à une gamme diversifiée d’options de logement abordable, ainsi qu’à la création potentielle d’emplois, dans les zones où les coûts de construction et de terrain sont plus abordables.

Vous souhaitez être informé de nos nouveaux contenus, articles et événements CRE pertinents ?

Auteur

Diana Petramala

Director, Research, Valuation & Advisory, Economic Consulting

Auteur

Diana Petramala

Director, Research, Valuation & Advisory, Economic Consulting

Ressources

Dernières informations

avr. 3, 2025

EP56 - Tendances des transactions immobilières immobilières américaines – T4 2024

mars 20, 2025

L'innovation dans l'analyse comparative de l'immobilier commercial ouvre la voie à une nouvelle ère de prise de décision basée sur les données.

avr. 3, 2025

EP56 - Tendances des transactions immobilières immobilières américaines – T4 2024

mars 20, 2025

L'innovation dans l'analyse comparative de l'immobilier commercial ouvre la voie à une nouvelle ère de prise de décision basée sur les données.

févr. 26, 2025

Générer des flux de trésorerie et optimiser les opérations multifamiliales