Points saillants

Les volumes de transactions immobilières commerciales (CRE) sont à leur plus bas niveau depuis des années, en passe de tomber en dessous des chiffres de 2020.

Le volume cumulé des transactions de bureaux est à son plus bas niveau depuis 2010

Les vendeurs et les acheteurs ne peuvent pas s'entendre sur les prix et les valeurs ; en d’autres termes, avec si peu de transactions comparables, il existe un décalage important entre les prix demandés et les prix acheteurs dans les transactions prospectives.

L’appétit limité pour les immeubles de bureaux et l’environnement de transaction difficile masquent les difficultés attendues dans le secteur.

Les prêteurs hésitent à récupérer les clés des immeubles de bureaux saisis ; les ventes résultant de saisies représentent actuellement une fraction inférieure à la moyenne historique

Quand aurons-nous la découverte des prix ?

Comprendre le prix de marché d'un actif est crucial en période de volatilité. Il rassure les prêteurs et fonctionne comme un terme clé pour le financement – à savoir les rendements attendus ou réalisés, les déclencheurs de clauses ou la partie de contrôle.

Alors que le volume des transactions est à son plus bas niveau depuis des années, les panélistes et les participants à la conférence du CREFC de juin ont exprimé des frustrations et des difficultés persistantes concernant la « découverte des prix ». C’est l’une des raisons pour lesquelles le secteur de la CRE dans son ensemble cherche désespérément des éclaircissements sur les taux d’intérêt de la part de la Réserve fédérale. Des taux d’intérêt plus élevés signifient un coût du capital plus élevé, ce qui rend les investissements plus attractifs. Cela se traduit généralement par une baisse du volume des transactions, car moins d’actifs peuvent répondre à ces exigences.

Le 26 juillet, la Réserve fédérale a relevé la fourchette cible des taux des Fed Funds de 25 points de base supplémentaires dans une fourchette de 5,25 à 5,50 % et a signalé qu'il était prêt à augmenter à nouveau les taux. Même si les transactions CRE peuvent avoir lieu dans tous les environnements de taux d’intérêt, la hausse rapide des taux d’intérêt au cours des 17 derniers mois a considérablement perturbé l’activité des transactions CRE. Compte tenu de l’environnement actuel de taux élevés et du potentiel de hausses supplémentaires des taux à venir, une reprise rapide du volume des transactions CRE vers les tendances d’avant la hausse au cours du second semestre 2023 semble de plus en plus improbable.

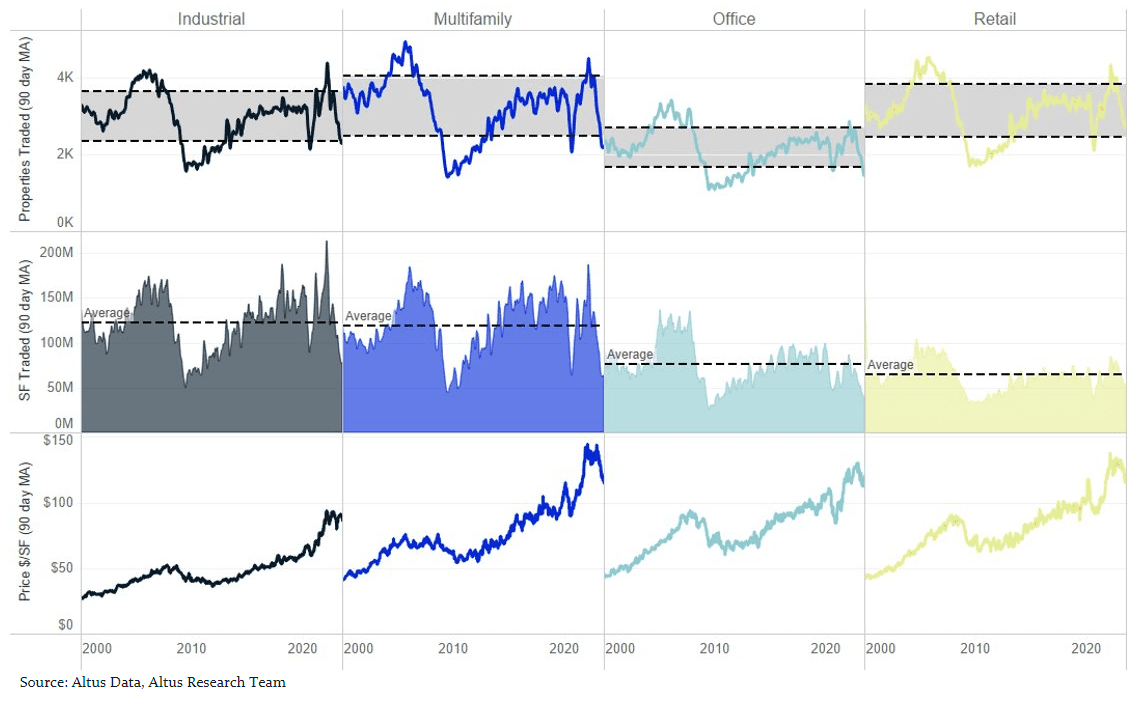

Les chiffres actuels du volume des transactions de la CRE sont sombres. Pour tous les types de propriétés, à l'exception des commerces de détail, le rythme actuel des transactions se situe en dehors d'un écart type du nombre moyen de propriétés échangées au cours d'une période de 90 jours depuis 2000. De même, la superficie en pieds carrés négociée est bien inférieure à la moyenne échangée pour les principaux types de propriétés au cours de la même période. période. Et pour les transactions en cours, les prix médians nationaux ont continué de baisser par rapport à leurs sommets de 2022 – reflétant les mouvements directionnels d’autres mesures de prix.

Figure 1 - Statistiques de transactions par type de propriété – moyennes mobiles sur 90 jours

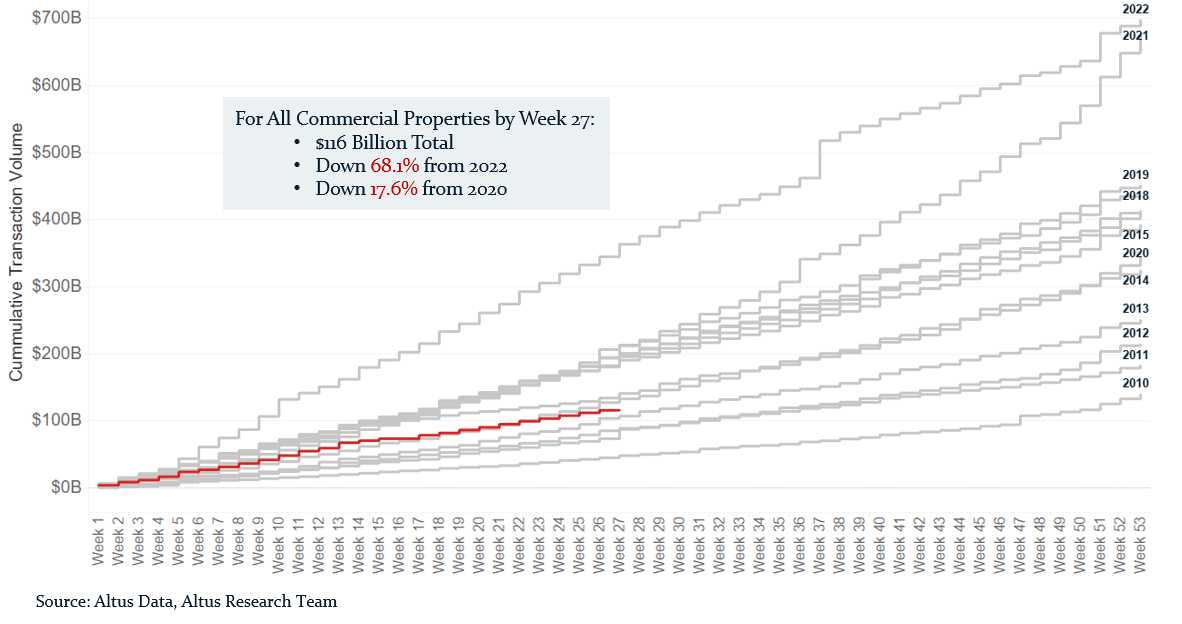

Au rythme actuel, les volumes de transactions CRE sont en passe de tomber bien en dessous des niveaux de 2020, dépassant seulement les niveaux de 2010-2013. À la semaine 27, le volume cumulé des transactions pour toutes les propriétés commerciales a atteint 116 milliards de dollars, en baisse de 68,1 % par rapport au même point en 2022 et de 17,6 % par rapport au même point en 2020. Avec un volume de transactions aussi faible, il existe peu de points de référence pour les acheteurs et les vendeurs dans le pays. le marché de l'immobilier commercial. Cela entraîne une disparité significative entre les prix demandés et les prix acheteurs dans les transactions potentielles et propage, à son tour, le cycle de faibles volumes.

Figure 2 - Volume cumulé de transactions par semaine pour toutes les propriétés commerciales

Qui veut un immeuble de bureaux ?

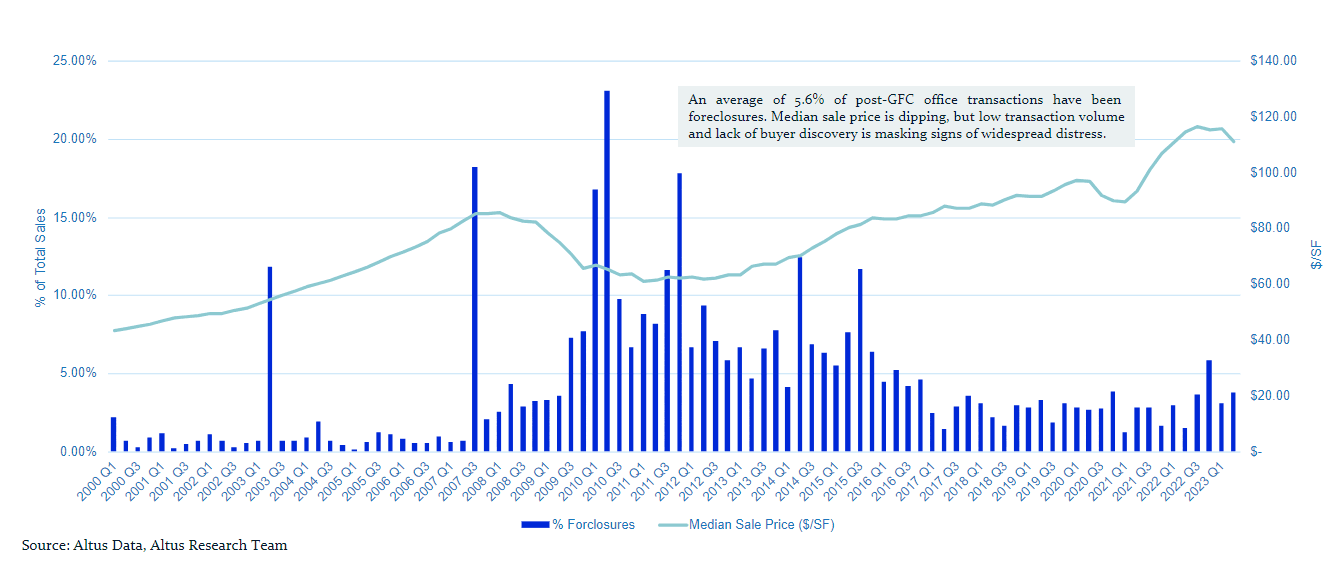

On pourrait s’attendre à ce que les difficultés du marché des bureaux soient révélées par les ventes de saisies immobilières, qui ont représenté en moyenne 5,6 % des transactions de bureaux post-GFC. Cependant, un si faible appétit pour les immeubles de bureaux en général – associé à un environnement de transactions médiocre – empêche probablement de telles transactions de se produire. Au cours des derniers trimestres, les saisies d’immeubles de bureaux représentaient un pourcentage plus faible des ventes totales de bureaux par rapport à l’histoire, et les niveaux n’ont pas beaucoup varié depuis 2017.

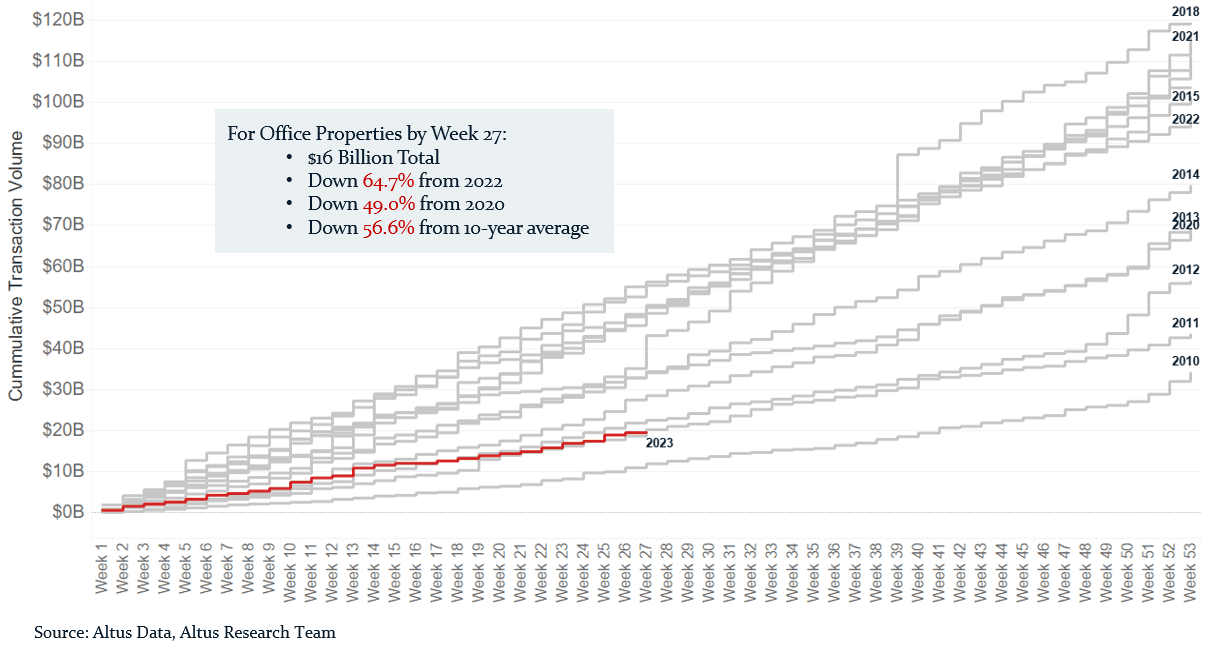

Figure 3 - Volume cumulé de transactions par semaine pour les immeubles de bureaux

Le volume cumulé des transactions pour les immeubles de bureaux est évidemment bien pire que celui du marché de l’immobilier commercial dans son ensemble, par rapport à l’histoire. À la semaine 27, le volume cumulé était de 64,7 % inférieur aux niveaux de 2022, de 43,1 % inférieur aux niveaux de 2020 et de 56,6 % inférieur à la moyenne sur 10 ans sur la même période.

Figure 4 - Pourcentage du total des transactions de bureaux résultant de ventes de saisies

En ce qui concerne les immeubles de bureaux en difficulté, de nombreux prêteurs ne veulent pas récupérer les clés de ce qui est désormais considéré comme des immeubles « de base » obsolètes. Ces propriétés sont souvent construites au milieu du siècle, peu équipées, presque vides ou complètement inoccupées, et peuvent avoir des obligations fiscales impayées. Ainsi, pour qu’un investisseur génère un rendement significatif, il devrait conserver la propriété pendant une période significative.

Une plus grande clarté sur les taux d’intérêt de la part de la Réserve fédérale pourrait bien permettre une accélération des transactions, peut-être en regroupant plusieurs trimestres de transactions en une seule. Mais pour l’instant, les acheteurs de nombreux types d’immeubles de bureaux sont inconnus. L’environnement de taux élevés et de faibles volumes de transactions masque donc la détresse attendue depuis longtemps.

Auteur

Cole Perry

Directrice adjointe de la recherche

Auteur

Cole Perry

Directrice adjointe de la recherche

Ressources

Dernières informations

mars 20, 2025

L'innovation dans l'analyse comparative de l'immobilier commercial ouvre la voie à une nouvelle ère de prise de décision basée sur les données.

janv. 21, 2025

Incendies de forêt dans la région de Los Angeles - L'évaluation jouera un rôle clé dans les efforts de reconstruction

mars 20, 2025

L'innovation dans l'analyse comparative de l'immobilier commercial ouvre la voie à une nouvelle ère de prise de décision basée sur les données.

janv. 21, 2025

Incendies de forêt dans la région de Los Angeles - L'évaluation jouera un rôle clé dans les efforts de reconstruction

janv. 10, 2025

Partie 6 - Comment déterminer l'utilisation optimale de l'immobilier commercial

déc. 4, 2024

Prêts immobiliers commerciaux des banques - Comment l’expérience d’emprunt a-t-elle évolué ?

nov. 18, 2024